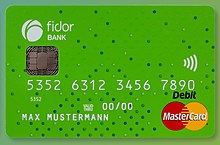

Debitkarte

1. Name der Bank (mit Logo)

2. EMV-Chip

3. Hologramm

4. die mit der Karte verknüpfte Kontonummer (nicht die Kartennummer)

5. Logo des Debit-Typus

6. Ablaufdatum

7. Name des Karteninhabers

1. Magnetstreifen

2. beschriftbarer Streifen für die Unterschrift

3. Kartenprüfnummer (KPN) bzw. Card Validation Code (CVC)

Eine Debitkarte (von lateinisch debere ‚schulden‘, englisch debit, ‚Soll‘, ‚Kontobelastung‘) ist eine von einer Geschäftsbank herausgegebene Bankkarte, die zur bargeldlosen Bezahlung von Leistungen im Einzelhandel oder Gastgewerbe sowie zur Barauszahlung am Geldautomaten eingesetzt werden kann. Debitkarten sind eine der Formen der Zahlungskarten. Im Gegensatz zur Kreditkarte wird der Zahlbetrag sofort oder innerhalb weniger Tage vom Girokonto des Karteninhabers abgebucht (debitiert).

Allgemeines

[Bearbeiten | Quelltext bearbeiten]Wie die meisten Zahlungskarten wird eine Debitkarte als Chipkarte aus Kunststoff im ISO-7810-Format ausgegeben. Die Debitkarte ist auf der Vorderseite mit einem EMV-Chip versehen, der sowohl durch Einstecken im Kartenterminal auch als auch mit einer im Kartenkörper integrierten Antenne für kontaktloses Bezahlen benutzt werden kann. Die Rückseite trägt ein Feld für die Unterschrift des Karteninhabers sowie einen Magnetstreifen, der aus Kompatibilitätsgründen wichtige Informationen enthält, aber nur noch in Ausnahmefällen genutzt wird und bis 2033 vollständig abgeschafft werden sollte.[1]

Geschichte

[Bearbeiten | Quelltext bearbeiten]Die heutige Debitkarte hat einen europäischen und einen US-amerikanischen Ursprung. In Europa wurde die Eurocheque-Karte entwickelt und ab 1968 ausgegeben. Sie ermöglichte als Garantiekarte für einen Eurocheque zunächst den Bezug von Bargeld in (fremden) Geldinstituten und später auch bargeldlose Zahlungen.

In den USA konnte man ab 1967 mit ATM-Karten (ATM = Automated Teller Machine) Bargeld aus Geldautomaten unter Verwendung einer PIN beziehen. Später ermöglichten sie die bargeldlose Zahlung an POS-Terminals (POS = Point-of-Sale) in Einkaufsstätten.

Europäischer Ursprung – Eurocheque-Karte

[Bearbeiten | Quelltext bearbeiten]

Der Eurocheque und die ihn garantierende EC-Karte waren das erste instituts- und länderübergreifende Zahlungssystem mit Karte. Sie war zunächst keine Debitkarte, da mit ihr nicht bargeldlos bezahlt werden konnte. Sie wies den Inhaber nur als berechtigten Vertreter der Bank bei dem Abschluss eines Garantievertrags zwischen der Bank und dem Schecknehmer aus. Außerhalb Europas (insbesondere in den USA) wurden mehrere Scheckgarantiesysteme realisiert, die lokal, national oder regional begrenzt blieben und nicht zu einer weltweiten Lösung führten. Der Name der auf einem Scheck und einer Plastikkarte beruhenden Zahlungsverkehrsdienstleistung wurde zu einer der ersten Marken im Bereich der Geldinstitute. Zugleich war der Eurocheque die erste grenzüberschreitende Dienstleistung dieser Art in Europa.

Mit dem Aufkommen von Geldautomaten (ATM) seit Ende der 1970er Jahre wurde die EC-Karte in mehreren Ländern – in Ergänzung ihrer traditionellen Funktion als Garantiekarte für Eurocheques – als Bedienungsmedium genutzt. Somit wurde ihr eine erste Debitfunktion, das direkte Abbuchen von Geldautomatenauszahlungen, hinzugefügt. Ab dem 1. Juni 1984 war es so möglich, grenzüberschreitende ATM-Transaktionen unter Nutzung der nationalen Geldautomatennetze auf Basis eines gemeinsamen Interchange-Standards durchzuführen. Dieser Service wurde rasch zu einer Standardausstattung der Eurocheque-Karten und der europäischen Geldautomaten.

In Deutschland wurden diese ersten Debitfunktionen „Electronic Cash“ genannt und dafür ein zweites ec-Logo entwickelt, was sich an dem ec-Logo für Eurocheque orientierte. Die Abkürzung „EC-Karte“ hatte so nun zwei Bedeutungen und blieb erhalten. Mit dem allmählichen Rückgang der Eurocheques zugunsten der Electronic-Cash-Funktion kam es mit der Zeit zu einem Bedeutungswandel der Abkürzung „EC-Karte“ von „Eurocheque-Karte“ hin zu „Electronic-Cash-Karte“. Diese Abkürzung bürgerte sich in Deutschland so sehr ein, dass sie umgangssprachlich auch für den Nachfolger Girocard oder ganz allgemein für „Debitkarte“ – in Abgrenzung zur Kreditkarte – verwendet wird.

Die nächsten Schritte zur Weiterentwicklung der eurocheque-Karte zu einer umfassenden Debitkarte erfolgten seit Ende der 1980er Jahre unter der Marke edc als europäische POS-Funktion neben dem EC-Zeichen als europäische ATM-Funktion. Die Globalisierung der Wirtschaft führte die beiden Funktionen ab 1993 als globale Debitfunktionen für ATM- und POS-Nutzung durch den Debitkartendienst von Mastercard unter dem Logo Maestro zusammen. Die Eurocheque-Karte wurde damit weltweit als elektronische Debitkarte einsetzbar. Die Eurocheque-Garantie wurde wegen der abnehmenden Bedeutung des auf einem vorbedruckten Scheckformular ausgestellten Eurocheques Ende 2001 eingestellt.

US-amerikanischer Ursprung – ATM-Karte

[Bearbeiten | Quelltext bearbeiten]Mit dem Aufkommen der Geldautomaten, in den USA Automated Teller Machines (ATM) genannt, wurden in den 1970er Jahren die ersten ATM-Karten ausgegeben. Sie dienten dazu, mit Karte und PIN Banknoten aus Geldautomaten zu beziehen. Sie wurden ursprünglich ausschließlich von Geldinstituten für ihre eigenen Kunden zur Nutzung an den eigenen Geldautomaten ausgegeben. Die Belastung erfolgte auf dem checking account (Girokonto) des Kunden. Damit waren diese ATM-Karten typische Debitkarten.

Bedingt durch die Fragmentierung des US-Bankensystems, die zunehmende Mobilität der Kunden und die hohen Kosten der Errichtung und des Betriebs derartiger Geldautomatensysteme bildeten sich bald Gemeinschaftsunternehmen, die die ATM-Transaktionen über ihre electronic funds transfer networks (EFT networks) technisch abwickelten (switches). Die Geldautomaten und die ATM-Karten der beteiligten Geldinstitute wurden mit dem Logo des jeweiligen EFT networks versehen, womit die Karteninhaber in der Lage waren, ihre ATM-Karten über die Geldautomaten des eigenen Geldinstituts hinaus zu nutzen.

Nachdem sich der Bargeldbezug an Geldautomaten mit Karte und PIN durchgesetzt hatte, bargeldlose Zahlungen nach dem gleichen Verfahren an POS-Terminals möglich geworden waren und die bankbezogenen und lokalen POS-Systeme an der mangelnden Akzeptanz gescheitert waren, übernahmen die regionalen, bankneutralen und interoperablen ATM-Switches auch diese Funktion und schufen somit umfassende EFTPOS networks mit Single Messaging (Autorisierung und Clearing in einer Transaktion). Anstelle der Abbuchung vom checking account wegen eines ATM-Bargeldbezugs erfolgte die Abbuchung wegen einer POS-Zahlung.

Die für die POS-Transaktionen innerhalb des EFTPOS networks verwendeten Karten blieben die gleichen und werden heute – obgleich es mittlerweile mehr POS- als ATM-Transaktionen gibt – umgangssprachlich immer noch ATM-Karten genannt. Dazu kommen noch Mastercard- oder Visa-Karten mit diesen Funktionen, sodass der Karteninhaber sich am POS entscheiden kann, ob er mit Unterschrift (Clearing und Settlement via MasterCard oder Visa) oder mit PIN (Clearing und Settlement via switch) zahlt, falls das die Kartenzahlung akzeptierende Unternehmen beide Zahlungsmöglichkeiten vorsieht. Wenn nur eine der beiden Zahlungsmöglichkeiten angeboten wird, dann wird die POS-Transaktion über dieses Verfahren abgewickelt. Bei ATM-Transaktionen erfolgen das Routing und damit das Clearing und Settlement – solange die Transaktion an einem ATM erfolgt, das an den auf der Karte angeführten switch angebunden ist – über diesen switch. Außerhalb dieses Bereiches ist die Transaktion eine MasterCard- oder Visa-Bargeldbehebung.

Da die PIN-basierten POS-Transaktionen mit diesen Debitkarten kostengünstiger zu verarbeiten sind und die Risiken niedriger sind als jene der unterschriftsbasierenden Kreditkartentransaktionen bei Handels- und Dienstleistungsbetrieben, werden dem Vertragsunternehmen für sie geringere Entgelte verrechnet als für die Akzeptanz von Kreditkarten. Trotzdem lief diese Form der Kartentransaktionen in den USA nur zäh an – die Zahlungsgewohnheiten der US-Amerikaner mussten sich erst anpassen. Heute sind dort diese „regionals“ die dominanten Netzwerkbetreiber.

Hinsichtlich der Akzeptanzstellen waren lange Jahre die Lebensmitteleinzelhandelsfilialen und die Tankstellen dominant. Erst ab Mitte der 1990er Jahre begannen sich POS-Terminals mit PIN-Pad in allen Branchen zu verbreiten. Insgesamt werden PIN-Transaktionen mittlerweile bei einem breiten Spektrum von Unternehmen akzeptiert. Der Grund für dieses Wachstum war, dass die POS-Terminals mit PIN-Pad zunehmend günstiger wurden, was die Anschaffung aufgrund der Unterschiede der niedrigeren Debitkartenentgelte im Vergleich zu den höheren Kreditkartenentgelten kaufmännisch sinnvoll machte. Man kann davon ausgehen, dass künftig alle Terminals in den USA unterschriftsbasierende Transaktionen (vorwiegend mit Kreditkarten) und PIN-basierende Transaktionen (vorwiegend mit Debitkarten) ermöglichen werden.

Bis in die Mitte der 1990er Jahre gab es eine Fülle von EFTPOS networks, die PIN-Transaktionen mit den Karten ihrer Gesellschafter – nahezu ausschließlich Banken – abwickelten. In den Jahren danach kam es zu einer Konsolidierungwelle, die eine bis dahin für unmöglich gehaltene Konzentration mit sich brachte. Ziel dieser Fusionen war das Streben nach mehr Transaktionen, um zu niedrigeren Abwicklungskosten zu kommen. Parallel dazu gaben die meisten der Gesellschafterbanken ihre Beteiligungen an den EFTPOS networks auf. Nichtbanken erlangten so die dominante Stellung im bargeldlosen Zahlungsverkehr über Debit-Karte.

Von der Eurocheque- und ATM-Karte zur globalen Debitkarte

[Bearbeiten | Quelltext bearbeiten]Ausgehend von den beiden Ursprüngen und der Kreation von diversen Kreditkarten-Klonen mit prompter Abbuchung vom Girokonto/cheque Account entstand ein breites Spektrum von Debitkarten.

Den ehemaligen Eurocheque-Karten verblieb nach der Einstellung des eurocheque-Services Ende 2001 nur die ATM-und-POS-Funktion. Mehr oder weniger alle 72 Mio. Eurocheque-Karten trugen bereits damals das Maestro-Logo – das Logo für das Online-PIN-Debitprodukt der MasterCard-Organisation – und ermöglichen ihren Karteninhabern weltweites Zahlen und weltweiten Bargeldbezug mit Karte und PIN. Ein Teil dieser Karten besitzt die Maestro-Funktion für grenzüberschreitende Transaktionen zusätzlich zu einer nationalen Debit-Funktion für Transaktionen im jeweiligen Land, ein anderer Teil verwendet das Maestro-Logo auch als Domestic Brand, womit der Karteninhaber nur mehr auf ein Logo achten muss.

Ähnlich wie in den USA gab es auch in Europa – etwas zeitversetzt – auch reine ATM- und später ATM-und-POS-Karten in der Regel für nationale/institutsspezifische Geldautomatennetze- und POS-Zahlungssysteme. Diese wurden, um breitere Anwendung zu erzielen, mit den Debit-Logos internationaler Kartenorganisationen versehen. Aus diesem Pool gewannen sowohl Maestro als auch die Visa-Organisation zusätzliche Karten. Von den Visa-Debitmarken ist Visa Electron – ein Online-Debitprodukt basierend auf Unterschrift bei POS-Zahlungen und PIN bei Bargeldbezügen an Geldautomaten – am weitesten verbreitet.

In den USA begann mit zunehmender Konzentration der Switches ein Boom der ATM-und-POS-Karten, die mittlerweile von nahezu allen Geldinstituten ausgegeben werden. Diese Karten sind oft mit mehreren Switch-Logos versehen, falls ein Geldinstitut nicht nur in einer Region Privatkundengeschäft betreibt.

Heute ist Concord EFS mit dem großen Switch Star, wo mittlerweile die ehemaligen Switches Honor, Mac und Cash Station integriert wurden, und mit NYCE, einem großen Switch im Osten der USA, der in Kürze auch in Star eingegliedert werden soll, der dominante Switch. Der Marktanteil dieser Gruppe beträgt bei den POS-Transaktionen inzwischen über zwei Drittel (2002). Mittlerweile wurde Concord EFS von FDC, einem der größten Anbieter von Kreditkarten-Vertragsunternehmensservices der USA, übernommen.

Mit dem Aufwärtstrend des Kreditkartengeschäfts stellten US-Banken bald fest, dass auf der Grundlage der Kartenabwicklung am POS nach den Regeln von MasterCard und Visa auch eine direkte Belastung des Cheque Accounts für jene Kunden, die bonitätsmäßig nicht für eine Kreditkarte in Frage kommen oder die an einem Revolving Credit nicht interessiert sind, vielfach sinnvoll ist. Diese Karten – MasterCard MasterMoney oder Visa ChequeCard – können bei allen MasterCard- oder Visa-Vertragspartnern mit POS-Terminals zur bargeldlosen Zahlung akzeptiert werden. Jede Transaktion wird online von der kartenausgebenden Bank autorisiert. Wie bei Kreditkarten erfolgt die Datenübertragung für das Clearing und Settlement im Nachhinein. Die Cardholder Verification erfolgt am POS wie bei Kreditkarten durch Unterschrift.

Meist tragen derartige Debitkarten mit dem MasterCard- oder dem Visa-Logo auch das Logo eines der großen US-Switches, sodass die Transaktion je nach Entscheidung des Karteninhabers am POS eine MasterCard- oder Visa-Transaktion mit Unterschrift oder eine Switch-Transaktion mit PIN ist, falls das die Kartenzahlung akzeptierende Unternehmen beide Zahlungsmöglichkeiten vorsieht. Wenn seitens des Handels- oder Dienstleistungsunternehmens nur eine der beiden Zahlungsmöglichkeiten angeboten wird, dann wird die POS-Transaktion über dieses Verfahren durchgeführt. Bei ATM-Transaktionen ist das Routing (und damit das Clearing und Settlement) zum jeweiligen Switch primär und zu MasterCard oder Visa sekundär.

Die beiden weltweit größten Debitkartensysteme, Maestro und Visa Electron, versuchen derzeit am rasch wachsenden Debitkartenmarkt zu partizipieren und

- in jenen Ländern, wo es bereits existierende lokale/regionale/nationale Debitkartensysteme gibt, diese in ihre Systeme einzubinden und

- in jenen Ländern, wo Debitkarten (noch) nicht verbreitet sind, durch die Kartenausgabe via Mitgliedsbanken eine Debitkartenbasis zu schaffen.

Dabei zeigt sich ein Trend, dass mehr und mehr Debitkarten zu global einsetzbaren Debitkarten werden. Parallel dazu gibt es massive Bemühungen von Maestro und Visa Electron, weltweit auch die Kartenakzeptanz durch die Akquisition von Vertragsunternehmen mit entsprechenden POS-Terminals sicherzustellen.

Eine zumindest temporäre Wende in der Internationalisierung der Debitkarten stellt das sukzessive Austauschen der global einsetzbaren Maestro-Karte durch die derzeit auf Europa beschränkte V-Pay-Karte dar.

Mit dem Projekt Monnet seit dem Jahr 2009 planten deutsche und französische Banken, eine europäische Debitkarte zu etablieren.[2] Zudem befinden sich mit PayFair und EAPS zwei Konkurrenzsysteme in Planung.[3]

Historische Debitkarten

[Bearbeiten | Quelltext bearbeiten]Electronic-Cash-Karte

[Bearbeiten | Quelltext bearbeiten]Debitkarten vieler deutscher Kreditinstitute waren kombinierte EC- und Maestro-Karten, wobei EC nicht mehr für eurocheque, sondern für das deutsche Debitkartensystem Electronic Cash stand. Viele Geschäfte in Deutschland akzeptierten nur Electronic Cash (oder ELV/POZ), nicht jedoch V Pay oder Maestro. Dies machte sich für den Großteil der deutschen Kunden nicht bemerkbar, da es sich bei deren Karten um Electronic-Cash-Karten handelte. Kunden mit (reinen) Maestro- oder V-Pay-Karten passierte es jedoch häufig, dass ihre Karten nicht akzeptiert wurden. Seit 2007 nennt sich die ehemalige EC-Karte girocard.

Geldkarte der DDR

[Bearbeiten | Quelltext bearbeiten]

Ab 1983 wurde in der DDR mit dem Aufbau eines elektronischen Scheckkartensystems begonnen. Alle Inhaber eines Girokontos konnten eine sog. „Geldkarte“ erhalten und damit im Rahmen des Kontoguthabens an jedem Geldautomaten des Landes kostenfrei Geld abheben – Überziehungskredite gab es wie in der jetzigen Form nicht.

Im Unterschied zur heutigen Debitkarte wurde nicht auf der Karte, sondern schon auf dem Antrag unterschrieben. So konnte die Unterschrift nicht verwischen und war fälschungssicher, wie auch das eingearbeitete Passbild, welches ebenfalls vom Antrag übernommen wurde. Der Antrag selbst stellte somit auch gleichzeitig den eigentlichen „Rohling“ für die Karte dar. Ebenfalls beim Antrag konnte man sich seine PIN aussuchen. Diese wurde über eine Nummern-Tastatur eingegeben und codiert (mit einer Diskette) dem Antrag mitgegeben. Auf der Karte war neben Name und Kontonummer auch noch die Personenkennzahl angegeben. Jedoch war bis zum Ende der DDR das Netz der Geldautomaten nicht sehr dicht, so dass sich dieses System nur in größeren Städten durchsetzen konnte.[4]

Mit Inkrafttreten der Währungs-, Wirtschafts- und Sozialunion mit der Bundesrepublik Deutschland wurden die Geldautomaten der DDR auf die Ausgabe von DM umgestellt, aber der Anteil der mit DM funktionsfähigen Geldautomaten war eher gering. Dies lag teilweise an der in dieser Zeit insgesamt recht schwierigen Bargeldbeschaffung, da Schecks, die in der DDR ein übliches und sicheres Zahlungsmittel waren, weder vor noch nach Inkrafttreten der Währungs-, Wirtschafts- und Sozialunion in der Bundesrepublik Deutschland eingelöst werden konnten, die Geldkarte dort ebenfalls nicht nutzbar war und die Ausgabe von EC-Karten sowie die Aufstellung der entsprechenden Geldautomaten in der DDR erst nach und nach erfolgen konnte.

Sicherheit

[Bearbeiten | Quelltext bearbeiten]Um Missbrauch zu verhindern, muss man sich bei der Verwendung authentisieren. Dies geschieht meist durch die Eingabe einer Geheimzahl (PIN) oder durch eine Unterschrift.

Debitkarten in Deutschland enthielten bis 2012 einen unsichtbaren Erkennungscode, das sogenannte MM-Merkmal (moduliertes Merkmal).[5] Im Gegensatz zum Magnetstreifen ist es nur schwer zu kopieren. Betrügerische Geldabhebungen mit Dubletten wurden vorwiegend im Ausland vorgenommen, wo das MM-Merkmal nicht von einem MM-Modul ausgelesen wurde.[6] Durch die generelle Einführung der Chipkarte als Contact-EMV-Standard für die deutsche girocard wurde dieses Verfahren eingestellt, weil der Magnetstreifen keine Funktion mehr hat und somit Betrug durch Skimming ausgeschlossen wird.[7]

Seit Juli 2005 wird in Deutschland für alle Sperrvorgänge der Sperr-Notruf 116 116 geschaltet (kostenlos aus dem deutschen Fest- und Mobilfunknetz). Allerdings unterstützen zurzeit noch nicht alle Banken die Sperrung der Karte über die zentrale Notrufnummer, und die Identität des Anrufers wird dabei nicht überprüft. Bei Diebstahl oder Verlust sollte neben der obligatorischen Anzeige bei der Polizei auch die Debitkarte für eine Nutzung im Lastschriftverfahren über die Hotline 0800 1044403 (kostenlos aus dem dt. Fest- und Mobilfunknetz) oder über das Internet gesperrt werden.[8] Alternativ können deutsche Debitkarten über die Notrufnummer 01805 021021 (Kosten bis 42 ct/Min) gesperrt werden.

Österreichische Maestro-Cards können über die Notrufnummer 0800 2048800 (in Österreich und kostenlos) oder über die Notrufnummer +43 1 2048800 (von außerhalb Österreichs) gesperrt werden. Nach einem Gerichtsentscheid vom November 2015 dürfen Banken ihren Kunden für das Sperren der Bankomat- oder Kreditkarte seit dem Inkrafttreten des Zahlungsdienstegesetzes (ZaDiG) Anfang November 2009 keine Kosten mehr berechnen.[9]

Unterschrift oder PIN

[Bearbeiten | Quelltext bearbeiten]Die Händler nutzen Dienstleister für die technische Infrastruktur der Kartenzahlungen (POS-Terminal, Kommunikationsverbindung, Clearing zur Gutschrift auf das Händlerkonto) und bezahlen für den Service und jede Transaktion (mit umsatzabhängigem Anteil). Der Händler kann sich grundsätzlich für die Eingabe der PIN zur Absicherung der Zahlung entscheiden. In diesem Fall wird der Betrag direkt dem Konto des Karteninhabers belastet und dem Händler gutgeschrieben, wobei die Geschäftsbank 0,2 bis 0,3 % des Zahlbetrags als Entgelt für ihre Dienste einbehält.[10] Der Dienstleister kann in einem zusätzlichen Vertrag meist etwas bessere Konditionen anbieten, wenn er im Einzelfall entscheiden darf, ob die PIN-Eingabe (Bankgarantie) verlangt oder die Zahlung durch Unterschrift authentisiert (Einzugsermächtigung) und per Lastschrift eingezogen wird, wobei er dem Händler die Zahlung garantiert. Diese Entscheidung erfolgt auf der Basis von Erfahrungswerten zur Bonität des Kunden (bisheriges Zahlungsverhalten) sowie statistischen Parametern (Betrag, Betrugswahrscheinlichkeit für bestimmte Waren) und vergleicht das Risiko des Zahlungsausfalls mit dem eingesparten Bankentgelt bei PIN-Zahlung.[11]

Bezahlung von Kleinbeträgen ohne PIN

[Bearbeiten | Quelltext bearbeiten]

In Deutschland gilt zur schnelleren Abwicklung von bargeldlosen Zahlungen mit Girocard seit März 2020 ein Limit von 50 Euro. Die Bezahlung erfolgt in der Regel kontaktlos mittels Nahfeldkommunikation (NFC) und erfordert weder PIN noch Unterschrift. Spätestens nach fünf Transaktionen (egal welcher Zeitraum), vier Transaktionen an einem Tag oder nach einer Gesamtsumme von 150 Euro wird jedoch erneut die PIN abgefragt. Diese Grenzen werden durch integrierte Funktionen der Debitkarte geprüft.[12] Bei diesem Verfahren besteht neben der problemlosen Verwendung von gefundenen oder gestohlenen Karten (bis zur Sperrung) auch das Risiko des Abbuchens im Nahfeldbereich bis zu 10 cm, falls die Karte nicht durch eine elektromagnetische Schutzhülle abgeschirmt wird. Einige Geldinstitute, die NFC-fähige Karten ausgeben, bieten daher die Möglichkeit, die kontaktlose Bezahlfunktion zu sperren.[13]

Die Bezahlung von Kleinbeträgen ohne PIN wird direkt dem Kundenkonto belastet. Je nach Kontomodell berechnen deutsche Geschäftsbanken dem Karteninhaber bis zu 80 Cent pro Transaktion.[14] Der Dienstleister berechnet die üblichen Transaktionsgebühren, so dass manche Händler Kartenzahlungen unterhalb eines Mindestbetrags (oft bei 10 Euro) nicht annehmen.[15]

Debitsysteme

[Bearbeiten | Quelltext bearbeiten]Häufig werden nationale und internationale Systeme auf einer Karte kombiniert.

Internationale Systeme

[Bearbeiten | Quelltext bearbeiten]Maestro

[Bearbeiten | Quelltext bearbeiten]

Die Maestro-Karte ist eine seit 1992 existierende Debitkarte von Mastercard. In Deutschland ist die Maestro oft als Co-Branding auf der Girocard zu finden, damit Kartenbesitzer auch außerhalb Deutschlands bargeldlos zahlen können. In vielen anderen Ländern wie z. B. Österreich ist sie das standardmäßige Zahlsystem der Banken. In Deutschland wird die Maestro-Karte oftmals noch mit der früheren Eurocheque-Karte oder der heutigen Debit Mastercard, verwechselt, da die damaligen EC-Karten das Maestro-Logo meistens sehr präsent auf der Vorderseite der Karte trugen bzw. tragen und viele Händler die Unterschiede der Systeme nicht kennen.

Mastercard stellt das Maestro-System zugunsten der eigenen Debit-Karten ein, daher werden seit Juli 2023 keine neuen Karten mit Maestro-Funktion ausgegeben; bestehende Karten bleiben bis zum Ablauf gültig[16].

Debit Mastercard

[Bearbeiten | Quelltext bearbeiten]

Debit Mastercard ist ein Debitsystem, das vor allem in den USA, aber auch weltweit verbreitet ist. Zudem betreibt Mastercard die Infrastruktur der Maestro-Karte. Cirrus ist die Geldautomaten-Marke von MasterCard. Eine Karte mit Cirrus-Logo kann weltweit an Geldautomaten genutzt werden, die ebenfalls das Cirrus-Logo aufweisen, und ist häufig zu Maestro kompatibel. In Deutschland wird der Name Mastercard eher mit der unter gleichem Namen herausgegebenen Kreditkarte verbunden. Debitkarten von Mastercard erkennt man in der Regel durch den Aufdruck „Debit“ über dem Mastercard-Logo. Sowohl Maestro- als auch Mastercard-Karten (Debit und Credit) sind unter der Zusatzbezeichnung Paypass mit NFC für das kontaktlose Bezahlen verfügbar.

VISA Debit

[Bearbeiten | Quelltext bearbeiten]Visa Debit (nicht zu verwechseln mit den Visa-Kreditkarten) ist ein großes Debitsystem des US-Unternehmens Visa Inc. und ebenfalls weltweit vertreten. In Frankreich z. B. sind die Visa-Karten wahlweise Debit- oder Kredit-Karten. Seit 2020 ist das Angebot auch in Deutschland vertreten. Neben der Kreditkarte oder Debitkarte VISA betreibt das Unternehmen die Debitkarte V Pay und die Visa Electron-Karte, die als Debit-, Kredit- und Prepaid-Karte ausgegeben werden kann. Beide Systeme laufen jedoch zugunsten von Visa Debit aus. PLUS ist zudem die Geldautomaten-Marke von Visa.

Nationale Systeme

[Bearbeiten | Quelltext bearbeiten]Zwischen einigen nationalen Anbietern gab es gegenseitige Akzeptanzvereinbahrungen (Card reciprocal agreements).

Deutschland

[Bearbeiten | Quelltext bearbeiten]Seit Mitte der 1990er Jahre sind viele der in Deutschland ausgegebenen Bankkarten (Sparkassenkarten) auch mit einem EMV-Chip ausgestattet. Dieser ist Voraussetzung für die Nutzung der Funktion als Elektronische Geldbörse. In Deutschland wurden von den Banken und Sparkassen rund 92 Millionen Debitkarten ausgegeben (Stand: 2007, in diesem Fall also noch EC-Karten).

- Von der Deutschen Kreditwirtschaft (DK) stammt die Debitkarte Girocard, die 2007 eingeführt wurde und das alte Electronic-Cash-System ersetzte (seit 2016 ist „ec“ eine Marke von Mastercard). Zur Nutzung im Ausland verfügen diese Karten üblicherweise über ein internationales Co-Branding von Maestro oder V Pay, die jedoch beide in den kommenden Jahren eingestellt werden. In der Regel wird der Girocard bei Zahlung Vorrang gewährt und das Co-Branding nur genutzt, wenn Girocard am Verkaufsort nicht unterstützt wird.

- Point of Sale ohne Zahlungsgarantie (POZ)

- Elektronisches Lastschriftverfahren (ELV)

Weitere Länder in Europa

[Bearbeiten | Quelltext bearbeiten]Da in Europa Debitkarten von Banken meist in Verbindung mit einem Girokonto ausgegeben werden und die Gebühren für Zahlungsvorgänge mit Debitkarten deutlich niedriger sind, haben sie eine höhere Verbreitung als Kreditkarten.

- Belgien:

- Bancontact

- Mister Cash

- Dänemark: Dankort

- Frankreich: Cartes Bancaires (CB)

- Großbritannien:

- Irland: Laser (inzwischen durch internationale Zahlungssysteme ersetzt)

- Italien: Pago Bancomat

- Niederlanden: PIN (inzwischen durch „reines“ Maestro bzw. V Pay ersetzt)

- Norwegen: BankAxept

- Österreich: Bankomat (In Österreich wurden über 8 Millionen Debitkarten ausgegeben, Stand: 2005.)

- Portugal: Multibanco

- Schweiz: Postcard

- Spanien:

- Telebanco

- Servired

- Türkei: Troy

Weitere Länder weltweit

[Bearbeiten | Quelltext bearbeiten]- Australien und Neuseeland: EFTPOS

- Kanada: Interac

- USA:

- Discover Card

- NYCE

- Pulse

- Star

- Interlink

Situation in einzelnen Ländern

[Bearbeiten | Quelltext bearbeiten]Aufgrund der Unterscheidung zwischen nationalen und internationalen Systemen ist die Verbreitungs- und Akzeptanzsituation in den einzelnen Ländern äußerst unterschiedlich. Während einige Länder vorwiegend auf eines oder mehrere nationale Systeme setzen, was u. U. zu erheblichen Akzeptanzproblemen bei ausländischen Karten führt, setzen andere ausschließlich auf internationale Lösungen oder einen echten Parallelbetrieb.

Deutschland

[Bearbeiten | Quelltext bearbeiten]In Deutschland ist eine Debitkarte rechtlich eine Zahlungskarte (nach § 152a Abs. 1 Nr. 1 StGB in Verbindung mit Abs. 4 StGB).

Es existiert ein nationales Debitkartensystem unter dem Namen girocard,[19] welches mit großem Abstand am häufigsten genutzt wird. Dieses System funktioniert jedoch ausschließlich mit deutschen Debitkarten, welche das girocard-Logo tragen. Während die Sparkassen über ein gut ausgebautes Automatennetz verfügen, haben sich die anderen Banken zu Verbünden zusammengeschlossen (Cash Group und Cashpool), die es ihren Kunden ermöglichen, innerhalb desselben Verbundes kostenlos Bargeld abzuheben.

Die internationale Funktionalität der girocard wird durch ein sogenanntes Co-Branding mit Maestro oder V Pay sichergestellt. Fast jede deutsche Debitkarte ist gleichzeitig girocard und Maestro-Karte oder V-Pay-Karte und kann daher bei allen Maestro- bzw. V-Pay-Akzeptanzstellen genutzt werden. Das V-Pay-System wurde von Visa als Konkurrenzprodukt zu Maestro eingeführt, funktioniert allerdings nur in Europa und dort nur an chipfähigen Terminals. Eine Nutzung im außereuropäischen Ausland ist hiermit nicht mehr möglich. Seit Juni 2016 kann der Kunde beim Bezahlen auswählen, ob er mit girocard oder Maestro bzw. V-Pay bezahlt.[20]

Maestro- oder V-Pay-Karten werden an reinen girocard-Terminals ebenso wenig akzeptiert wie Mastercard oder VISA. Jede Akzeptanzstelle muss die Nutzung der jeweiligen Akzeptanzmarke durch eine entsprechende Vereinbarung mit ihrem jeweiligen Zahlungsdienstleister ermöglichen, was in der Regel mit weiteren Kosten verbunden ist. Insbesondere im lokalen Einzelhandel und zumeist bei kleineren Geschäften, kann daher mit der Akzeptanz anderer Debitkarten als der girocard nicht gerechnet werden. Einige in Deutschland tätige Zahlungsdienstleister ohne fixe Grundgebühr für die Händler akzeptieren wiederum keine girocard, greifen dafür aber auf Maestro- und V-Pay-Co-Branding der Karten zurück. Hier sind beispielsweise iZettle und SumUp zu nennen.

Es besteht auch die Möglichkeit eines Co-Brandings girocard + JCB,[21] seit etwa 2018 wird ein solches Produkt auch in Deutschland angeboten. Ein Co-Branding mit Visa Debit oder Debit MasterCard ist jedenfalls bisher nicht verfügbar.

Reine Maestro-Karten ohne girocard-Funktion werden in Deutschland nur sehr selten ausgestellt.[22]

Zunehmend werden in Deutschland auch MasterCard-Debit-Karten angeboten,[23] während Visa-Debit-Karten noch sehr selten vertreten sind. Durch die angekündigte Einstellung von V Pay ändert sich dies jedoch seit 2020.

Es ist inzwischen an immer mehr Kassen des Einzelhandels möglich, beim Einkaufen gleichzeitig auch Bargeld abzuheben.[24][25][26][27]

Österreich

[Bearbeiten | Quelltext bearbeiten]Das flächendeckend zum Einsatz kommende Debitkartensystem ist Maestro, alle in- und ausländischen Maestro-Karten werden akzeptiert.

Maestro-Karten wurden oft auch als Quick-Karten verwendet. Diese Funktion wurde jedoch am 31. Juli 2017 eingestellt.[28]

Seit 2013 werden nur mehr NFC-fähige Karten für kontaktloses Bezahlen ausgegeben. Damit können Beträge bis 25 Euro ohne Stecken der Karte an geeigneten Terminals bezahlt werden,[29] seit April 2020 wurde dieser Betrag aufgrund der COVID-19-Pandemie auf 50 Euro erhöht.[30] Möglich ist auch das Bezahlen mit NFC-fähigen Smartphones an diesen Terminals. Die „Digitale Bankomatkarte“ wurde ab Juni 2015 in einem Feldversuch erprobt und seit Anfang 2016 von allen großen Banken, allerdings nur für Androidgeräte angeboten. Die digitale Bankomatkarte kann in Verbindung zu einer realen Bankomatkarte bei der Hausbank bestellt werden.[31]

Die Erste Bank und Sparkasse gibt seit dem 8. April 2019 statt der Maestro-Karte die Debit Mastercard als Debitkarte an ihre Kunden aus und möchte bestehende Karten bis Ende 2020[veraltet] ersetzen.[32] Dieser Schritt wurde mit der besseren Akzeptanz weltweit bzw. im Internet begründet.[33] 2020 haben auch die Volksbanken im Zuge eines generellen Kartentausches alle Maestro-Karten durch Debit Mastercards ersetzt.[34] Der Begriff „Bankomatkarte“ ist in Österreich ein geschütztes Warenzeichen.[35]

Schweiz

[Bearbeiten | Quelltext bearbeiten]Eines der beiden flächendeckend zum Einsatz kommenden Debitkartensysteme ist Maestro, alle in- und ausländischen Maestro-Karten werden akzeptiert. Das frühere nationale EC-System, das nicht mit dem deutschen Electronic Cash identisch war und ausschließlich mit Schweizer Karten funktionierte, ist mittlerweile vollständig in Maestro aufgegangen.

Daneben existiert mit dem Postfinance-Card-System der Postfinance ein weiteres nationales Debitkartennetz, das ebenfalls flächendeckend verfügbar ist (in der Regel werden Maestro und Postfinance Card von allen Akzeptanzstellen gleichermaßen angenommen). Die Postfinance Card ist für bargeldlose Zahlungen im Rahmen von EUFISERV nicht nur in der Schweiz einsetzbar, ebenso sind Bargeldbehebungen an Bankomaten von allen bei EUFISERV angeschlossenen Banken möglich.

Inzwischen sind in der Schweiz auch Karten mit V Pay, Visa Debit und Mastercard Debit erhältlich. Anders als bei Maestro können die Banken und Kartengesellschaften hier von Kick-backs profitieren.[36] Ab 2021 werde V Pay durch Visa Debit ersetzt.[37] Auch Postfinance springt auf den Zug auf und will die Postfinance Card ab 2022 mit Mastercard Debit kombinieren.[38] Für kleine und mittlere Unternehmen (KMU) bedeutet der Wechsel von fixen auf prozentuale Gebühren in den meisten Fällen eine Vervielfachung der Gebühren, von denen nur Läden mit kleinpreisigen Artikeln (z. B. Kioske) ausgenommen sind.[39]

Im Jahr 2021 hat die Debitkarte das Bargeld als meistgenutztes Zahlungsmittel, mit einem Anteil von 32 Prozent aller Transaktionen, abgelöst. Betrachtet man den Umsatz, lag die Debitkarte mit einem Anteil von 30 Prozent ebenfalls auf Platz eins.[40]

Irland

[Bearbeiten | Quelltext bearbeiten]Das größte Debitkartensystem in Irland hieß Laser und wurde erst 1996 eingeführt,[41] zuvor gab es lediglich Kreditkarten. Laser-Karten wurden von sieben Banken[42] ausgegeben und konnten sowohl in Läden als auch bei Bestellungen per Post/Telefon und im Internet verwendet werden. Für den Einsatz im Ausland waren sie meistens mit einem Maestro- oder Cirrus-Cobranding versehen.

Im Gegensatz zu den meisten irischen Banken gab die britische Bank Halifax in Irland keine Laser-Karte aus, sondern eine „Visa Debit“-Karte wie in Großbritannien. Die irische Postbank hingegen gab Maestro-Karten (ohne Laser) aus.

Das Laser-System wurde im Februar 2014 vollständig aufgegeben, nachdem mehrere Banken ausgestiegen waren und stattdessen nur Visa Debit oder Debit-MasterCard ausgegeben hatten.

Alle Karten sind, wie in Großbritannien, mit „Chip and PIN“ ausgestattet.

Italien

[Bearbeiten | Quelltext bearbeiten]Es existiert ein weit verbreitetes nationales Debitkartensystem unter dem Namen PagoBancomat. Dieses System funktioniert ausschließlich mit italienischen Karten. Die meisten italienischen Banken geben PagoBancomat-Karten im Co-Branding mit internationalen Systemen wie Maestro oder – bei entsprechender Bonität des Kunden – auch mit Kreditkarten aus. Anders als in Deutschland kann die Funktion des jeweiligen internationalen Systems auch bei allen entsprechenden Akzeptanzstellen im Inland genutzt werden.

Neben PagoBancomat sind in Italien auch die internationalen Debitkartensysteme wie Maestro weit verbreitet, wodurch die Nutzbarkeit ausländischer Karten zumindest in touristisch relevanten Bereichen weitgehend sichergestellt ist. Insbesondere kleinere Geschäfte (lokale Supermärkte) setzen jedoch, so sie überhaupt bargeldlose Zahlungen ermöglichen, oft weiterhin auf eine reine PagoBancomat-Lösung und schließen somit ausländische Kunden von der Kartenzahlung aus.

Die italienische Postbank gibt an ihre Kunden keine PagoBancomat-, sondern sogenannte Postamat-Karten heraus. Diese dienten anfangs hauptsächlich dem Bargeldbezug, unmittelbar zur bargeldlosen Zahlung werden sie indes nach wie vor nur äußerst spärlich akzeptiert (Postamat-Zahlungen sind beispielsweise an Autobahn-Mautstellen möglich). Durch ein auch im Inland nutzbares Co-Branding mit Maestro wurde die schlechte Akzeptanzsituation jedoch weitgehend entschärft.

Niederlande

[Bearbeiten | Quelltext bearbeiten]Vor 2012 gab es ein nationales Bezahlsystem namens PIN. PIN-Debitkarten wurden mit EMV-Chip ausgegeben und konnten durch Co-Branding mit Maestro auch im Ausland eingesetzt werden. PIN war in den Niederlanden extrem populär und wurde in nahezu jedem Geschäft akzeptiert, ebenso internationale Maestro- und V-Pay-Karten. Seit 2012 existiert PIN nicht mehr[43] und die Banken geben nur noch Karten mit Maestro oder V-Pay aus. Sie sind wie die PIN-Co-Brand-Karten mit einem EMV-Chip ausgestattet. Bezahlen mit der Bankkarte ist sehr populär. Die Akzeptanz von Visa Debit und Debit MasterCard ist jedoch gering. Im allgemeinen Sprachgebrauch wird das bargeldlose Bezahlen „pinnen“ genannt.

Polen

[Bearbeiten | Quelltext bearbeiten]Banken in Polen stellen hauptsächlich die internationalen Visa Debit oder Debit MasterCard aus.

Türkei

[Bearbeiten | Quelltext bearbeiten]Die wichtigsten internationalen Zahlungsabwickler in der Türkei sind Visa, American Express, Mastercard; national ist es Troy,[44] die mit dem amerikanischen Discover Card Anbieter eine gegenseitige Akzeptanz (Card reciprocal agreements) vereinbart hatten.[45]

Portugal

[Bearbeiten | Quelltext bearbeiten]Mit dem Multibanco-System ist 1985 in Portugal ein einheitliches Debitkarten- und Geldautomatensystem aller Banken des Landes geschaffen worden. Ihre weitverbreiteten Automaten akzeptieren die meisten der international gängigen Debitkarten, limitieren die Auszahlungen jedoch auf 400,- Euro täglich.

Vereinigtes Königreich Großbritannien und Nordirland

[Bearbeiten | Quelltext bearbeiten]Im Vereinigten Königreich kommen hauptsächlich internationale Debitkartensysteme zum Einsatz. Britische Banken geben entweder „Visa Debit“-Karten (früher: Visa Delta), Debit MasterCard oder Maestro-Karten (früher: Switch) aus. Eine Nebenrolle spielen „Visa Electron“ (statt Visa) und „Solo“ (statt Maestro), diese Karten werden vor allem an Minderjährige oder Kontoinhaber mit geringer Bonität ausgehändigt, da sie nur mit Online-Autorisierung funktionieren und damit nicht überzogen werden können.

Alle Karten haben ebenfalls die „Link“-Funktion für Barabhebungen an Geldautomaten, Solo-Karten haben auf der Rückseite ein Maestro-Logo für das Bezahlen im Ausland. Mit allen Karten (Visa Debit, Maestro, Electron, Solo) kann sowohl in Läden als auch bei Bestellungen per Post/Telefon und im Internet bezahlt werden, da auch die britischen Maestro-Karten (anders als etwa die deutschen) mit einer 16-stelligen Kartennummer versehen sind. Britische Debitkarten sind immer mit einem EMV-Chip ausgestattet und können in Terminals nur mit Eingabe der Geheimzahl verwendet werden, dieses System nennt sich „Chip and PIN“.

Weiterführende Literatur

[Bearbeiten | Quelltext bearbeiten]- Ewald Judt, P. Zimmerl: 35 Jahre Debitkarten – 5 Jahre Maestro-Karten in Österreich. In: Österreichisches Bank-Archiv 9, 2003, ISSN 1015-1516, S. 665–671.

Weblinks

[Bearbeiten | Quelltext bearbeiten]Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Juliane Schmitz-Engels: Abschied vom Magnetstreifen – Durchziehen ist schon bald Geschichte. Mastercard, 30. August 2021, abgerufen am 6. August 2024.

- ↑ Neue Konkurrenz für Visa & Co. Handelsblatt, abgerufen am 29. Dezember 2010.

- ↑ PayFair European payments scheme appoints new CEO. cardworldonline.com, 18. Januar 2011; abgerufen am 4. Juni 2011.

- ↑ Hans-Georg Günter: DDR-Geschichte.de. Der nachfolgende Text ist der DDR-Zeitschrift Guter Rat vom März 1989 entnommen. Abgerufen am 13. September 2015 (Guter Rat, Verlag für die Frau, Leipzig/Berlin, Heft 3/89, S. 33): „In der Hauptstadt und in einigen Großstädten bieten Geldautomaten ihre Dienste an. Über 200 Geldautomaten sind gegenwärtig im Einsatz. 350 etwa werden es bis zum Jahresende sein.“

- ↑ MM-Merkmal ( vom 1. April 2015 im Internet Archive)auf Kartensicherheit.de

- ↑ Daniel Bachfeld: Angriff der Karten-Kloner. In: Heise. 14. Dezember 2007, abgerufen am 16. März 2023.

- ↑ Hanno Bender: Kartenzahlung: Der schwere Abschied vom MM-Modul. 28. August 2012, abgerufen am 16. März 2023.

- ↑ kuno-sperrdienst.de ( des vom 2. September 2014 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Kartensperre darf nichts kosten. orf.at, 10. November 2015; abgerufen am 10. November 2015.

- ↑ Bezahlen an der Kasse – mit Unterschrift oder PIN? Sparkasse, abgerufen am 4. August 2024.

- ↑ EC-Karte: Unterschrift oder PIN? Abgerufen am 5. August 2024.

- ↑ Katrinn Kingschat: Kontaktloses Bezahlen: Warum ist die PIN noch erforderlich? Stuttgarter Nachrichten, 9. April 2020, abgerufen am 8. August 2024.

- ↑ Kontaktlos bezahlen – so geht es und das ist zu beachten. Verbraucherzentrale, 12. Juni 2023, abgerufen am 8. August 2024.

- ↑ Hohe Kosten für kontaktloses Bezahlen. Verbraucherzentrale Hamburg, 18. März 2024, abgerufen am 8. August 2024.

- ↑ Dominik Prandl: Warum diese Gastronomen die Kartenzahlung abschaffen wollten. Schwäbische Zeitung, 3. Mai 2024, abgerufen am 13. August 2024.

- ↑ NDR: Maestro: Was ändert sich bei der Girocard? Abgerufen am 31. Oktober 2023.

- ↑ Mastercard drängt ins deutsche Geschäft. In: n-tv.de. 10. Juli 2015, abgerufen am 24. Juli 2016.

- ↑ debit MasterCard auf mastercard.de

- ↑ Die Deutsche Kreditwirtschaft: girocard. Abgerufen am 10. Juni 2019.

- ↑ Girocard, Maestro, V Pay: Kartenzahlung wird komplizierter. In: verbraucherzentrale.de. 31. August 2016, archiviert vom (nicht mehr online verfügbar) am 20. Januar 2017; abgerufen am 20. Januar 2017. Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Interview mit JCB zum Thema girocard Co-Badging. ( vom 11. November 2014 im Internet Archive) kartensicherheit.de, 19. Dezember 2013.

- ↑ CashCard. ( des vom 28. Oktober 2016 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis. Commerz Finanz. CashCard und N26 gehören zu den wenigen Angeboten.

- ↑ MasterCard Debit Karte. Abgerufen am 18. September 2018.

- ↑ Supermarkt Inside – Geld abheben bei Edeka, Lidl & Co.: Wer tatsächlich davon profitiert. In: chip.de. Abgerufen am 10. Juni 2019.

- ↑ Martin Hock: Bargeld abheben: Die Supermarkt-Kasse schlägt den Geldautomaten. ISSN 0174-4909 (faz.net [abgerufen am 10. Juni 2019]).

- ↑ Konstantinos Mitsis: Norma erweitert Service an der Kasse: Discounter macht sich über Banken lustig. In: chip.de. Abgerufen am 10. Juni 2019.

- ↑ Kai Wiedermann: Wie Kunden beim Geldabheben eine Gebühr umgehen können. 15. Mai 2019, abgerufen am 10. Juni 2019 (deutsch).

- ↑ Informationen zu Quick. Archiviert vom (nicht mehr online verfügbar) am 15. September 2018; abgerufen am 2. Februar 2019 (Einstellung Quick – SIX Payment Services). Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Kontaktloses Bezahlen - häufig gestellte Fragen zu NFC. Kammer für Arbeiter und Angestellte, archiviert vom (nicht mehr online verfügbar) am 2. Februar 2019; abgerufen am 2. Februar 2019. Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Zahlen ohne PIN ab nächster Woche bis 50 Euro. Abgerufen am 31. März 2021.

- ↑ Martin Stepanek: Zögerlicher Start der Bankomatkarte am Handy. In: Futurezone. 9. Dezember 2015, abgerufen am 2. Februar 2019.

- ↑ ERSTE Bank und Mastercard launchen neue Debit Karte. falstaff, 8. April 2019, abgerufen am 2. August 2019.

- ↑ Neue Studie: ÖsterreicherInnen am Weg zu innovativen Zahlungsmitteln. Erste Group, abgerufen am 1. Februar 2019 (Pressemitteilung).

- ↑ Die Bankomatkarte mit dem Plus. Volksbankengruppe, abgerufen am 4. Dezember 2020.

- ↑ Österreichisches Wörterbuch. 41. Auflage. Österreichischer Bundesverlag, Wien 2009, ISBN 978-3-209-06875-0, S. 88.

- ↑ Michael Heim: Banken: Dank neuen Karten zu mehr Gewinn. In: handelszeitung.ch. 9. Mai 2019, abgerufen am 22. Februar 2020.

- ↑ Maurizio Minetti, Thomas Griesser: Banken ersetzen die Maestro-Karte mit einer neuen Art von Debitkarte: Das kann sie. In: luzernerzeitung.ch. 28. August 2020, abgerufen am 11. Februar 2021.

- ↑ Michael Heim: Postfinance-Card wird auch im Inland zur normalen Mastercard. In: handelszeitung.ch. 10. Februar 2021, abgerufen am 11. Februar 2021.

- ↑ Nicola Imfeld: Neue Debitkarten sorgen bei KMU für rote Köpfe – Preise dürften steigen. In: blick.ch. 21. Mai 2021, abgerufen am 21. Mai 2021.

- ↑ Manuel Diener: Ist nur Bares Wahres? — Bezahlt ihr am liebsten mit Cash, Karte – oder der Smartwatch? In: srf.ch. 12. Mai 2022, abgerufen am 27. Juni 2022.

- ↑ Cardholder – What is Laser? ( vom 9. Dezember 2008 im Internet Archive) lasercard.ie; abgerufen am 29. Dezember 2010.

- ↑ Cardholder – Who owns Laser? ( vom 9. Dezember 2008 im Internet Archive) lasercard.ie; abgerufen am 29. Dezember 2010.

- ↑ Einde PIN per 1 januari 2012. 5. September 2010, archiviert vom am 5. September 2010; abgerufen am 12. April 2017.

- ↑ Anasayfa. TROY Odeme, abgerufen am 7. Februar 2022 (englisch).

- ↑ International Credit Card Acceptance. Discover, abgerufen am 7. Februar 2022.