Wechsel (Wertpapier)

Ein Wechsel (englisch bill of exchange, französisch lettre de change, italienisch cambiale) ist ein Wertpapier, das die unbedingte Anweisung des Ausstellers an den Bezogenen enthält, bei Fälligkeit an einem bestimmten Zahlungsort eine bestimmte Geldsumme an den Aussteller oder einen benannten dritten Zahlungsempfänger zu zahlen.

Allgemeines

[Bearbeiten | Quelltext bearbeiten]Der Wechsel ist wie der Scheck zunächst ein Zahlungsmittel, aber – anders als der Scheck – zusätzlich auch ein Kreditmittel. Beteiligte beim Wechsel sind der Aussteller als Gläubiger, der Bezogene als Schuldner und gegebenenfalls noch ein weiterer Zahlungsempfänger (Wechselnehmer, Remittent). Das Wort „Wechsel“ stammt aus dem Althochdeutschen, wo es erstmals im Jahre 790 als wehsal („Tausch“) bezeugt ist.[1] Die Wechselurkunde tauchte als „wesselbref“ nachweislich erstmals im Jahre 1393 in Köln auf mit der Formulierung „darinne was eyn wesselbref besloten van 25 guldenen“.[2] Es handelte sich um einen Rechtsstreit, der im Oktober 1393 ausgetragen wurde.[3]

Geschichte

[Bearbeiten | Quelltext bearbeiten]

Der Wechsel stammt aus Italien, seine Entwicklung steht im Kontext der Rezeption des spätantiken römischen Rechts im ausgehenden Mittelalter. Die ursprüngliche Form des Wechsels war der Solawechsel. Die Geldwechsler (lateinisch cambiatori) fungierten als Makler zwischen den Kaufleuten (lateinisch mercatori) und den Zahlungsempfängern (lateinisch remittendi), die „von Ort zu Ort“ (lateinisch de loco in locum) auf Messen zogen, wobei schriftliche Anweisungen (lateinisch cambium; „Tausch“) ausgestellt wurden, aufgrund derer die Geldsumme am Messestandort an eine urkundlich bestimmte Person wieder ausgezahlt werden konnte.[4] Die Käufer auf internationalen Messen besaßen oft nicht das gesetzliche Zahlungsmittel des Messelandes und waren dann zum Geldwechsel bei einem Geldwechsler gezwungen.[5] Die Verkäufer setzten die Kaufpreiserlöse ihrer Käufer wieder in Wechsel um. Einer der ersten Wechsel stammte wohl vom April 1207 aus Palermo, wo ein Wechsler (lateinisch bancherius) den Erhalt der Wechselsumme quittierte.[6] Im April 1250 tauchten in Genua erste formalisierte Urkunden auf, in denen sich ein Schuldner als zahlungsverpflichtet bekannte und eine spätere Rückzahlung versprach.[7] In Lübeck tauchte der Wechsel erstmals im Jahre 1290 auf, als ihn ein Lübecker auf Rechnung seiner Stadt auf Brügge ausstellte, wo sich um diese Zeit zweifellos bereits italienische Geldwechsler befanden.[8] Das Wechselrecht begann mit der 1569 von Papst Pius V. bestätigten Wechselordnung von Bologna. Der Wechselbrief (italienisch lettera di cambio) erhielt hierin eine eigenständige Rechtsordnung.

Von Italien gelangte der Wechsel nach Flandern, wo 1582 das Wechselrecht Eingang in das Stadtrecht Antwerpens (niederländisch Rechten ende costumen van Antwerpen) als 55. Titel „Von Wechseln“ (niederländisch van Wisseln) fand. Im Jahre 1597 folgte Besançon (lateinisch Statuta et ordines feriarum Bezenzonensium), 1601 Amsterdam (niederländisch Costumen en Keuren). Ab 1603 verbreitete sich das Wechselrecht auch in Deutschland, in jenem Jahr mit der Hamburger Wechselordnung, es folgten Nürnberg (1621) oder Bozen (Marktordnung von 1635). Zahlreiche weitere Städte und Regionen schufen in der Folgezeit ihr eigenes Wechselrecht, so dass Mitte des 19. Jahrhunderts 56 unterschiedliche Wechselrechtsordnungen nebeneinander galten.[9] Die Wechsler hießen hier „Campsoren“ als Lehnwort aus dem Lateinischen. Das Wort „Wechsel“ besaß in Deutschland sowohl die Bedeutung für den Geldwechsel als solchen als auch für die Urkunde, die die Auszahlung der Geldsumme an einem anderen Ort vermittelte.[10] Inzwischen entstand im Januar 1609 die Amsterdamer Wechselbank (niederländisch Amsterdamsche Wisselbank), die erste städtische Wechselbank in Westeuropa.

Weitere Rechtsvorschriften präzisierten das Wechselrecht. In Neapel erlaubte ein Gesetz vom November 1607 die Übertragbarkeit des Wechsels durch Indossament. Eine erste Bezugnahme auf Wechsel im deutschen Reichsabschied findet sich im Jahre 1654. Als wichtigste und am meisten verbreitete galt die Leipziger Wechselordnung vom November 1682.[11] Für Frankreich verfasste Jacques Savary das im März 1673 veröffentlichte Handels- und Wechselgesetz (französisch Ordonnance pour le commerce), das im September 1807 zur Grundlage des französischen Handelsgesetzbuches (französisch Code de commerce) wurde. Inzwischen erlaubte die Augsburger Wechselordnung von 1778 ebenfalls das Indossament. Das Allgemeine Preußische Landrecht (APL) vom Juni 1794 befasste sich sehr ausführlich mit dem Wechselrecht (II 8, § 713-1249 APL). Die „Verschreibungen, wodurch jemand verpflichtet wird, eine Summe Geldes bey Vermeidung des sogleich erfolgenden persönlichen Arrestes zu bezahlen, werden Wechsel genannt“ (II 8, § 713 APL).[12] Wechselfähig war damals im Regelfall nur der Kaufmann (II 8, § 718 APL), der Wechsel galt als durch Indossament übertragbar (II 8, § 805 APL).

In St. Gallen bestand 1784 eine eigene Wechselordnung, in Basel trat im Februar 1809 eine Wechselordnung in Kraft, in Bern galt seit Januar 1860 der Schweizer Concordatsentwurf von 1854. Im Jahre 1862 erhielt der Berner Professor Walther Munzinger den Auftrag, einen Entwurf für ein gemeinsames Handels- und Wechselrecht aller schweizerischen Kantone anzufertigen, den er bereits 1863 vorlegte; sein Entwurf erhielt keinen Gesetzesstatus. Die einheitliche Allgemeine Deutsche Wechselordnung trat inzwischen im Januar 1849 Kraft und löste das Wechselrecht der APL ab. Weitere Teilstaaten übernahmen später diese Wechselordnung (Sachsen im April 1849, Württemberg Mai 1849, Hessen Juni 1849, Nassau November 1849 usw.). Der Jurist Reinhold Johow befasste sich im Jahre 1865 mit den Folgen des Wechselprotestes und der Wechselklage auf der Grundlage des preußischen Prozessrechts.[13] Das Bankgesetz vom August 1924 erlaubte die Diskontierung vom Wechseln durch Kreditinstitute (§ 21 Bankgesetz), was das Kreditgeschäft der Institute erheblich ausweitete. Außerdem dienten Wechsel seitdem auch als Deckung des Geldumlaufs durch eine Bargelddeckung von 60 %, während die restlichen 40 % auf Gold oder Devisen (davon mindestens 75 % Gold, der Rest Devisen) entfielen.

Das Genfer Wechselrechtsabkommen vom 7. Juni 1930[14] befasste sich mit der internationalen Vereinheitlichung des Wechselrechts und diente als Grundlage des heute in Deutschland noch geltenden Wechselgesetzes, das im April 1934 in Kraft trat.

Da das durch die EZB organisierte Eurosystem die Rediskontierung von Wechseln seit Januar 1999 nicht mehr kennt, verlor vor allem die Kreditmittelfunktion des Wechsels im Bankwesen ihre einstmalige Bedeutung, wodurch der Wechsel seine wirtschaftliche Bedeutung nahezu völlig einbüßte. Handelswechsel sind nur noch als Pfand bei der Bundesbank refinanzierungsfähig.[15] Wechsel kursieren deshalb lediglich noch im Nichtbankensektor.

Rechtsfragen

[Bearbeiten | Quelltext bearbeiten]Das Wechselrecht beruht auf internationalen Wurzeln, was in Deutschland durch das Wechselgesetz (WG), zum Ausdruck kommt. Es zählt abschließend in Art. 1 WG die gesetzlichen Bestandteile des Wechsels auf. Danach ist der Wechsel die unbedingte Anweisung an den Bezogenen, eine bestimmte Geldsumme am Fälligkeitstag an den Zahlungsempfänger zu zahlen. Die fehlende sofortige Fälligkeit macht den Wechsel zum Kreditmittel, was sich auch implizit aus Art. 5 WG ergibt. Der Aussteller haftet gemäß Art. 9 WG für die Annahme und die Zahlung des Wechsels, die Haftung für die Annahme kann er ausschließen. Art. 11 WG gestaltet den Wechsel mittels Indossament als übertragbares Wertpapier in Form des geborenen Orderpapiers, die negative Orderklausel macht ihn zum faktischen Namenspapier, das durch Abtretung übertragen werden muss. Art. 12 bis Art. 16 WG regeln Inhalt, Form und Rechtswirkungen des Indossaments, die auch für andere indossable Wertpapiere gelten. Das durch Art. 12 WG ermöglichte Blankoindossament macht den Wechsel zu einem faktischen Inhaberpapier.

Gemäß Art. 28 WG wird der Bezogene durch die Annahme verpflichtet, den Wechsel bei Verfall zu bezahlen. Diese Zahlungspflicht des Bezogenen kann durch eine Wechselbürgschaft gemäß Art. 30 WG gesichert werden. Dabei haftet der Wechselbürge wie der Bezogene (Art. 32 WG). Bei Fälligkeit kann der Bezogene vom Inhaber gegen Zahlung die Aushändigung des quittierten Wechsels verlangen (Art. 39 WG). Wird der Wechsel vom Bezogenen am Fälligkeitstag nicht bezahlt, regelt Art. 43 WG den Rückgriff des Inhabers gegen die Indossanten, den Aussteller und die anderen Wechselverpflichteten. Dabei ist die Verweigerung der Zahlung durch eine öffentliche Urkunde (Wechselprotest mangels Annahme oder mangels Zahlung) festzustellen (Art. 44 WG). Hierbei haften alle, die einen Wechsel ausgestellt, angenommen, indossiert oder mit einer Bürgschaftserklärung versehen haben, dem Inhaber als Gesamtschuldner (Art. 47 WG). Verjährungsfristen enthält Art. 70 WG. Der Solawechsel ist separat in den Art. 75 ff. WG geregelt.

Der Vormund bedarf gemäß § 1822 Nr. 9 BGB der Genehmigung des Familiengerichts, wenn das Mündel eine Verbindlichkeit aus einem Wechsel eingeht.

Anders als Banknoten und Münzen ist der Wechsel kein gesetzliches Zahlungsmittel. Eine Verpflichtung zur Annahme von Wechseln besteht bei der Bezahlung einer Schuld nicht. Ein Wechsel wird zur Tilgung einer Verbindlichkeit im Zweifel nur erfüllungshalber und nicht an Erfüllungs Statt geleistet.

Grundgeschäft und Rechtsbeziehungen der Wechselbeteiligten

[Bearbeiten | Quelltext bearbeiten]

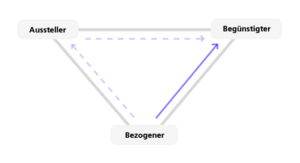

Das Grundgeschäft ist das Geschäft, aufgrund dessen der Wechsel ausgestellt und angenommen wird. Der Bezogene wird nicht ohne Rechtsgrund auf Rechnung des Ausstellers an den Begünstigten leisten. Der Bezogene beabsichtigt durch die Zahlung der Geldsumme an den Begünstigten die Tilgung einer Verbindlichkeit gegenüber dem Aussteller (z. B. einer Kaufpreisschuld) oder die Gewährung eines Darlehens (Finanzwechsel). Der Aussteller wird dem Begünstigten (Remittenten) nicht ohne Rechtsgrund eine Geldsumme auf seine Rechnung zuwenden lassen. Auch der Aussteller bezweckt durch Zahlung einer Geldsumme mittels des Bezogenen an den Begünstigten die Tilgung einer Verbindlichkeit gegenüber dem Begünstigten oder die Gewährung eines Darlehens. Das Rechtsverhältnis, auf Grund dessen der Bezogene die Zahlungspflicht des Ausstellers auf dessen Rechnung wahrnimmt, heißt Deckungsverhältnis. Das Schuldverhältnis, auf Grund dessen der Aussteller mittels des Bezogenen dem Begünstigen eine Geldsumme zukommen lassen möchte, heißt Valutaverhältnis. Zwischen dem Bezogenen und dem Begünstigten spricht man von Vollzugs-, Zuwendungs- oder Einlösungsverhältnis.

Nach Annahme des Wechsels durch den Bezogenen (Art. 28 Abs. 1 WG) erstarkt die in der Wechselurkunde verbriefte doppelte Ermächtigung zu einem abstrakten Schuldversprechen zwischen dem Bezogenen und dem Begünstigten (Remittenten). Hat der Aussteller den Wechsel beim Remittenten in Zahlung gegeben, ohne dass der Bezogene den Wechsel akzeptiert hat, so haftet der Aussteller auf die Geldsumme neben der Schuld aus dem Deckungsverhältnis zusätzlich (und abstrakt) aus (Art. 9 Abs. 1 WG), es sei denn, der Aussteller hat diesen Rückgriffsanspruch ausgeschlossen.

Zahlt der Bezogene die Wechselsumme an den Begünstigten aus, wird er in deren Höhe von einer Schuld aus dem Deckungsverhältnis gegenüber dem Aussteller befreit. Die Gläubigerstellung eines durch die Annahme eines Wechsels entstandenen abstrakten Schuldversprechens kann anzahlungshalber eingeräumt werden. Gibt der Aussteller den Wechsel seinerseits in Zahlung, so wird seine Schuld aus dem Valutaverhältnis, auch wenn der Bezogene den Wechsel angenommen hat, erst mit der Zahlung des Bezogenen an den Begünstigten getilgt. Das ist damit zu erklären, dass der Begünstigte aus einem angenommenen Wechsel sich nur der Verität und nicht der Bonität seiner Forderung aus dem abstrakten Schuldverhältnis sicher sein kann.

Form

[Bearbeiten | Quelltext bearbeiten]Für den Wechsel ist die Schriftform vorgeschrieben. Dadurch wird der Wechsel zu einer Urkunde. Zudem gibt es Bestandteile, die ein Wechsel zwingend beinhalten muss. Diese formelle Wechselstrenge führt dazu, dass Verstöße gegen wesentliche Formvorschriften zur Nichtigkeit des Wechsels als Wertpapier führen. Ein nichtiger Wechsel kann jedoch in eine bürgerliche Anweisung umgedeutet werden.

Über die formelle Wechselstrenge hinaus besteht aber kein Formularzwang. Ein Wechsel muss nicht auf einem Vordruck ausgestellt werden, auch wenn in der Praxis meist für Wechsel vorbereitete Formulare benutzt werden.

Gesetzliche Bestandteile

[Bearbeiten | Quelltext bearbeiten]Nach deutschem Recht sind ausdrücklich in Art. 1 WG abschließend aufgezählt:

- Tag und Ort der Ausstellung,

- Wechselklausel (das Wort Wechsel muss im Urkundentext in der Sprache des Wechsels genannt sein),

- Verfallszeit (siehe auch Respekttage),

- Name des Wechselnehmers,

- Unbedingte Anweisung, eine bestimmte Summe zu zahlen (unbedingt; also ohne Bedingungen),

- Name des Bezogenen (Bezogener ist der Hauptschuldner des Wechsels),

- Zahlungsort und

- Unterschrift des Ausstellers

Die Einhaltung dieser Anforderungen ist eine wichtige Voraussetzung für die wechselrechtliche Absicherung der Zahlungsanweisung, besonders in einem etwaigen Urkundenprozess. Abgesehen von Verfallzeit, Zahlungsort und Ausstellungsort sind alle Bestandteile wesentliche Bestandteile, fehlt ein solcher, liegt kein Wechsel vor. Radieren, Durchstreichen oder Zerreißen machen einen Wechsel ungültig, wenn dadurch ein wesentlicher Bestandteil vernichtet wird. Durch nachträgliche Fälschung wird die Gültigkeit des Wechsels jedoch nicht beeinträchtigt. Die Unterzeichner haften für die jeweilige Fassung, die sie unterschrieben haben.

Kaufmännische Bestandteile

[Bearbeiten | Quelltext bearbeiten]- Wiederholung des Zahlungsortes und des Verfallsdatums,

- Wiederholung der Wechselsumme in Zahlen,

- Anschrift des Ausstellers,

- Stempel und Kopiernummer der hereinnehmenden Bank (Kopiernummer ist die Registriernummer bei der Bank),

- Zahlstellen oder Domizilvermerk.

Fehlen einer oder mehrere dieser kaufmännischen Bestandteile, bleibt der Wechsel rechtsgültig.

Optionale Bestandteile

[Bearbeiten | Quelltext bearbeiten]- Indossament (Übertragung auf einen neuen Begünstigten; der Wechsel darf mit und ohne Haftung übertragen werden),

- Bürge (ein Wechselbürge haftet grundsätzlich selbstschuldnerisch).

Bestandteile graphisch dargestellt

[Bearbeiten | Quelltext bearbeiten]

Wechselarten

[Bearbeiten | Quelltext bearbeiten]Nach der Anzahl der Beteiligten unterscheidet man:[16]

- Der gezogene Wechsel (Tratte) enthält Aussteller (Trassant), Bezogener (Trassat) und Wechselnehmer; er ist selten, weil die Forderung des Gläubigers (Aussteller) gegen den Schuldner (Bezogener) und die Forderung des Wechselnehmers gegen den Aussteller identisch sein müssen.

- Der gezogene Wechsel an eigene Order (Aussteller = Wechselnehmer) ist der Normalfall des gezogenen Wechsels.

- Beim trassiert-eigenen Wechsel sind Aussteller und Bezogener identisch, er wird vor allem bei Filialunternehmen verwendet (Wechsel auf Filialen oder Niederlassungen).

- Beim Solawechsel ist der Aussteller der Schuldner.

Im Hinblick auf die Art der Finanzierung unterscheidet man zwischen

- Handelswechsel: der Wechsel wurde auf Grund eines Handelsgeschäftes ausgestellt und

- Finanzwechsel: der Wechsel dient der Finanzierung.

Je nach Fälligkeit gibt es

- Tagwechsel: der Wechsel ist an einem bestimmten Tag fällig,

- Sichtwechsel: der Wechsel ist bei Sicht, also bei Vorlage beim Bezogenen bzw. bei der benannten Zahlstelle, fällig,

- Nachsichtwechsel: der Wechsel ist nach Ablauf einer bestimmten Frist nach Vorlage fällig,

- Datowechsel: der Wechsel ist nach einer bestimmten Zeit ab Ausstellung fällig.

Sonstige Formen sind:

- Reitwechsel (Wechselreiterei): wenn Personen auf sich gegenseitig Wechsel ziehen, um so Liquidität zu erhalten.

- Umkehrwechsel (umgedrehter Wechsel): der Käufer bezahlt eine Warenlieferung sofort per Scheck unter Skontoabzug. Gleichzeitig lässt er vom Lieferanten einen Wechsel auf sich ziehen, akzeptiert diesen und lässt ihn bei seiner Bank diskontieren. Aus dem Diskonterlös wird der begebene Scheck eingelöst, die Warenlieferung ist – zunächst – bezahlt.

- Rektawechsel: ein Wechsel, der nur durch förmliche Abtretung (Zession) weiter übertragen werden kann (Vermerk „nicht an Order“).

- Domizilwechsel: wenn Zahlungsort und Wohnort nicht übereinstimmen, hat der Bezogene am Zahlungsort zu leisten.

- Kellerwechsel: ein Wechsel, bei dem die als Bezogener bezeichnete Person nicht existiert (Namen und Unterschriften wurden gefälscht).

Handhabung des Wechsels

[Bearbeiten | Quelltext bearbeiten]- Ausstellung: Der Aussteller „zieht“ auf jemanden einen Wechsel. Dieser ist nun der Bezogene. Der Bezogene ist vor seiner Annahme aus dem Wechsel bloß ermächtigt, auf Rechnung des Ausstellers zu zahlen, und noch nicht dazu verpflichtet.

- Annahme (Akzept): Erst wenn der Bezogene annimmt (akzeptiert), üblicherweise indem er ihn auf der linken Seite des Wechselformulars quer unterzeichnet, wird er aus dem Wechsel verpflichtet, an den Begünstigten zu zahlen. Dieses Zahlungsversprechen heißt Annahme (Akzept). Der Bezogene wird also erst durch die Annahme zum Hauptschuldner des Wechsels. Das Gesetz geht davon aus, dass der Wechsel dem Bezogenen erst nach der Ausstellung vorgelegt wird; in der Praxis wird allerdings die Mehrzahl der Wechsel bereits unmittelbar bei der Ausstellung akzeptiert.

- ggf. Übertragung (durch Indossament): Der Begünstigte kann die Wechselforderung auch übertragen; der Wechsel ist schließlich ein (geborenes) Orderpapier. Die Indossierung kann auf der Rückseite erfolgen z. B. mit der Formulierung „Für mich an Herrn/Frau X, Y [Unterschrift des bisherigen Begünstigten]“. Der neue Begünstigte ist nun der Gläubiger der Wechselforderung.

- Vorlegen zur Zahlung: Bei der Wechselschuld handelt es sich um eine Holschuld. Damit der letzte Begünstigte zu seinem Geld kommt, muss er den Wechsel zur Zahlung vorlegen. Dies primär bei der auf dem Wechsel vermerkten Zahlstelle, subsidiär, wenn eine solche nicht eingetragen ist, in den Geschäftsräumen bzw. der Wohnung des Bezogenen.

Ausstellung

[Bearbeiten | Quelltext bearbeiten]Der Anweisende, z. B. der Verkäufer, stellt den Wechsel aus; er fungiert als Aussteller des Wechsels.

Für den durch den Wechsel Verpflichteten ist eine entsprechende Wechselrechtsfähigkeit erforderlich (in Österreich: mit vollendetem 18. Lebensjahr). Die Selbstständigkeit der Wechselerklärungen bringt mit sich, dass eine ungültige Unterschrift die Gültigkeit der übrigen Unterschriften nicht beeinflusst. Zu beachten ist auch die etwaige Vergebührung des Wechsels (in Österreich: gezogene und eigene Wechsel 0,25 % der Wechselsumme).

Wechselsteuer

[Bearbeiten | Quelltext bearbeiten]

Die Wechselsteuer war eine Verkehrsteuer, die bis 1991 auf gezogene und eigene Wechsel, die im Inland im Umlauf waren, erhoben wurde. Sie betrug 0,15 DM je angefangene 100 DM. Die Steuer wurde durch Aufkleben von Wechselsteuermarken auf der Rückseite des Wechsels entrichtet. Wechselsteuermarken waren bei den Postämtern erhältlich. Die Wechselsteuer stand dem Bund zu.

Seit dem 17. Jahrhundert wurde sie in Form einer Stempelabgabe erhoben. 1923 wurde die Steuer reformiert. Nachdem die Steuer durch die kriegsbedingte Steuervereinfachungsverordnung ab dem 14. September 1944 nicht mehr erhoben wurde, lebte sie zum Stichtag der Währungsreform am 20. Juni 1948 wieder auf. Zum 1. Januar 1992 wurde die Wechselsteuer gemäß Finanzmarktförderungsgesetz vom 22. Februar 1990 abgeschafft.

Wechselbetreibung

[Bearbeiten | Quelltext bearbeiten]Im schweizerischen Recht stellt das Vorliegen eines Wechsels (bzw. Checks) eine Voraussetzung zur Einleitung einer Wechselbetreibung dar (Art. 177 SchKG).[17] Als Sonderform der Konkursbetreibung ist eine Wechselbetreibung nur gegen Schuldner möglich, welchen Konkursfähigkeit zukommt (ansonsten Nichtigkeit der Betreibung).[18] Sobald der Konkurs eröffnet ist, gelten sodann die gewöhnlichen Regeln des formellen Konkursrechts.[19]

Blankowechsel

[Bearbeiten | Quelltext bearbeiten]

Ein Blankowechsel enthält – vorläufig – nur die Unterschrift des Ausstellers oder des Akzeptanten (Bezogenen). Derjenige, der diesen Blankowechsel an sich nimmt, der Blankettnehmer, hat eine Ausfüllungsermächtigung, die es ihm erlaubt, den Blankowechsel nachträglich zu einem formgültigen Wechsel zu machen. Probleme ergeben sich im Fall von ermächtigungswidriger Ausfüllung, insbesondere wenn Dritte den Wechsel geltend machen wollen. Es ist zu differenzieren, ob der Wechsel bereits ausgefüllt wurde oder nicht:

- Wechsel vervollständigt: Gutgläubige (kein Vorsatz, keine grobe Fahrlässigkeit) Erwerber sind geschützt.

- Wechsel noch nicht vervollständigt: Auch hier ist der gutgläubige (kein Vorsatz, keine grobe Fahrlässigkeit) Erwerber geschützt. Vervollständigt der gutgläubige Erwerber einen Blankowechsel, so trifft ihn grundsätzlich keine Nachforschungspflicht bezüglich seines Vertragspartners. Sollte es sich bei diesem um eine verdächtige Person handeln, kann allerdings grobe Fahrlässigkeit beim Erwerber vorliegen und somit die Gutgläubigkeit wegfallen.

Annahme

[Bearbeiten | Quelltext bearbeiten]Der Bezogene ist vor Annahme noch nicht aus dem Wechsel verpflichtet, sondern nur ermächtigt, an den Begünstigten zu leisten. Erst wenn der Bezogene annimmt, trifft ihn die Verpflichtung aus dem Wechsel zur Zahlung. Dieses Zahlungsversprechen heißt Annahme (Akzept). Mit erfolgter Annahme wird der Trassat (der Bezogene) zum Hauptschuldner des Wechsels. Er ist nun verpflichtet, jedem berechtigten Inhaber des Wechsels bei Verfall zu leisten. Das Gesetz geht davon aus, dass der Wechsel dem Bezogenen erst nach der Ausstellung zum Akzept wieder vorgelegt wird; in der Praxis wird allerdings die Mehrzahl der Wechsel bereits unmittelbar bei der Ausstellung akzeptiert.

Auf dem Formular erfolgt die Annahme in der Regel durch eine Unterschrift quer auf der linken Seite (Querschreiben).

Zu beachten sind Vorlegungsge- und -verbote:

- Vorlegungsgebote

- gesetzliche: bei Nachsichtwechseln,

- Gewillkürte: wenn der Aussteller die Vorlegung zur Annahme vorschreibt.

- Vorlegungsverbote

- Nichtakzeptable Tratte: Der Aussteller verbieten/einschränken, z. B. „Keine Annahme vor dem 15. Mai 2005“. Wird trotzdem vorgelegt, ist die Annahme möglich, der Wechselinhaber hat aber keine Regressrechte.

Übertragung

[Bearbeiten | Quelltext bearbeiten]Durch Zession

[Bearbeiten | Quelltext bearbeiten]Die Übertragung einer Wechselforderung kann, wie Forderungen grundsätzlich, durch Zession übertragen werden. Hierbei gelten die normalen zivilrechtlichen Regeln: Die Zession ist ein Verfügungsgeschäft, das aufgrund eines Verpflichtungsgeschäftes durchgeführt wird. Die Schuld bleibt dabei dieselbe, nur der Gläubiger wechselt. Der Zedent (Abtretender) leistet Gewähr für die Richtigkeit und Einbringlichkeit der Forderung.

Die Zession hat aber im Fall des Wechsels drei entscheidende Nachteile:

- Der Zedent haftet nur seinem Vertragspartner, dem Zessionar, nicht jedoch weiteren Nachmännern (keine Garantiehaftung), wenn der Zessionar selbst weiter zediert.

- Der Schuldner kann alle Einwendungen, die ihm gegen den Zedenten zustehen, auch gegen den Zessionar erheben.

- Die Wechselforderung kann durch Zession nicht gutgläubig erworben werden (Forderungen können nicht gutgläubig erworben werden).

Durch Indossament

[Bearbeiten | Quelltext bearbeiten]

Die für den Wechsel vorgesehene Form der Übertragung ist die des Indossaments. Der Begünstigte vermerkt dazu „Für mich an die Order des X“ und unterschreibt. Das Indossament erfolgt auf Grund eines Begebungsvertrages zwischen dem Begünstigten, nun der Indossant, und dem neuen Berechtigten, dem Indossatar.

Das Indossament hat folgende Funktionen:

- Legitimationsfunktion: Berechtigter ist, wer Inhaber eines Wechsels ist und auf diesem eine ununterbrochene Indossamentenkette (Reihe von Indossanten) vorweisen kann. Der Inhaber ist dann formell legitimiert; auf eine materielle Berechtigung wie bei der Zession kommt es nicht an – der Wechsel ist schließlich ein abstraktes Papier.

- Transportfunktion: Der Inhaber des Wechsels ist umfassend geschützt. Zum einen kann der Wechsel gutgläubig erworben werden, wenn er in fremde Inhaberschaft gelangt, ohne Begebungsvertrag. Zum anderen können dem Inhaber keine Einwendungen entgegengehalten werden (Einwendungsausschluss). Die Transportfunktion gewährleistet die Übertragung aller im Wechsel dokumentierten Rechte und Pflichten.

- Garantiefunktion: Grundsätzlich haftet jeder Indossant eines Wechsels für die Zahlung; ein Indossant kann diese Haftung aber durch Rektaindossament beschränken oder durch eine Angstklausel ganz ausschließen.

Vorlegung zur Zahlung und Fälligkeit

[Bearbeiten | Quelltext bearbeiten]Am Tag der Fälligkeit ist der Wechsel vom Hauptschuldner, dem Bezogenen, zu bezahlen. Die Fälligkeit kann aber durch Stundung oder Ausstellung eines Prolongationswechsels verlängert werden.

Prolongationswechsel

[Bearbeiten | Quelltext bearbeiten]Der Hauptschuldner akzeptiert einen neuen Wechsel mit späterem Verfallszeitpunkt. Der Gläubiger hat den Erstwechsel zurückzugeben.

Vorlegung zur Zahlung

[Bearbeiten | Quelltext bearbeiten]Der Wechsel muss zur Zahlung beim Bezogenen bzw. der Zahlstelle, in der Regel die Hausbank des Bezogenen, vorgelegt werden.

Funktionen des Wechsels

[Bearbeiten | Quelltext bearbeiten]Zahlungsmittel

[Bearbeiten | Quelltext bearbeiten]Ein einmal angenommener Wechsel kann wegen seiner guten Umlauffähigkeit (Indossierung, gutgläubiger Erwerb) gut als Zahlungsmittel verwendet werden. Selbst ein noch nicht angenommener Wechsel eignet sich wegen der Annahmehaftung des Ausstellers dafür. Kann z. B. ein Käufer seine Kaufpreisschuld nicht in bar zahlen, so kann er auch einen vom Verkäufer ausgestellten Wechsel annehmen. Anzahlungshalber ist der Verkäufer dann Gläubiger eines durch Annahme des Wechsels begründeten abstrakten Schuldverhältnisses. Durch Indossierung des Wechsels kann er mit dem Wechsel seinerseits zahlen.

Der Aussteller (in der Regel ist das der Gläubiger, hier auch Trassant genannt) weist seinen Schuldner, hier auch Bezogener (Trassat) genannt, im Wechsel an, zu einem bestimmten Tag an einem bestimmten Ort den im Wechsel genannten Betrag zu zahlen. Solange der Wechsel noch nicht vom Schuldner unterschrieben wurde, nennt man ihn Tratte (von lateinisch trahere, „ziehen“). Hat der Schuldner die Anweisung durch seine Unterschrift akzeptiert, nennt man den Wechsel auch Akzept. Unterschreibt er das Wechselformular, bevor der Aussteller es vollständig ausgefüllt hat, spricht man von einem Blankoakzept.

Der Inhaber kann den Wechsel an Dritte weitergeben und ihn somit seinerseits als Zahlungsmittel verwenden. In diesem Fall muss vom Inhaber (Indossant) die Weitergabeerklärung (das Indossament) auf der Rückseite des Wechsels festgehalten werden. Der Wechselnehmer (Remittent oder Indossatar) erwirbt damit die vollen Rechte an dem Wechsel. Eine solche Weitergabe kann beliebig oft erfolgen, erforderlichenfalls durch eine am Wechsel angefügte Allonge. Bei Fälligkeit wird der Wechsel meist nicht direkt dem Schuldner zur Zahlung vorgelegt, sondern an dessen Hausbank (die im Wechsel angegebene Zahlstelle) zur Einlösung übermittelt.

Kreditmittel

[Bearbeiten | Quelltext bearbeiten]

Die wirtschaftliche Hauptfunktion des Wechsels ist die Kreditfunktion, wobei hier zwei Konstellationen vorkommen: Handelswechsel und Kreditwechsel. Für folgende Beispiele gilt: A = Bezogener, B = Aussteller, C = Begünstigter.

Handelswechsel

[Bearbeiten | Quelltext bearbeiten]Beim Handelswechsel fußt die Kreditfunktion darauf, dass sehr häufig ein Wechsel erst auf Sicht oder zu einem bestimmten Fälligkeitszeitpunkt zu zahlen ist. Wirtschaftlich gewährt der Aussteller dem Bezogenen einen Kredit. Weil Kredite im Geschäftsverkehr nicht umsonst vergeben zu werden pflegen, kann die Wechselsumme auch verzinst werden.

- Beispiel

A kauft von B Waren. A akzeptiert einen von B ausgestellten Wechsel, der besagt, dass A binnen in der Regel dreier Monate einen bestimmten Betrag an C zu zahlen hat. C ist derjenige, dem B wiederum Geld schuldet. Anstatt bei C bar zu bezahlen, gibt B den Wechsel an C. C hat nun ein Wertpapier in Händen, das eine Forderung gegen A verbrieft (d. h. zum Inhalt hat).

Kreditwechsel (Finanzwechsel)

[Bearbeiten | Quelltext bearbeiten]Eine Kreditfunktion hat der Wechsel auch dann, wenn der Bezogene den Wechsel deshalb annimmt, um dem Aussteller eine Forderung aus dem abstrakten Schuldverhältnis zu verschaffen. Das Deckungsverhältnis besteht dann in einem Darlehensvertrag.

Beispiel:

A nimmt bei B (Bank) Kredit auf, indem B einen von A ausgestellten Wechsel akzeptiert. B gibt hierbei ihr Akzept, ohne eine Gegenleistung zu erhalten. A kann nun den Wechsel an einen Dritten, C, als Zahlungsmittel weitergeben. Jedoch verpflichtet sich A dazu, für eine entsprechende Deckung auf dem Konto zu sorgen.

Wechseldiskontgeschäft

[Bearbeiten | Quelltext bearbeiten]Ein Wechsel konnte bis Dezember 1998 bereits vor seiner Fälligkeit bei einer Bank im Rahmen des Diskontgeschäfts diskontiert werden; das heißt, er wurde vorzeitig gegen einen Zinsabschlag (Wechseldiskont oder kurz Diskont) ausgezahlt. Dieses Geschäft hat jedoch seit der Abschaffung der Möglichkeit des Rediskonts (günstige Refinanzierung bei der Bundesbank auf Basis von diskontierten Wechseln) zu Beginn der dritten Stufe der Europäischen Währungsunion im Januar 1999 seine Bedeutung eingebüßt.[20]

Sicherungsmittel

[Bearbeiten | Quelltext bearbeiten]Die Sicherungsfunktion des Wechsels ergibt sich aus dem rechtlichen Hintergrund. So ist es bedeutsam, dass mit der Unterschrift des Ausstellers, des Bezogenen, ggf. des Bürgen und ggf. in der Folge alle möglichen Indossanten (der Indossant kann seine Haftung allerdings ausschließen, wenn er seiner Unterschrift die Worte „Ohne Haftung“ hinzufügt) des Wechsels, praktisch aus der Beweispflicht für das tatsächliche Existieren eines Schuldverhältnisses entlassen sind. Selbst wenn der Schuldner nicht vereinbarungsgemäß zahlt, hat der Wechselinhaber eine gute Chance, dennoch zu seinem Geld zu kommen. Wobei man einschränkend sagen muss, dass die zivil- und strafrechtlichen Haftungen hoch sind, dass man jedoch von zahlungsunfähigen Schuldnern keine Zahlung mehr erwarten darf. So ist er zum Beispiel bei einem indossierten Wechsel berechtigt, von seinem Vorgänger Zahlung zu verlangen, wenn nicht die Indossamenten-Haftung ausgeschlossen wurde. Auch eine gerichtliche Vollstreckung ist mit einem Wechsel in kürzerer Zeit zu erreichen, weil eine Prüfung des Anspruchs entfällt. In dem Fall, dass ein Wechsel notleidend wird, sollte innerhalb von zwei Werktagen Wechselprotest (bei einem Notar) erhoben werden. Der häufigste Protestgrund dürfte wohl mangels Zahlung sein. Daneben kann aber auch wegen Nichtannahme eines gezogenen Wechsels protestiert werden.

Ein nicht eingelöster und protestierter Wechsel kann im Rahmen der Eröffnung eines Insolvenzverfahrens als Nachweis über die Zahlungsunfähigkeit eines Schuldners dienen.

Besonders bei schlechten Schuldnern reicht die Sicherungsfunktion des Wechsels allein dem Wechselnehmer oft nicht aus. In einem solchen Fall wird sie um eine Bürgschaft (Aval), die auf dem Wechsel vermerkt werden muss, oder um eine Bankgarantie ergänzt.

Prolongation

[Bearbeiten | Quelltext bearbeiten]Die Prolongation, auch Wechselprolongation genannt, ist das Hinausschieben der ursprünglichen Fälligkeit der Zahlung durch den Schuldner an den Gläubiger, wenn beide Parteien (Schuldner Bezogener, Gläubiger und Aussteller) diesem zustimmen.

Heutige Bedeutung

[Bearbeiten | Quelltext bearbeiten]Das Eurosystem hat die Rediskontierung von Wechseln im Dezember 1998 eingestellt, so dass den Kreditinstituten diese Refinanzierung für ihr Diskontgeschäft entfallen ist und sie den Diskontkredit abgeschafft haben. Wechsel sind seit Januar 2006 auch nicht mehr notenbankfähig,[21] Wechselzahlungen kommen heute nur noch vereinzelt bei Nichtbanken vor.[22]

International

[Bearbeiten | Quelltext bearbeiten]Die Schweiz übernahm das Genfer Abkommen in den Art. 990 OR bis 1099 OR. Österreich transformierte dieses Abkommen in das im Mai 1955 in Kraft getretene und aus 102 Artikeln bestehende Wechselgesetz. Der französische Code de Commerce (CC) behandelt das Genfer Wechselrecht im fünften Buch in den Art. L511-1 bis L511-81.

Der angelsächsische Rechtskreis übernahm die Rechtsvereinheitlichung des Genfer Abkommens nicht, so dass heute das angelsächsische Wechselrecht beträchtlich vom Wechselrecht des Genfer Abkommens abweicht. So gibt es Wechselgesetze (englisch Bills of exchange Act) unter anderem in England, Kanada oder Australien. Der englische Bills of exchange Act (BOEA) vom August 1882 regelt, dass der Aussteller (englisch maker) oder Zahlungsempfänger (englisch payee) im Wechsel den Bezogenen (englisch drawee) zu benennen hat (Sec. 6 § 1 BOEA), wobei der Wechsel beispielsweise auf den Inhaber (englisch bearer) ausgestellt werden kann (Sec. 7 § 1 BOEA) und übertragbar (englisch indorsable) ist (Sec. 8 BOEA).

In den USA ist der Wechsel in Art. 3 Uniform Commercial Code (UCC) als eines der „übertragbaren Instrumente“ (englisch negotiable instruments) geregelt. Das „übertragbare Instrument“ ist nach Kapitel 673.1041 UCC ein unbedingtes schriftliches Versprechen oder eine Anweisung zur Zahlung eines bestimmten Geldbetrags mit oder ohne Zinsen, das mit einem Indossament (englisch indorsement) gemäß Kapitel 673.2041 UCC oder Blankoindossament (englisch blank indorsement) gemäß Kapitel 673.2051 UCC versehen werden kann. Der Wechsel kann entweder ein Inhaber- oder ein Orderpapier sein.[23]

Literatur

[Bearbeiten | Quelltext bearbeiten]- Adolf Baumbach, Wolfgang Hefermehl, Matthias Casper: Wechselgesetz und Scheckgesetz. 23. Auflage. C. H. Beck, München 2008. ISBN 3-406-55284-6

- Ernst Ludwig Jäger: Die ältesten Banken und der Ursprung des Wechsels. Liesching, Stuttgart 1879.

- Kurt von Pannwitz: Die Entstehung der Allgemeinen Deutschen Wechselordnung... Lang, Frankfurt am Main 1999. ISBN 3-631-34156-3

- Günther Raddatz: Wertpapierrecht. 10. Auflage. Alpmann und Schmidt, Münster 2003. ISBN 3-89476-681-6

- Wolfgang Zöllner: Wertpapierrecht. 14. Auflage. Beck, München 1987. ISBN 3-406-30925-9

- DIN 5004: Geschäftsvordrucke, Einheitswechsel (en: Business forms; Standard bill of exchange; fr: Formules commerciaux; Change d’unité). (Diese Norm legt einheitliche Wechselvordrucke fest, wie sie im Bankwesen verwendet werden)

Weblinks

[Bearbeiten | Quelltext bearbeiten]Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Gerhard Köbler: Etymologisches Rechtswörterbuch. 1995, S. 460

- ↑ Alfred Schirmer: Wörterbuch der deutschen Kaufmannssprache – auf geschichtlichen Grundlagen. 1991, S. 209

- ↑ M. Du Mont-Schauberg: Mitteilungen aus dem Stadtarchiv von Köln, Band 4. 1887, S. 71

- ↑ Wilhelm Hartmann: Das deutsche Wechselrecht. 1869, S. 30

- ↑ Georg Friedrich von Martens: Versuch einer historischen Entwicklung des wahren Ursprungs des Wechselrechts. 1797, S. 29

- ↑ Wilhelm Hartmann, Das deutsche Wechselrecht, 1869, S. 23

- ↑ Wilhelm Bernstein: Vorlesungen über das deutsche Wechselrecht. 1909, S. 3 f.

- ↑ Carl Wilhelm Pauli: Lübeckische Zustände im Mittelalter. 1847, S. 101

- ↑ Holger Fleischer: Handelsgesetzbuch. Beck-Texte im dtv. 39. Auflage. 2002, S. XIV

- ↑ Eduard Siebenhaar: Archiv für deutsches Wechselrecht und Handelsrecht, Band 14, 1865, S. 14

- ↑ Wilhelm Hartmann: Das deutsche Wechselrecht. 1869, S. 30

- ↑ Allgemeines Landrecht für die preußischen Staaten, Band 3, 1794, S. 479 ff.

- ↑ Eduard Siebenhaar (Hrsg.): Archiv für deutsches Wechselrecht und Handelsrecht, Band 14, 1865, S. 30 ff.

- ↑ Convention for the settlement of certain conflicts of laws in connection with bills of exchange and promissory notes

- ↑ Monatsbericht November 1998. ( des vom 1. Juni 2015 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis. (PDF) Deutsche Bundesbank, S. 24

- ↑ Gerhard Lippe, Jörn Esemann, Thomas Taenzer: Das Wissen für Bankkaufleute. 1973, S. 504 ff.

- ↑ Marc Hunziker, Michel Pellascio: Schuldbetreibungs- und Konkursrecht - kurz gefasste Darstellung (Repetitorium), Tafeln, Übungen mit Lösungen. Orell Füssli, Zürich 2008, S. 198. ISBN 3-280-07072-4

- ↑ Marc Hunziker, Michel Pellascio: Schuldbetreibungs- und Konkursrecht - kurz gefasste Darstellung (Repetitorium), Tafeln, Übungen mit Lösungen. Orell Füssli, Zürich 2008, S. 199

- ↑ Marc Hunziker, Michel Pellascio: Schuldbetreibungs- und Konkursrecht - kurz gefasste Darstellung (Repetitorium), Tafeln, Übungen mit Lösungen. Orell Füssli, Zürich 2008, S. 203

- ↑ Manfred Wünsche: Finanzwirtschaft der Bilanzbuchhalter IHK. Gabler Verlag, 2016, ISBN 978-3-658-10072-8, S. 164

- ↑ Deutsche Bundesbank, Rundschreiben 12/2006 vom 5. April 2005, Einstellung der automatisierten Abwicklung des Wechselgeschäfts zum Jahresende 2006, S. 1

- ↑ Guido Toussaint, Das Recht des Zahlungsverkehrs im Überblick, 2020, o. S.

- ↑ Heidrun Jähnchen-John: Das Wechsel- und Scheckrecht der Vereinigten Staaten von Amerika. 1976, S. 24