Buchführung

Buchführung bezeichnet die in Zahlenwerten vorgenommene, lückenlose, chronologisch, zeitlich und sachlich geordnete wertmäßige Aufzeichnung aller Geschäftsvorfälle aufgrund von Belegen auf Bestands- und Erfolgskonten, die mit der Gründung eines Betriebes beginnen und mit der Liquidation enden. Sie ist das zahlenmäßige Spiegelbild eines Unternehmens und wichtige Informationsquelle für den Unternehmer; sie dient außerdem dazu, den gesetzlich festgelegten Informationsanforderungen von Behörden nachzukommen. Die Buchführung erfasst alle wirtschaftlich relevanten Vorgänge in einem Unternehmen, insbesondere alle Wertzuwächse (Erträge) und Werteverbräuche (Aufwände) einer Periode sowie die Höhe bzw. die Zusammensetzung des Vermögens und des Kapitals (Bilanz).

Aufzeichnungen wirtschaftlicher Vorgänge gehören zu den ältesten Schriftstücken überhaupt. Das heute vorherrschende System der doppelten Buchführung oder Doppik wurde im Mittelalter in Italien entwickelt und ist seitdem weitgehend unverändert in Gebrauch.

Wesen und Abgrenzung des Begriffs

[Bearbeiten | Quelltext bearbeiten]Die Buchführung ist als eine vom Gesetzgeber geforderte Berichterstattung zu verstehen. Die Rechnungslegungsvorschrift in Deutschland, die diesem Artikel zugrunde liegt, folgt dem HGB. Es werden mit der Buchführung aber durchaus auch andere Rechnungslegungsvorschriften erfüllt (zum Beispiel IFRS und US-GAAP). Dies erfordert dann eine parallele Buchführung, aus der mehrere Abschlüsse (gemäß den verschiedenen Rechnungslegungsvorschriften) erstellt werden können.

Zweckmäßig ist eine Unterteilung des Oberbegriffs „Buchführung“ in die

- Finanzbuchführung, aus der ein Jahresabschluss (Bilanz, Gewinn- und Verlustrechnung) zu einem Stichtag entwickelt wird und

- die Betriebsbuchführung, die der innerbetrieblichen Kostenerfassung sowie der Selbstkostenrechnung (Preiskalkulation) dient.

Die Buchführung ist Bestandteil des betrieblichen Rechnungswesens. Dieses enthält außer der Finanz- und Betriebsbuchführung die betriebswirtschaftliche Statistik und Vergleichsrechnung sowie die Planungsrechnung (Voranschläge für künftige Einnahmen und Ausgaben).

Als Synonym für „Buchführung“ wird oft auch Buchhaltung verwendet. Das erscheint ungeeignet, da

- in Gesetzen zumeist der Begriff „Buchführung“ verwendet wird,[1]

- in der Praxis häufig unter „Buchhaltung“ nur die Organisationseinheit eines Unternehmens verstanden wird, in der die Buchführung durchgeführt wird.

Dieser Artikel erläutert die Finanzbuchführung und im Besonderen die Methodik der doppelten Buchführung. Dies ist die in der Privatwirtschaft allgemein übliche, für Kaufleute gesetzlich vorgeschriebene Methode, ordnungsgemäß Bücher zu führen. Kleingewerbetreibende und Freiberufler können ihre Geschäfte nach der einfacheren Einnahmenüberschussrechnung abrechnen.

In der öffentlichen Verwaltung findet seit dem Ende des 20. Jahrhunderts neben der Kameralistik die – insbesondere in diesem Bereich Doppik genannte – Methode der doppelten Buchführung Verwendung. In Deutschland gab es in den 1990er Jahren erste Pilotversuche zur Anwendung doppischer Rechnungssysteme auf kommunaler Ebene. Seit dem 1. Januar 2010 (Inkrafttreten) existiert in Form des geänderten Haushaltsgrundsätzegesetzes (§ 1a, § 7a HGrG) eine allgemeine Rechtsgrundlage zur Anwendung der doppischen Haushaltsführung (Doppik) in den Verwaltungen des Bundes und der Länder (§ 49a HGrG). Den Gebietskörperschaften wurde dabei die Möglichkeit eingeräumt, den Prozess der Einführung weiterer Rechnungssysteme, neben der Kameralistik, durch eigene Gesetzgebung eigenständig zu gestalten. Die teilweise angewandte „staatliche Doppik“ wurde in der Folge mit einer „kommunalen Doppik“ ergänzt.[2] Auf diese Weise fanden Grundregeln der handelsrechtlichen Buchführung und Bilanzierung ihren Einzug in das öffentliche Haushalts- und Rechnungswesen.[3][4] Die Doppik führte im Kommunalbereich zu einer stark veränderten Gliederung der Haushaltssatzung.

Ziele und Aufgabenbereiche der Finanzbuchführung

[Bearbeiten | Quelltext bearbeiten]- jederzeitiger Überblick über die Vermögenslage und den Schuldenstand des Unternehmens. Mindestens einmal im Jahr sind Vermögenslage und Schuldenstand in der Bilanz zu dokumentieren und mit einem Inventar nachzuweisen.

- Feststellung und systematisch geordnete Aufzeichnung aller Vorgänge, die Vermögenswerte und Schulden verändern.

- Erfolgsermittlung durch Gegenüberstellung von Ertrag und Aufwand. Diese erfolgt mindestens einmal im Jahr in der Gewinn- und Verlustrechnung.

- Bereitstellung der gesetzlich vorgeschriebenen Angaben, auf deren Grundlagen die Finanzbehörden die Besteuerung des Unternehmens vornehmen, sowie weiterer Informationen für Behörden, Gerichte, Banken oder andere externe Adressaten in der vorgeschriebenen Form.

Adressaten von Ergebnissen aus der Finanzbuchführung

[Bearbeiten | Quelltext bearbeiten]unternehmensinterne Adressaten:

- der Unternehmer selbst: Er kann nicht alle Transaktionen im Kopf behalten. Für seine kaufmännischen Entscheidungen benötigt er ständige Übersicht.

- Am Unternehmen beteiligte Kapitalgeber: Viele Unternehmen sind in Form einer Gesellschaft organisiert. Beteiligte Gesellschafter fordern – ständig oder mindestens periodisch – aussagefähige, überprüfbare Informationen über die Lage des Unternehmens.

- Arbeitnehmer und ihre Vertretungen

externe Adressaten:

Werden von verschiedenen Adressaten unterschiedliche Standards für die Berichterstattung aus der Finanzbuchführung (Bilanz, Gewinn- und Verlustrechnung, Kapitalflussrechnung unter anderem) verlangt, erfordert dies u. U. eine parallele Buchführung.

Pflicht zur Buchführung

[Bearbeiten | Quelltext bearbeiten]Neben dem Eigeninteresse des Unternehmers gibt es gesetzliche Vorschriften, in denen die Pflicht zur Buchführung festgeschrieben ist. Für Kaufleute[5] und freiwillig Bilanzierende gelten die Rechnungslegungsvorschriften des Handelsgesetzbuches (HGB):

Nach dem Handelsrecht

[Bearbeiten | Quelltext bearbeiten]Der Istkaufmann nach § 1 HGB[6] ist bereits zu Beginn seines Handelsgewerbes buchführungspflichtig und nicht erst mit Eintragung ins Handelsregister. Der Kannkaufmann nach § 2 HGB erlangt die Kaufmannseigenschaft erst mit Eintragung ins Handelsregister.[7]

Gewerbetreibende, deren Unternehmen nach Art und Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb erfordern oder die im Handelsregister eingetragen sind, sind Kaufleute und damit zur Buchführung verpflichtet. Ebenfalls zur Buchführung verpflichtet sind Genossenschaften (§ 17 II GenG), juristische Personen (§ 33 HGB), Bund (§ 71 BHO), Länder (§ 71 LHO) und Gemeinden (§ 145 GemO BW)

§ 241a HGB (eingefügt durch das Bilanzrechtsmodernisierungsgesetz (BilMoG)) legt die Befreiung kleiner Einzelkaufleute von der Buchführungspflicht fest, welche an den Abschlussstichtagen von zwei aufeinander folgenden Geschäftsjahren nicht mehr als jeweils 800 000 Euro Umsatzerlöse und jeweils 80 000 Euro Jahresüberschuss aufweisen.

Nach den EU-Vorschriften für börsenfinanzierte Kapitalgesellschaften

[Bearbeiten | Quelltext bearbeiten]Nach der Verordnung des Europäischen Parlaments und des Rates vom 19. Juli 2002 müssen börsennotierte Unternehmen in der Europäischen Union ihre konsolidierten Abschlüsse ab 2005 (Vergleichszahlen 2004) nach den International Accounting Standards (IAS) bzw. International Financial Reporting Standards (IFRS) aufstellen. Die EU reagierte damit auf die Anforderungen internationaler Börsen, die als Voraussetzung für die Zulassung zum Handel einen Abschluss nach den Rechtsvorschriften ihres Landes verlangen. Inzwischen ist die ursprüngliche Verordnung durch die Verordnung Nr. 1126/2008 ersetzt worden. Die Anwendung der IAS / IFRS der EU wird heute an den Börsen fast aller Länder als gleichrangig mit den nationalen Abschlusspflichten angesehen. In ihrem am 25. Februar 2003 veröffentlichten Maßnahmenkatalog hat die deutsche Bundesregierung auf die Forderungen der EU-Kommission reagiert. Zusätzlich wurde nicht börsennotierten Unternehmen ein Wahlrecht zur Anwendung der IAS / IFRS im Konzernabschluss eingeräumt. Mit dem Bilanzrechtsreformgesetz wurde die Verpflichtung zur Anwendung der IFRS auch auf die Unternehmen ausgedehnt, deren Wertpapiere zwar noch nicht gehandelt werden, die sich aber im Zulassungsprozess befinden (vgl. § 264d HGB).

Nach dem Steuerrecht

[Bearbeiten | Quelltext bearbeiten]Derivative (abgeleitete) Buchführungspflicht

[Bearbeiten | Quelltext bearbeiten]„Wer nach anderen Gesetzen als den Steuergesetzen Bücher und Aufzeichnungen zu führen hat, die für die Besteuerung von Bedeutung sind, hat die Verpflichtungen, die ihm nach den anderen Gesetzen obliegen, auch für die Besteuerung zu erfüllen.“

Originäre Buchführungspflicht

[Bearbeiten | Quelltext bearbeiten]„Gewerbliche Unternehmer sowie Land- und Forstwirte, die nach den Feststellungen der Finanzbehörde für den einzelnen Betrieb

- Umsätze einschließlich der steuerfreien Umsätze, ausgenommen die Umsätze nach § 4 Nr. 8 bis 10 des Umsatzsteuergesetzes, von mehr als 800.000 Euro (2016-2023: 600.000 Euro) im Kalenderjahr oder

- (weggefallen)

- (weggefallen)

- einen Gewinn aus Gewerbebetrieb von mehr als 80.000 Euro (2016-2023: 60.000 Euro) im Wirtschaftsjahr oder

- einen Gewinn aus Land- und Forstwirtschaft von mehr als 80.000 Euro (2016-2023: 60.000 Euro) im Kalenderjahr

gehabt haben, sind auch dann verpflichtet, für diesen Betrieb Bücher zu führen und auf Grund jährlicher Bestandsaufnahmen Abschlüsse zu machen, wenn sich eine Buchführungspflicht nicht aus § 140 [s. o.] ergibt.“

Diese gilt aber gerade nicht für die sogenannten freien Berufe, wie z. B. Rechtsanwalt, Steuerberater oder Arzt, für die grundsätzlich keine Buchführungspflicht besteht. Eine Ausnahme hiervon besteht nur, wenn der entsprechende Betrieb in der Rechtsform einer Kapital- oder Handelsgesellschaft betrieben wird, beispielsweise eine als GmbH geführte Steuerberatungssozietät – hier würde § 6 Abs. 1 HGB (Formkaufleute) greifen und zur Buchführung verpflichten.

Die originäre Buchführungspflicht gilt allerdings erst ab dem Wirtschaftsjahr, welches auf die Mitteilung des Finanzamtes über die Überschreitung der Grenzen folgt. Sie endet erst mit Ablauf des auf die Feststellung der Unterschreitung folgenden Wirtschaftsjahrs.

Beschaffenheit der Buchführung

[Bearbeiten | Quelltext bearbeiten]Der § 238 HGB legt fest:

„Die Buchführung muss so beschaffen sein, dass sie einem sachverständigen Dritten innerhalb angemessener Zeit einen Überblick über die Geschäftsvorfälle und über die Lage des Unternehmens vermitteln kann. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung verfolgen lassen.“

Ein „sachverständiger Dritter“ kann ein Finanzbeamter sein, der im Rahmen einer Außenprüfung die Buchführung kontrolliert. Sachverständiger Dritter kann aber auch ein Familienangehöriger oder Geldgeber sein, der sich anhand der Geschäftsbücher davon überzeugen will, dass sein Geld gut angelegt ist.

In der Abgabenordnung werden auch diese Bestimmungen aus steuerlicher Sicht ergänzt. Falls die Buchführung nicht den Anforderungen entspricht, zum Beispiel weil Unterlagen fehlen, hat die Finanzbehörde nach § 162 AO die Besteuerungsgrundlagen zu schätzen.

Grundsätze ordnungsmäßiger Buchführung (GOB)

[Bearbeiten | Quelltext bearbeiten]Diese Grundsätze sind in verschiedenen gesetzlichen Vorschriften enthalten, ergeben sich aber insgesamt aus der bewährten kaufmännischen Praxis. Sie lassen sich in den zwei Grundprinzipien „Wahrheit“ und „Klarheit“ zusammenfassen.

- Wahrheit in der Buchführung bedeutet, dass alles so gebucht werden muss, wie es wirklich vorgefallen ist. Scheinbuchungen über Vorgänge, die nicht tatsächlich stattgefunden haben, sind verbotene Fälschungen.

- Klarheit bedeutet, dass alles übersichtlich, eindeutig, lesbar, nachvollziehbar und geschützt vor Fälschungen sein muss.

Belegpflicht

[Bearbeiten | Quelltext bearbeiten]Eine sich aus der Forderung nach Wahrheit und Klarheit zwingend ableitende Regel lautet, dass keine Buchung erfolgen darf, ohne dass ein Beleg vorliegt. Wenn der Beleg nicht aus dem Geschäftsvorfall direkt entsteht (zum Beispiel Eingangsrechnung, Quittung), ist ein Eigenbeleg anzufertigen (Kopie der Ausgangsrechnung, Lohnbeleg, Materialentnahmeschein, Abschreibungsbeleg, …). Bei der Anfertigung von Eigenbelegen ist von vornherein zu bedenken, dass sie jeder Revision standhalten müssen, besonders auch vor dem Finanzamt. Für Buchführungsunterlagen bestehen Aufbewahrungspflichten (in der Regel 6 Jahre bei Handelsbriefen oder 10 Jahre bei Belegen).

Organisationsgrundsätze

[Bearbeiten | Quelltext bearbeiten]- Jeder Geschäftsvorfall ist in einem Beleg zu erfassen.

- Die Belege sind fortlaufend, vollständig und zeitnah zu erfassen.

- Die Geschäftsvorfälle sind zu systematisieren.

Buchungsgrundsätze

[Bearbeiten | Quelltext bearbeiten]- Grundsatz der Nachprüfbarkeit

- Grundsatz der Klarheit und Übersichtlichkeit

- Bücher sind in einer lebenden Sprache zu führen

- Abkürzungen müssen allgemein verständlich sein

- Jahresabschluss in deutscher Sprache

- Grundsatz der Vollständigkeit

- lückenlose Erfassung aller Geschäftsfälle

- Grundsatz der Richtigkeit und Wahrheit

- nicht unleserlich machen

- Zwischenraum entwerten

- keine Buchung ohne Beleg

- keine Buchung ohne Gegenbuchung (Gegenkonto)

Elektronische Dokumente können nach den Grundsätzen ordnungsmäßiger DV-gestützter Buchführungssysteme behandelt und archiviert werden. Besondere Bedeutung haben die GOB bei der Bilanzierung. Das Handelsgesetzbuch enthält eine Reihe von speziellen Bestimmungen, die hierbei zu berücksichtigen sind.

Die Einhaltung wird bemessen am Grad der Erfüllung der Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD). Die GoBD enthalten Vorgaben, die nach Sicht der Finanzverwaltung für alle EDV-Systeme relevant sind, die steuerrelevante Daten direkt oder indirekt erfassen oder verarbeiten. Bei Umsetzung dieser Vorgaben geht die Finanzverwaltung von der Einhaltung der Grundsätze ordnungsmäßiger Buchführung und der Erfüllung der Mitwirkungspflicht der Steuerpflichtigen für reibungslose Betriebsprüfungen aus.

Doppelte Buchführung – Grundlagen

[Bearbeiten | Quelltext bearbeiten]Bei der doppelten Buchführung bzw. Doppik – auch kaufmännische Buchführung genannt – wird jeder Geschäftsvorfall in zweifacher Weise erfasst. Jeder Geschäftsvorfall schlägt sich in einer von vier möglichen Doppelbuchungen nieder: Aktivtausch, Passivtausch, Bilanzverlängerung oder Bilanzverkürzung. Die Durchgängigkeit der Doppelbuchungen wird durch die Einführung des Ausgleichspostens „Eigenkapital“ (Vermögen minus Schulden) erreicht, der beide Seiten der Bilanz gleich lang macht.[8] In einem Buchungssatz wird grundsätzlich Soll an Haben gebucht und damit jeder Geschäftsvorfall doppelt erfasst, jedoch auf verschiedenen Konten. Es wird gleichzeitig jeweils genau der gleiche Wert im Soll und im Haben gebucht.

Eine andere Auslegung des Begriffs „doppelte Buchführung“ sieht die Duplizität darin, dass der Erfolg eines Unternehmens auf zweifache Art nachgewiesen werden kann:

- durch den Vergleich des Eigenkapitals des aktuellen Jahres mit dem des Vorjahres in der jeweiligen Bilanz,

- durch den Vergleich der Aufwendungen und Erträge des aktuellen Jahres in der Gewinn- und Verlustrechnung.

Nach einer dritten Auslegung wird der Begriff von den beiden Büchern abgeleitet, in denen jeder Geschäftsvorfall erfasst wird. Das Grundbuch (Journal, Sozialversicherungen: Zeitbuch) hält die Buchungen in zeitlicher Folge fest, im Hauptbuch (Kontenblätter, Sozialversicherungen: Sachbuch) erfolgt eine sachliche Zuordnung durch das Buchen in Konten.

Die doppelte Buchführung ist in der privaten Wirtschaft die vorherrschende Art der Finanzbuchhaltung. Mittlerweile wechseln in Deutschland auch immer mehr Kommunen von der Kameralistik zur doppelten Buchführung (siehe Neues kommunales Finanzmanagement).

Bilanz

[Bearbeiten | Quelltext bearbeiten]Der Begriff Bilanz stammt vom italienischen bilancia und bedeutet übersetzt „Waage“. Die Bilanz ist die Darstellung der Vermögenswerte – der Aktiva – einerseits und die Darstellung der Finanzierung – der Passiva – andererseits. Aktiva sind solche Vermögensformen, die ein Unternehmen „aktiv“ einsetzen kann, unabhängig davon, ob diese selbst finanziert wurden oder nicht. Vereinfacht gesagt: Die Aktivseite drückt aus, welches Vermögen vorhanden ist, während die Passivseite zeigt, wie dieses Vermögen finanziert wurde, also die Herkunft des Kapitals – entweder durch eigenes Vermögen (Eigenkapital) oder durch Schulden (Verbindlichkeiten).

| Aktiva | Passiva |

|---|---|

| Formen des Vermögens | Herkunft, Quellen der Finanzierung |

| Worin investiert? | Wie wurde finanziert? |

| Wie wurden die Mittel eingesetzt? | Woher stammen die Mittel? |

Früher war die Detailliertheit der Bilanz dem Kaufmann überlassen – es hatte sich eine Art allgemeine, gesellschaftliche Übereinkunft herausgebildet. In Deutschland ist das genaue Vorgehen heute in § 266 Abs. 2 und 3 HGB gesetzlich geregelt. Die dort enthaltene Bilanzgliederung ist zwar nur für große und mittelgroße Kapitalgesellschaften und bestimmte Personengesellschaften (§ 264a HGB) vorgeschrieben. In der Praxis hat sich diese Gliederung aber für alle Personengesellschaften und Einzelunternehmen durchgesetzt, wobei häufig die Positionen noch weiter komprimiert werden.

Beide Seiten der Bilanz sind sortiert, und zwar:

- die Aktivseite aufsteigend nach „Flüssigkeit“ (Liquidität): Vermögenswerte, die sich am schwersten in Bargeld verwandeln lassen (zum Beispiel Grundstücke), stehen oben, die dem Geld am nächsten stehenden Vermögenswerte (Kassenbestand, Bankguthaben) unten.

- Die Passivseite aufsteigend nach „Fälligkeit“: Oben die Finanzierungsquellen, die dem Unternehmen längerfristig zur Verfügung stehen, unten die kurzfristigen Verbindlichkeiten.

Zusammenhang zwischen Bilanz und Inventar

[Bearbeiten | Quelltext bearbeiten]Eine Bilanz wird dem Unternehmer, eventuellen Geldgebern und den Finanzbehörden die notwendigen Informationen nur dann liefern, wenn die darin enthaltenen Werte der Wahrheit entsprechen. Diese Werte werden im Rahmen der Inventur ermittelt, bei der auch das vorhandene betriebliche Inventar festgestellt und bewertet wird.

Auch bei der Inventur fallen die Informationserfordernisse des Unternehmers mit denen äußerer Interessenten zusammen. Der Gläubigerschutz gebietet dem mit Fremdmitteln arbeitenden Kaufmann, dass er sein Vermögen und seine Schulden genau beziffert. Er darf in die Bilanzpositionen nicht einfach irgendwelche geschätzten Werte eintragen. Jeder Wert muss entsprechend belegbar sein. Daher wird ihm die Pflicht zur Aufstellung einer Bilanz auferlegt:

„Jeder Kaufmann hat zu Beginn seines Handelsgewerbes seine Grundstücke, seine Forderungen und Schulden, den Betrag seines baren Geldes sowie seine sonstigen Vermögensgegenstände genau zu verzeichnen und dabei den Wert der einzelnen Vermögensgegenstände und Schulden anzugeben.“

Zusammenhang zwischen Bilanz und Konten

[Bearbeiten | Quelltext bearbeiten]Das Konto in der Finanzbuchführung dient dazu, aus der Bilanz als Momentaufnahme eine dynamische Darstellung der Geschäftsfälle zu entwickeln. Diese Funktion ergibt sich aus der Tatsache, dass jeder Geschäftsfall mindestens zwei Bilanzpositionen verändert. Es ist also sinnvoll, nur die Positionen, die von den Geschäftsvorfällen betroffen sind, zu verändern, anstatt die gesamte Bilanz nach jedem Geschäftsvorfall neu zu erstellen. Daraus ist die Erkenntnis entstanden, die Bilanz in Konten aufzulösen und nur die Veränderungen in Konten einzutragen. Ohne die Auflösung der Bilanz in Aktiv- und Passivkonten, um die Buchung der Geschäftsfälle darin abzuwickeln, wäre die Einhaltung der Grundsätze ordnungsmäßiger Buchführung nicht möglich.

Dem Grundsatz „Keine Buchung ohne Gegenbuchung“, nach dem immer zwei Konten bei einer Buchung berührt werden, wird bereits bei der Auflösung der Eröffnungsbilanz in Konten Rechnung getragen. Da es eigentlich kein Gegenkonto für die Übernahme der Anfangsbestände in die Konten gibt, hat man als Hilfskonstruktion das Eröffnungsbilanzkonto (EBK) eingeführt. Dieses enthält somit alle Anfangsbestände, aber – logischerweise – spiegelverkehrt, und dient zudem zur Kontrolle von Richtigkeit und Vollständigkeit der zu übernehmenden Beträge. Auf diese Weise erscheinen die Werte, die in der Bilanz auf der linken Seite (der Aktivseite) stehen, auch wieder in der linken Seite des Kontos (bezeichnet als Soll). Demgegenüber landen die Werte aus der rechten Seite (der Passivseite) der Bilanz auch auf der rechten Seite des Kontos (Haben).

Gewinn- und Verlustrechnung

[Bearbeiten | Quelltext bearbeiten]Vorgänge, die den Geschäftserfolg eines Unternehmens beeinflussen, könnten direkt auf das Eigenkapitalkonto des Unternehmens gebucht werden. Das entspricht der Buchungslogik und ist inhaltlich auch völlig korrekt. In diesem Falle wäre bei wenigen Geschäftsfällen auch die Übersichtlichkeit gewahrt. In der Praxis gibt es jedoch selbst in kleinen Unternehmen unzählige Geschäftsfälle, die Erträge oder Aufwendungen darstellen und damit das Eigenkapital beeinflussen. Würde immer direkt auf das Eigenkapitalkonto gebucht werden, wäre das Ergebnis chaotisch und unübersichtlich. Um die Übersichtlichkeit zu wahren, werden Erträge und Aufwendungen nicht direkt, sondern nur saldiert auf das Eigenkapitalkonto gebucht. Dafür wird eine spezielle Gewinn- und Verlustrechnung eingerichtet und dem Eigenkapitalkonto vorgeschaltet. Der Aufbau (Gliederung) dieser Rechnung ergibt sich aus § 275 HGB. Am gebräuchlichsten ist die Gewinn- und Verlustrechnung nach dem Gesamtkostenverfahren.

Konten und Buchungen

[Bearbeiten | Quelltext bearbeiten]Kontensystem

[Bearbeiten | Quelltext bearbeiten]Bevor Werte in die Bilanz oder Gewinn- und Verlustrechnung einfließen, werden im laufenden Geschäftsverkehr die Finanzen eines Unternehmens auf Konten erfasst. Ein Konto ist eine Tabelle mit zwei Spalten: Einer Soll- (S) und einer Habenseite (H).

Früher, als die Konten noch in gebundenen Büchern geführt wurden, verwendete man zur Kontendarstellung das so genannte T-Konto. Die Darstellung ähnelt grafisch dem Buchstaben T. Heute hat das Konto ein anderes Aussehen, aber immer noch die Darstellung mit Soll und Haben. Die Wörter „Soll“ und „Haben“ sind dabei ohne inhaltliche Bedeutung und historisch bedingt. Es geht also nicht um „etwas haben“ oder „etwas, das sein soll“. Besonders der Begriff „Haben“ wird oft falsch verstanden: Er bedeutet nicht „Besitzen“; er ist aus der Funktion des Lieferantenkontos zu erklären. Auf der rechten Seite dieses Kontos wurde nach dem Prinzip „Wir HABEN zu bezahlen!“ der entsprechende Betrag eingetragen. Auf der linken Seite des Kundenkontos wurde eingetragen „Der Kunde SOLL bezahlen!“ – deshalb also „Soll“ als linke Seite eines Kontos.

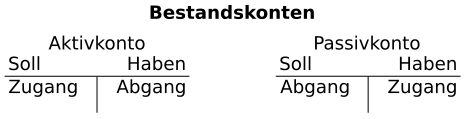

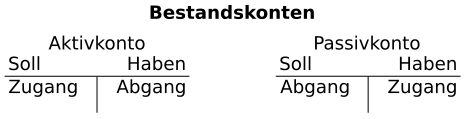

In der Buchhaltung sind Bestandskonten und Erfolgskonten zu unterscheiden:

- Bestandskonten nehmen Bestände an Gütern und Geld auf, also erfolgsneutrale Zustände.

- Aktive Bestandskonten halten das Vermögen fest. Auf Aktivkonten wird die Kapitalverwendung aufgezeichnet. Alle finanziellen Mittel, die einem Unternehmen zur Verfügung stehen, sind in einer bestimmten Form vorhanden: zum Beispiel als Grundstücke, Maschinen, Vorräte und Bargeld, aber auch als Forderungen oder immaterielle Vermögensgegenstände wie Lizenzen. Die Zahlung eines Kunden mindert eine Forderung, welche zuvor Auswirkungen auf das damit in Verbindung stehende Ertragskonto hat. Zugänge werden im Soll, Abgänge im Haben gebucht.

- Passive Bestandskonten erfassen die Verbindlichkeiten oder „Schulden“ eines Unternehmens. Passivkonten zeichnen die Herkunft des Eigen- und des Fremdkapitals auf. Die Zahlung einer Rechnung wird als Abgang einer Verbindlichkeit gebucht. Das Vermögen eines Unternehmens wird aus Mitteln der Eigentümer und Gläubiger gebildet: zum Beispiel der Gesellschafter, Aktionäre, Banken oder Lieferanten. Zugänge werden im Haben, Abgänge im Soll gebucht.

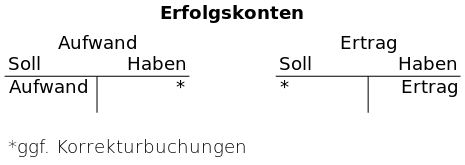

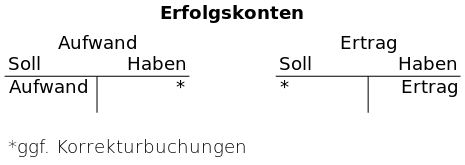

- Erfolgskonten nehmen erfolgswirksame Vorgänge auf. Erfolg ist in der Buchführung ein neutraler Begriff und bezeichnet sowohl Gewinn als auch Verlust.

- Aufwandskonten werden verwendet, um eine Minderung des Eigenkapitals festzuhalten. Aufwand bedeutet „Werteverzehr“, also zum Beispiel den Verbrauch von Material, Personalkosten, Zinsen oder Abschreibungen. Ein Aufwand wird im Soll gebucht.

- Ertragskonten werden mit „Wertzuflüssen“ gebucht, die das Eigenkapital erhöhen. Die wichtigste Ertragsart in einem Unternehmen sind in der Regel die Umsatzerlöse. Erträge werden im Haben gebucht.

Die Konten sind in einer systematischen Reihenfolge angeordnet (Kontenplan). Moderne Systeme, die sich nach einem der empfohlenen Kontenrahmen richten, entsprechen der Bilanzgliederung. Die Konten tragen Nummern, die sofort erkennen lassen, wie sie in das Bilanzsystem eingeordnet sind.

Buchungssatz

[Bearbeiten | Quelltext bearbeiten]

Eine einfache Buchung betrifft zwei Konten, jeweils eine Buchung im Soll, eine zweite im Haben. Auf jedem Beleg wird vermerkt, wie gebucht wird. Das erfolgt in Form eines Buchungssatzes. Zuerst wird das Konto genannt, auf dem die Sollbuchung vorgenommen wird. Dann folgt das Wort „an“ und darauf das Konto, das die Habenbuchung aufnimmt (oder kurz: immer „Soll an Haben“). Ein Beispiel dazu: Einkauf von Rohstoffen auf Ziel erhält den Buchungssatz

- Rohstoffe an Verbindlichkeiten

Zusammengesetzte Buchungssätze können eine Vielzahl von Konten ansprechen. Die Summen aller Buchungen im Soll und im Haben müssen aber übereinstimmen. Sind die Summen unterschiedlich, ist der Buchungssatz unvollständig (er „geht nicht auf“) und eine Buchung in den meisten EDV-gestützten Buchführungssystemen nicht möglich.

Buchungssystem

[Bearbeiten | Quelltext bearbeiten]Jede Buchung verändert mindestens zwei Konten und hat damit eine Auswirkung auf die Werte der Bilanz und der Gewinn- und Verlustrechnung. Man unterscheidet erfolgsneutrale Buchungen, die nur die Bilanz betreffen, und erfolgswirksame Buchungen, die sich sowohl in der Bilanz als auch in der Gewinn- und Verlustrechnung niederschlagen. Ausgehend davon gibt es sechs Grundsituationen:

erfolgsneutral:

- Aktivtausch: Ein Aktivkonto wird um einen Betrag gemehrt, ein anderes um den gleichen Betrag gemindert.

- Beispiel: Ein Kunde bezahlt eine Rechnung per Überweisung.

- Buchungssatz: „Bankkonto“ an „Forderungen“.

- Passivtausch: Ein Passivkonto wird um einen Betrag gemehrt, ein anderes um den gleichen Betrag gemindert.

- Beispiel: Eine Lieferantenschuld wird in ein langfristiges Darlehen umgewandelt.

- Buchungssatz: „Verbindlichkeiten aus Lieferungen und Leistungen“ (Verbindlichkeiten a. L. L.) an „Darlehen“.

- Aktiv-Passiv-Mehrung (Bilanzverlängerung): Aktiv- und Passivseite werden um den gleichen Betrag erhöht.

- Beispiel: Rohstoffe werden „auf Ziel“ gekauft, d. h. die Rechnung wird nicht sofort bezahlt.

- Buchungssatz: „Rohstoffe“ und „Vorsteuer“ an „Verbindlichkeiten a. L. L.“.

- Aktiv-Passiv-Minderung (Bilanzverkürzung): Aktiv- und Passivseite werden um den gleichen Betrag gemindert.

- Beispiel: Eine Lieferantenrechnung wird per Überweisung bezahlt.

- Buchungssatz: „Verbindlichkeiten a. L. L.“ an „Bankkonto“.

erfolgswirksam:

- Positive Erfolgswirksamkeit: 1 Bestands- und 1 Ertragskonto angesprochen → Gewinn

- Beispiel: Eine Kundenrechnung wird fakturiert.

- Buchungssatz: „Forderungen“ an „Umsatzerlöse“.

- Negative Erfolgswirksamkeit: 1 Bestands- und 1 Aufwandskonto angesprochen → Verlust

- Beispiel: Eine Handwerkerrechnung wird bar bezahlt.

- Buchungssatz: „Instandhaltungskosten“ an „Kasse“.

Hinweis: grundsätzlich können auch mehrere Konten angesprochen werden.

am Beispiel Aktivtausch: Ein Aktivkonto wird um einen Betrag gemindert, zwei andere um den in der Summe gleichen Betrag gemehrt.

- Beispiel: Ein Kunde bezahlt eine Rechnung über 1.000,-- € je zur Hälfte bar und per Überweisung.

- Buchungssatz: „Bankkonto 500,--“, „Kasse 500,--“ an „Forderungen 1.000,--“.

Das Ziehen von Salden

[Bearbeiten | Quelltext bearbeiten]Der Bestand auf den einzelnen Konten wird durch das Ziehen von Salden ermittelt. Das erfolgt, indem die Summen der Soll- und der Habenseite ermittelt werden. Von der wertmäßig größeren Seite wird der Wert der kleineren Seite abgezogen. Macht die Sollseite den größeren Wert aus, so entsteht ein Sollsaldo. Wenn die Habenseite überwiegt, handelt es sich um einen Habensaldo.

| Soll | Haben |

|---|---|

| 100 | 50 |

| 30 | |

| Summe Soll: 100 | Summe Haben: 80 |

| Saldo: 20 | |

Die Buchführung arbeitet traditionell mit absoluten Werten, wie aus der vorstehenden Tabelle ersichtlich. Es gibt jedoch EDV-Programme, die Sollposten als positive und Habenposten als negative Zahlen zeigen. In diesem Fall ist der Saldo die Summe der Einzelposten eines Kontos.

Im Geschäftsleben wird während des Jahres mindestens monatlich einmal eine Saldenliste aufgestellt, da sie dem Unternehmer den Stand seiner Konten, praktisch also eine Zwischenbilanz zeigt. Nach der Addition zeigt die Gleichheit der Summe aller Salden in Soll und Haben, dass beim Eintragen Soll und Haben nicht verwechselt wurden und keine Zahlendreher vorgekommen sind.

Oftmals wird vertreten, die Differenz bei den Ertrags- und Aufwandskonten dürfe nicht als „Saldo“, sondern nur als „Ergebnis“ bezeichnet werden. Diese Bezeichnung ist streng genommen genauer. Begründet wird sie in der Regel mit dem Saldierungsverbot, welches besagt, dass Aufwendungen und Erträge zwecks Klarheit bis zur Buchung zum Gewinn- und Verlustkonto nicht verrechnet werden dürfen.

Bücher

[Bearbeiten | Quelltext bearbeiten]Jede Buchung wird in mindestens zwei Büchern festgehalten. Der Begriff „Buch“ stammt aus der traditionellen Rechnungsführung, die mittels händischer Eintragung der Werte in gebundenen Büchern erfolgte. Er wird jedoch auch heute noch für die elektronischen Protokolle der Buchführungs-Daten verwendet. Die beiden wichtigsten Bücher sind das Journal und das Hauptbuch. Sie werden stets getrennt voneinander geführt. Nur die einfachste Form der doppelten Buchführung, das Amerikanische Journal, fasst beide Bücher in einer Tabelle zusammen.

In der Schweiz regelt die Geschäftsbücherverordnung (GeBüV) die zu führenden Bücher, deren Aufbewahrung und Materialien.[9]

Journal (Grundbuch)

[Bearbeiten | Quelltext bearbeiten]Im Journal (übersetzt Tagebuch) werden alle Geschäftsvorfälle chronologisch (zeitlich) mit laufender Nummer, Datum, Betrag, Verweis auf den Beleg, Erläuterung und Kontierung (Sollkonto, Habenkonto) erfasst. Die Funktion des Journals geht von folgendem Prinzip aus: Alle Geschäftsfälle müssen sich sowohl chronologisch verfolgen lassen als auch den einzelnen Bilanzpositionen zugeordnet werden können. Die chronologische Ordnung wird dadurch gewährleistet, dass alle Buchungssätze dem Datum nach im Journal aufgezeichnet werden. Es ist das Grundbuch der Buchführung. Gleichzeitig ist das Journal die Buchungsanweisung für die Buchungen im Hauptbuch.

Hauptbuch

[Bearbeiten | Quelltext bearbeiten]

Als Hauptbuch wird das Kontenwerk mit seiner sachlichen Untersetzung und Bewegung durch Geschäftsfälle der einzelnen Bilanzpositionen bezeichnet. Im Hauptbuch (auch: Kontenblätter) werden alle Buchungen des Grundbuchs auf den in den Buchungssätzen genannten Konten eingetragen. Die Bestandskonten werden am Anfang eines jeden Geschäftsjahres mit den Endbeständen des Vorjahres (zum Beispiel Bankbestand) eröffnet, am Ende des Geschäftsjahres werden sie über das Schlussbilanzkonto (SBK) abgeschlossen (Erfolgskonten werden über das GuV-Konto abgeschlossen, direkte Unterkonten zuvor über ihre eigentlichen „Mutterkonten“, zum Beispiel Vorsteuerabzug über USt, Privat über Eigenkapital usw.). Durch die Aufzeichnungen im Hauptbuch wird also die sachliche Ordnung der einzelnen Geschäftsvorfälle vorgenommen.

Für das Buchen selbst gilt die Grundregel: Zuerst Eintragung im Grundbuch (Journal), im Folgenden Buchung auf den Konten (im Hauptbuch).

Nebenbücher

[Bearbeiten | Quelltext bearbeiten]Des Weiteren gibt es diverse Nebenbücher, die bestimmte Hauptbuchkonten erläutern, u. a.:

- das Kontokorrent- oder Geschäftsfreundebuch enthält Verbindlichkeiten und Forderungen bei Lieferanten (Kreditoren) und Kunden (Debitoren)

- das Lagerbuch enthält Zu- und Abgänge des Warenlagers

- das Lohn- und Gehaltsbuch enthält die Abrechnungen der Arbeitsentgelte

- das Anlagebuch enthält die Gegenstände des Anlagevermögens

- das Bank- und Kassenbuch enthalten den Zahlungsmittelbestand

- das Rechnungsausgangsbuch enthält die Fakturierung

Der Jahresabschluss

[Bearbeiten | Quelltext bearbeiten]Grundlegende Vorschriften zum Jahresabschluss sind in § 242 HGB enthalten:

- (1) Der Kaufmann hat zu Beginn seines Handelsgewerbes und für den Schluss eines jeden Geschäftsjahres einen das Verhältnis seines Vermögens und seiner Schulden darstellenden Abschluss (Eröffnungsbilanz, Bilanz) aufzustellen. Auf die Eröffnungsbilanz sind die für den Jahresabschluss geltenden Vorschriften entsprechend anzuwenden, soweit sie sich auf die Bilanz beziehen.

- (2) Er hat für den Schluss eines jeden Geschäftsjahres eine Gegenüberstellung der Aufwendungen und Erträge des Geschäftsjahres (Gewinn- und Verlustrechnung) aufzustellen.

- (3) Die Bilanz und die Gewinn- und Verlustrechnung bilden den Jahresabschluss.

Schritte beim Jahresabschluss

- Durch Inventur (Erfassung aller Bestände) ist das Inventar zu ermitteln und schriftlich niederzulegen. Damit ist die Höhe aller Vermögenswerte und Schulden festgestellt. Eventuelle Differenzen zu den Salden auf den Konten sind zu klären und durch Buchungen (mit Eigenbelegen untersetzt) zu bereinigen.

- Danach werden die Unterkonten der Erfolgs- und Bestandskonten über ihre „Mutterkonten“ abgeschlossen, beispielsweise „USt an VSt“, „Privat an Eigenkapital“ usw.

- Dann sind die Erfolgskonten über das Gewinn- und Verlustkonto abzuschließen. Für die Aufwandskonten lautet der Buchungssatz „Gewinn- und Verlustkonto an Aufwandskonto“. Der Buchungssatz für den Abschluss von Ertragskonten lautet „Ertragskonto an Gewinn- und Verlustkonto“.

- Das Gewinn- und Verlustkonto ist über das Eigenkapitalkonto abzuschließen. Wenn der Ertrag größer war als der Aufwand (es also einen Gewinn gegeben hat), lautet der Buchungssatz „Gewinn- und Verlustkonto an Eigenkapital“.

- Danach sind alle Bestandskonten (Aktiv- und Passivkonten) mit dem Schlussbilanzkonto abzuschließen.

- Das Schlussbilanzkonto (SBK) enthält die Werte für die Jahresabschluss-Bilanz. Die Angaben sind in die gesetzlich vorgeschriebene Form zu bringen. Das SBK ist aufgebaut wie die Bilanz, im Gegensatz zum EBK, das ein Spiegelbild der Bilanz darstellt und bei dem die Anfangsbestände der Aktivposten im Haben, die Anfangsbestände der Passivposten im Soll stehen: im SBK stehen die Schlussbestände der Aktivposten im Soll, die Schlussbestände der Passivposten im Haben.

- Das Gewinn- und Verlust-Konto enthält die Werte der Gewinn- und Verlustrechnung. Auch hier muss auf dieser Grundlage die gesetzlich vorgeschriebene Übersicht erstellt werden.

Geschichte der Buchführung

[Bearbeiten | Quelltext bearbeiten]

Antike

[Bearbeiten | Quelltext bearbeiten]Erste Ansätze zur Aufzeichnung wirtschaftlicher Vorgänge findet man bereits in der Obed-Zeit in Mesopotamien. Etwa 3500 v. Chr. wurden bei den Sumerern Abrechnungen für Brot und Bier auf Tontafeln in der sich entwickelnden Keilschrift vorgenommen. Weiterentwicklungen etwa 3000 v. Chr. in Ägypten und Babylonien führten zu ersten Darstellungen von Soll und Haben auf Papyrusrollen. Aus der Zeit um 200 n. Chr. sind in Indien die ersten Loseblattbuchführungen auf präparierten Palmblättern erhalten. Aufzeichnungen im Griechenland des 5. Jahrhunderts v. Chr. sprechen von den Logisthai, die die Schlussabrechnungen der Kassenbuchhalter des Attischen Seebundes übernahmen und den „Zehnten“ für die Göttin Athena ermittelten.

Mittelalter

[Bearbeiten | Quelltext bearbeiten]Aus dem Jahr 795 gibt es eine Verordnung Karls des Großen über die Krongüter und Reichshöfe, nach der ein umfassender Jahresabschlussbericht mit einer wohlgeordneten Vermögensaufstellung vorgeschrieben war, wozu die königliche Kanzlei kirchlich erprobte Musterformulare anlegte. Das älteste Kaufmannsdokument nördlich der Alpen stammt aus der Hansezentrale Lübeck, wo ein Tuchhändler um 1180 auf einer Pergamentrolle rund 160 Geschäftsvorfälle in einfachster Form festgehalten hat. In Europa wurde die Buchführung im griechischen und römischen Kulturkreis durch Ausbau der Kontokorrentrechnung (Aufzeichnung der Entwicklung von Forderungen und Verbindlichkeiten gegenüber einzelnen Geschäftspartnern) erweitert. In Genua sind 1263 zwei städtische „Oberkontierer“ nachweisbar, die Einzelkonten mit dem altrömischen Namen ratio anlegten. Anfang des 13. Jahrhunderts wurde das arabische Dezimalsystem in Europa bekannt (s. Leonardo Fibonacci). Das römische Zahlensystem, das als fälschungssicher angesehen wurde, hielt sich jedoch noch bis zum Ende des 15. Jahrhunderts.

Eine lückenlose doppelte Buchführung kann für das Jahr 1340 nachgewiesen werden. Aus dieser Zeit liegen erhaltene Hauptbücher aus Genua mit den Einnahmen und Ausgaben der Regierung vor. Diese, gegliedert nach Debitoren mit Steuern, Anleihen und Strafen, weisen eindeutig die doppelte Buchführung auf. Ebenfalls 1340 ist in Lübeck – nach dem Muster von Genua, Venedig und Florenz – der doppelte Buchungssatz mit Aufstellung bilanzähnlicher Übersichten eingeführt worden.

Seit dem Jahre 1426 ist belegt, dass Warenkonten sowohl als Warenbestands- als auch als Warenverkaufskonten geführt wurden. Unter den Handbüchern zur Buchführung, die in der zweiten Hälfte des 15. Jahrhunderts entstehen, beschreibt der Kaufmann Benedetto Cotrugli in seinem Libro dell’arte di mercatura zum ersten Mal die Methode der doppelten Buchführung. Umfassend wird sie aber erst 1494 vom venezianischen Mönch Luca Pacioli dargestellt. Sein Werk Summa de Arithmetica, Geometria, Proportioni et Proportionalita war noch kein Lehrbuch über die doppelte Buchführung, aber es fasste unter dem Begriff Venezianische Methode Prinzipien zusammen, die im Wesentlichen unverändert gültig geblieben sind. Spätestens mit diesem Werk wurde die doppelte Buchführung in Europa bekannt.[10] Die erste deutsche Übersetzung des Werks von Pacioli erschien in Nürnberg im Jahr 1537.[11] Die Nürnberger Börse diente im 16. Jahrhundert als Bindeglied im Handel zwischen Italien und anderen europäischen Wirtschaftszentren. In der Stadt wurden daher frühzeitig italienische Handelsbräuche übernommen.

Auch in italienischen Benediktiner-Klöstern finden sich bereits vor Veröffentlichung der Buches von Pacioli Nachweise für die Verwendung der doppelten Buchführung.[12] Der Prior der Kathedrale von Durham in England verwendete ein System von 13 Konten für die Erfassung der Einnahmen und Ausgaben.[13] Die Rolle und Erfahrung der Klöster und der Orden (z. B. des Templerordens) für die Entwicklung des Rechnungswesens seit dem Hochmittelalter – bedingt durch ihren stets steigenden Reichtum und vor allem durch ihre vielfältigen Vermögensgegenstände und Einkommensarten – kann nicht hoch genug veranschlagt werden[14] und schlug sich in den Werken des Franziskaners Pacioli und in dem hochsystematischen Buch Indrizzo degli economi[15] des Benediktiners Angelo Pietra nieder, der das Rechnungswesen des Herzogtums Mantua neu ordnete und an die monastische Buchführung anpasste.

Neuzeit

[Bearbeiten | Quelltext bearbeiten]Schon 1511 haben die Fugger erstmals eine Bilanz erstellt. Im 16. Jahrhundert stellte der in Venedig ausgebildete Hauptbuchhalter des Augsburger Fuggerhauses, Matthäus Schwarz, der italienischen eine „teutsche“ Buchhaltung gegenüber. Das Hauptbuch wurde in ein Personenkonten- oder „Schuldbuch“ und ein Sachkontenbuch oder Capus aufgeteilt. Hinzu trat ein „Unkostenbüchlein“ für Spesen, Verbrauchsteuern usw. sowie ein „Geheimbuch“ des Prinzipals, das neben internen Berechnungen der direkten Steuern vor allem die Gewinn- und Verlustrechnung aufnehmen sollte.

Weiterentwickelte Werke über das Rechnungswesen erschienen im Verlaufe des 16. Jahrhunderts in Italien, Deutschland, Holland, Frankreich und England. Diese enthielten bereits Beschreibungen des Konzepts für Guthabenposten (Betriebsvermögen), Schuldposten (Verbindlichkeiten) und Erträge. Unter anderem ist hier das erste Buchhaltungslehrbuch des Mathematikers Wolfgang Sartorius aus dem Jahr 1592 erwähnenswert.[16]

Bis ins 17. Jahrhundert entwickelte sich im Zuge des ständig steigenden Warenverkehrs allmählich die Periodenrechnung (Geschäftsjahr oder Kalenderjahr) mit regelmäßigem Bücherabschluss. Zu dieser Zeit wurden Wareneingangs-, Warenausgangs- und Kassenbücher, Journale usw. geführt. Anlagekonten und Betriebsbuchhaltung wurden erst zu Beginn des Industriezeitalters systematisch ausgebaut. Seit Ende des 19. Jahrhunderts stiegen sowohl durch die Erkenntnisse der Handelswissenschaften und der Betriebswirtschaftslehre als auch durch die Gesetzgebung die Anforderungen an Finanz- und Betriebsbuchhaltung.

Auch die Gesetzgebung rund um die Buchführung wurde schrittweise entwickelt. So findet man im preußischen Allgemeinen Landesrecht des Jahres 1794 erstmals die gesetzliche Bilanzierungspflicht für Preußen: „Ein Kaufmann, welcher entweder gar keine ordentliche Bücher führt, oder die Balance seines Vermögens, wenigstens alljährlich einmal zu ziehen unterlässt, und sich dadurch in Ungewissheit über die Lage seiner Umstände erhält, wird bei ausbrechendem Zahlungsunvermögen als fahrlässiger Bankerutirer bestraft.“

Nach der schwindelerregenden Gründerzeit der Aktiengesellschaft wurden auch im Handelsrecht – in Deutschland mit der Aktiennovelle von 1884 – neue Signale gesetzt: Die gewachsenen Grundsätze der Bilanzerstellung wurden gesetzlich eingeschärft; ihre Verletzung wurde unter Strafe gestellt; die ganze achtbare Kaufmannschaft wusste sich bestätigt und auf die Grundsätze „ordnungsmäßiger“ Bilanzierung verpflichtet. Das Preußische Einkommensteuergesetz von 1891 führte dann zur Koppelung der Steuererklärung mit der Handelsbilanz.

Moderne

[Bearbeiten | Quelltext bearbeiten]Die Buchführung reagierte ständig auf die Fortschritte der Informationsaufzeichnung und -verarbeitung. Lange Zeit wurden die Bücher mit hoher Akribie handschriftlich geführt. Mit den Möglichkeiten von Durchschreibeverfahren konnte Zeit und Arbeit gespart werden, indem die manuellen Konteneintragungen auf das Journal kopiert (durchgepaust) wurden. Dazu mussten allerdings die Bücher in einzelne Blätter aufgelöst werden. Für den traditionsbewussten Buchhalter war das eine Art Revolution. Weiterentwickelt wurde das Durchschreibeverfahren mit der Schreibmaschinentechnik und später mit Buchungsautomaten, die einfache Rechenaufgaben durchführen konnten. Die ersten Buchungsautomaten waren manuell-mechanisch, später wurde ein elektromechanischer Antrieb entwickelt. Ab den 1960er Jahren konnten mit sogenannten Magnetkonten die Buchungsdaten erstmals auch elektronisch gespeichert werden. Spezielle Magnetkonten-Computer dienten als Schnittstelle zwischen klassischer Buchführung und moderner elektronischer Datenverarbeitung. Heute findet die Buchführung fast nur noch elektronisch statt. Es gibt eine große Anzahl mehr oder weniger anwendungsfreundlicher Buchführungsprogramme für Personal Computer. Trotz dieser sich drastisch unterscheidenden technischen Mittel hat sich die Buchführung eines Unternehmens im Kern mit ihrem Kontensystem nur wenig verändert. Das Journal ist heute oft eine Tabelle in einer relationalen Datenbank, es speichert zudem die Zugriffszeit und den bearbeitenden Benutzer, da keine Handschrift mehr erfolgt, und ist den Anforderungen entsprechend zugriffsgeschützt. Die restlichen Stammdaten wie auch der Kontenrahmen, der als Vorlage der Kontenstammdaten dient, werden datentechnisch mit dem Journal verknüpft. Auswertungen und Berichte wie z. B. Offene Posten, Umsatzsteuer-Voranmeldung, Bilanz basieren meist auf vorprogrammierten Abfragen. Diese sind nach der Belegerfassung (der Eintragung der Belege ins Journal) auf Knopfdruck abrufbar. Neben dem Kontenstamm liegen wiederum die Steuerarten und -sätze vor.

Organisation der Buchführung

[Bearbeiten | Quelltext bearbeiten]Maßstäbe und Zielsetzung der Buchführungsorganisation

[Bearbeiten | Quelltext bearbeiten]Die Buchführung ist so auszugestalten, dass sie für den Unternehmer zur Quelle von Informationen über seinen wirtschaftlichen Erfolg und seine zu treffenden Entscheidungen wird. Ebenso sind die Anforderungen, die von der Steuergesetzgebung an die Buchführung gestellt werden, zu erfüllen. Gleichzeitig verursacht die Buchführung Kosten, die den Geschäftserfolg mindern. Genau wie das ganze Unternehmen muss also auch die Buchführung mit höchstmöglicher Effizienz organisiert werden.

Neue Möglichkeiten der Buchführungsorganisation

[Bearbeiten | Quelltext bearbeiten]Die moderne Informations- und Kommunikations-Technik eröffnet neue Möglichkeiten. Sie laufen auf die vollständige elektronische Erfassung aller Daten hinaus und die programmierte computergestützte Verarbeitung dieser Daten mit Buchführungsprogrammen. Dabei werden die Zahlen als Festkommazahlen (statt Gleitkommazahlen) kodiert.

In größeren Unternehmen wird die Buchführung vollständig im eigenen Haus durchgeführt. Dabei erfolgt die Erfassung der Grunddaten meist nicht mehr in der Buchhaltungsabteilung, sondern in den funktionellen Bereichen (Einkauf, Verkauf, Personalbereich, Produktion). Die Daten werden ohne nochmaliges Erfassen (Eintippen) mittels Buchführungsprogrammen verarbeitet.

In kleineren Unternehmen werden Buchführungsaufgaben in den meisten Fällen einem externen Dienstleister anvertraut. Häufig werden wie früher alle Belege dem Dienstleister übergeben, der alle Arbeiten erledigt. Nachteilig ist bei der z. T. noch praktizierten veralteten Vorgehensweise, dass der Unternehmer zu spät die Auswertungen erhält und keinen Überblick über das kaufmännische Geschehen hat. Forderungen und Verbindlichkeiten können außer Kontrolle geraten. Außerdem besteht die Gefahr der Doppelerfassung: Zum Beispiel werden die Angaben aus dem im Unternehmen manuell geführten Kassenbuch vom Dienstleister noch einmal mit dem Computer erfasst und in das Buchführungsprogramm übernommen.

Die elektronische Datenübertragung zwischen dem buchführungspflichtigen Mandanten und Dienstleistern haben den Vorteil, dass die Doppelerfassung von Daten vermieden wird. Die optimale Vorgehensweise besteht darin, dass beim Mandanten all dasjenige an Daten für die Buchführung bereitgestellt wird, was im Geschäftsprozess sowieso anfällt oder leicht aufbereitet werden kann:

- Die Grunddatenerfassung kann beim Mandanten erfolgen. So muss beispielsweise das Kassenbuch nicht mehr per Hand geführt werden, sondern es kann am Computer mit viel geringerem Zeitaufwand erfasst werden. Das setzt aber technisch gemäß § 146 AO den Nachweis voraus, dass die Daten unveränderbar sind.

- Die Bankauszüge, die dem Mandanten online übermittelt werden, bieten die notwendige Datenbasis für eine direkte Eingabe direkt für die Buchführung.

- Aus den Programmen für die Erstellung von Ausgangsrechnungen können die Daten ausgegeben werden, die für die Buchführung erforderlich sind.

- Eingehende Rechnungen können im Unternehmen mit dem Computer in einfachen Listen erfasst werden, die dem Dienstleister auf elektronischem Wege übermittelt werden.

Die genannten Grunddaten für die Buchführung können beim Mandanten mit wenig Arbeitsaufwand erzeugt werden. Der Dienstleister ergänzt und prüft die Daten und importiert sie in ein elektronisches Buchführungsprogramm.

Dem Mandanten werden vom Dienstleister folgende Auswertungen zur Verfügung gestellt:

- Summen- und Saldenliste (Auswertung zu den Salden der verwendeten Konten)

- Betriebswirtschaftliche Auswertung

- Listen über offene Posten bei Debitoren und Kreditoren

- Umsatzsteuervoranmeldungen – elektronisch

- Bilanzen

- Steuererklärungen

Alle Daten für die Mandanten oder die Behörden können traditionell auf Papier bereitgestellt oder direkt elektronisch weiterverwendet werden.

Auch für kleine Unternehmen gibt es kostengünstige Lösungen, um die Buchführung per EDV selbst zu erledigen. Die Daten können dann für den Jahresabschluss online dem Steuerberater zur Verfügung gestellt werden.

Inzwischen bieten Dienstleister Buchführung über das Internet an. Der Mandant gibt die Daten über einen Webbrowser ein, die gesamte Buchführung inklusive Datensicherung wird im Rechenzentrum des Dienstleisters abgewickelt. Steuerberater und Finanzamt erhalten die Daten dann via Netzwerk. Diese Lösung erfordert keine hohen Anfangsinvestitionen in Hardware, sondern nur eine monatliche Nutzungsgebühr und spart Kosten für Updates und deren Anpassung bzw. Support.

Literatur

[Bearbeiten | Quelltext bearbeiten]Allgemein:

- Ulrich Döring; Buchholz, Rainer: Buchhaltung und Jahresabschluss. 14. Auflage. Erich Schmidt Verlag, 2015, ISBN 978-3-503-16327-4.

- Elmar Goldstein: Schnelleinstieg in die DATEV-Buchführung. Haufe-Lexware, 9. Auflage 2011, ISBN 978-3-648-00291-9.

- Heiner Hahn, Klaus Wilkens: Buchhaltung und Bilanz. Teil A: Grundlagen der Buchhaltung. Einführung am Beispiel der Industriebuchführung. 7., aktualisierte und überarbeitete Auflage. R. Oldenbourg Verlag, München 2007, ISBN 978-3-486-58332-8.

- Torsten Mindermann, Gerrit Brösel: Buchführung und Jahresabschlusserstellung nach HGB. 5. Auflage. Erich Schmidt Verlag, 2014, ISBN 978-3-503-15603-0.

- Jan Schäfer-Kunz: Buchführung und Jahresabschluss: auf der Grundlage der Kontenrahmen SKR03, SKR04 und IKR. 3., überarb. Aufl., Schäffer-Poeschel, Stuttgart 2019, ISBN 978-3-7910-4284-8.

- Günter Wöhe; Heinz Kußmaul: Grundzüge der Buchführung und Bilanztechnik. 7. Auflage. Vahlen 2010, ISBN 978-3-8006-3683-9.

Historisches:

- Luca Pacioli: Abhandlung über die Buchhaltung 1494. Unveränderter Nachdruck der Ausgabe von 1933, Poeschel, 1997, ISBN 978-3791011882.

- Balduin Penndorf: Geschichte der Buchhaltung in Deutschland. Gloeckner, Leipzig 1913 (Reprint Saur, Auvermann, Frankfurt am Main 1966)

- Franz-Josef Arlinghaus: Bookkeeping, Double-entry Bookkeeping. In: Medieval Italy: An Encyclopedia. vol. 1, edited by Christoper Kleinhenz New York: Routledge 2004, S. 147–150.

- Jane Gleeson-White: Soll und Haben: die doppelte Buchführung und die Entstehung des modernen Kapitalismus. Klett-Cotta, Stuttgart 2015.

Weblinks

[Bearbeiten | Quelltext bearbeiten]- Literatur von und über Buchführung im Katalog der Deutschen Nationalbibliothek

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Bei www.dejure.org innerhalb von Gesetzestexten das Wort „Buchführung“: 219 Treffer, das Wort „Buchhaltung“: 3 Treffer. (Stand: Oktober 2010)

- ↑ Bundesministerium der Finanzen (Hrsg.): Die Entwicklung des Haushaltsrechts: Das System der öffentlichen Haushalte. Berlin 2015, PDF-Dokument S. 20–21, online auf www.bundesfinanzministerium.de

- ↑ Bundesministerium der Finanzen (Hrsg.): Standards für die staatliche doppelte Buchführung (Standards staatlicher Doppik). Berlin 2016, PDF-Dokument S. 16 ff., online auf www.bundesfinanzministerium.de

- ↑ Bundesministerium der Finanzen (Hrsg.): Das Haushalts- und Rechnungswesen des Bundes und der Länder wird moderner. Mitteilung vom 17. Dezember 2008, auf www.bundesfinanzministerium.de

- ↑ wie Einzelkaufleute, Personenhandelsgeslleschaften (OHG/KG, vgl. § 6 HGB), Formkaufleute wie Kapitalgesellschaften (GmbH/UG (§ 13 [Juristische Person; Handelsgesellschaft] GmbHG), AG/KGaA (§ 3 [Formkaufmann. Börsennotierung] AktG), ) und Genossenschaften § 17 [Juristische Person; Formkaufmann] GenG, Kreditinstitute, Finanzdienstleistungsinstitute (§ 340a [Anzuwendende Vorschriften] HGB), Versicherungsunternehmen, Pensionsfonds (§ 341a [Anzuwendende Vorschriften] HGB)

- ↑ Vgl. § 1 I HGB: "Kaufmann im Sinne dieses Gesetzbuchs ist, wer ein Handelsgewerbe betreibt."

- ↑ Vgl. Horschitz, Harald; Groß, Walter; Fanck, Bernfried et al. (2016): Bilanzsteuerrecht und Buchführung, 14. Auflage, Stuttgart : Schäffer-Poeschel, S. 3.

- ↑ Bitz, Michael: Schöpfungswille und Harmoniestreben des Renaissancemenschen: Luca Pacioli und die Folgen – Dogmenhistorische und sprachtheoretische Reflektionen zum Begriff des Eigenkapitals. In: Winkeljohann, Norbert, Bareis, Peter/Volk, Gerrit (Hrsg.): Rechungslegung, Eigenkapital und Besteuerung – Entwicklungstendenzen. Festschrift für Dieter Schneeloch zum 65. Geburtstag. München 2007, S. 147–166 (Digitalisat).

- ↑ Verordnung (PDF; 108 kB) über die Führung und Aufbewahrung der Geschäftsbücher; SR221.431; abgerufen am 8. März 2012

- ↑ Volker Schultz: Basiswissen Rechnungswesen. Buchführung, Bilanzierung, Kostenrechnung, Controlling. 2. Auflage. Deutscher Taschenbuch Verlag, München 2001, ISBN 3-423-50815-9, S. 12–13.

- ↑ Jane Gleeson-White: Soll und Haben: Die doppelte Buchführung und die Entstehung des modernen Kapitalismus. London: 2012, S. 140.

- ↑ A. Montrone, C. Chirieleison: I prodromi della partita doppia in una corporazione monastica: la contabilità dell’abbazia di San Pietro in Perugia dal 1461 al 1464. In: De Computis. Band 10, 2009, S. 239–263.

- ↑ A. Dobie: The development of financial management and control in monastic houses and estates in England 1200-1540. In: Accounting Business and Financial History. Band 18, 2008, S. 2, S. 141–159.

- ↑ Lorenzo Maté Sadornil, M. Begoña Prieto Moreno, Alicia Santidrián Arroyo: El papel de la contabilidad monástica a lo largo de la historia en el orbe cristiano. Una revisión. In: Revista de Contabilidad. Band 20, 2017, S. 2, S. 143–156.

- ↑ Dt. etwa: „Leitlinien der Schatzmeister“, Mantua 1586.

- ↑ Buchhalten mit zwey Büchern.