Federal Reserve System

| Federal Reserve System | |

|---|---|

| Hauptsitz | Washington, D.C., |

| Gründung | 23. Dezember 1913 |

| Präsident | Jerome Powell |

| Land | Die Vereinigten Staaten |

| Währung | US-Dollar |

| ISO 4217 | USD |

| Basisleihzinssatz | 4,75–5,00 % (seit 22. März 2023) |

| Basisanlagezinssatz | 0,75 % |

| Drucker | Bureau of Engraving and Printing |

| Website | www.bep.gov |

| Münzprägeanstalt(en) | United States Mint |

| Website | www.usmint.gov |

| Website | www.federalreserve.gov |

| Vorgänger | Second Bank of the United States (bis 1836) |

| Liste der Zentralbanken | |

Das Federal Reserve System [], oft auch Federal Reserve oder kurz Fed genannt, ist das Zentralbank-System und die Notenbank der Vereinigten Staaten von Amerika.

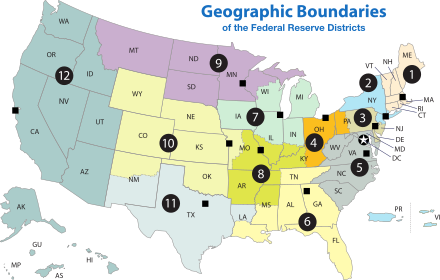

Es wurde im Jahr 1913 als ein dezentral aufgebautes System gegründet, das eine Mindestreserve an Gold bei den Mitgliedsbanken garantieren sollte. Für die angestrebte Dezentralisation unterteilte man das Staatsgebiet der USA in zwölf Bezirke (Federal Reserve Districts) und etablierte in jedem Bezirk eine Federal Reserve Bank als Notenbank. Zusammen bilden sie das Federal Reserve System („Bundes-Reserve-System“).

Dieses weist sowohl privatrechtliche als auch öffentlich-rechtliche Elemente auf. Es besteht im Wesentlichen aus drei Institutionen:

- dem Board of Governors

- dem Federal Open Market Committee (FOMC)

- den zwölf regionalen Federal Reserve Banken

außerdem aus einer Vielzahl von Mitgliedsbanken (Mitgliedspflicht ab einer bestimmten Größe).

Die US-Zentralbank Federal Reserve legt die Geldpolitik der USA fest, beaufsichtigt und reguliert Banken, soll die Stabilität des Finanzsystems aufrechterhalten und stellt Finanzdienstleistungen für Depotinstitute, die US-Regierung und ausländische Institutionen bereit. Die Fed berichtet regelmäßig an den Kongress der Vereinigten Staaten über ihre Aktivitäten und Pläne zur Geldpolitik. Das Tagesgeschäft und die operativen Entscheidungen der Fed werden eigenständig bestimmt. Der Kongress kann mit Gesetzen über die Geschäftstätigkeit Einfluss nehmen.[1][2]

Geschichte

[Bearbeiten | Quelltext bearbeiten]Vorgänger

[Bearbeiten | Quelltext bearbeiten]1781 wurde die Bank of North America vom Kontinentalkongress gegründet und nahm am 7. Januar 1782 in Philadelphia ihre Arbeit auf. Sie war die erste moderne Bank der Vereinigten Staaten.

Es folgte 1790 auf Initiative des damaligen US-Finanzministers Alexander Hamilton die First Bank of the United States. Die Zentralbank war mit ein Grund für die Gründung der ersten politischen Parteien der USA. Die Föderalisten befürworteten eine Nationalbank, während Thomas Jeffersons Republikaner sie ablehnten. Der Konzessionsvertrag dieser ersten Zentralbank der USA lief 1811 während der Amtszeit des demokratisch-republikanischen Präsidenten James Madison aus und wurde nicht verlängert.

Madison sah sich durch eine nicht zu kontrollierende Inflation Ende 1815 gezwungen, zusammen mit dem Kongress einen Kompromiss zur Stabilisierung der Währung auszuarbeiten, der 1816 zur Gründung der Second Bank of the United States führte. Die Second Bank entsprach in ihrer Aufgabe und Struktur weitestgehend der First Bank. Die Erneuerung der Charta der Second Bank wurde jedoch von Präsident Andrew Jackson durch sein Veto 1832 verhindert, und es setzte ein langsamer Auflösungsprozess ein, der mit dem Auslaufen der Charta 1836 sein Ende fand.

1863 und 1864 wurden basierend auf den National Bank Acts Nationalbanken geschaffen, welche durch das US-Finanzministerium abgesicherte und gedruckte Banknoten ausgeben durften. Hauptziel dieser Gesetze war die Schaffung einer einheitlichen Währung und die Lösung des Problems, dass Banknoten von verschiedenen Mitgliedsstaaten gleichzeitig in Umlauf waren.[3][4]

Zustandekommen

[Bearbeiten | Quelltext bearbeiten]

Ende des 19. Jahrhunderts erlebte die amerikanische Wirtschaft eine der schlimmsten Finanzkrisen, durch Bankzusammenbrüche und mehrfache Geldsystemschwankungen.[5]

Der Vorschlag zur Etablierung einer Zentralbank nach europäischem Vorbild stammte vom Bankier Paul Moritz Warburg aus der Hamburger Bankiersdynastie Warburg. Paul M. Warburg war nach seiner Ankunft 1902 in New York fassungslos über den primitiven Zustand des amerikanischen Bankensystems. Als ausgemachter Experte auf dem Gebiet nationaler Zentralbanken in Europa bemängelte Warburg das Fehlen einer US-Zentralbank und schlug die Etablierung einer privaten amerikanischen Zentralbank nach Muster der deutschen Reichsbank vor, um die Geldhoheit vom Staat zu übernehmen. 1903 erstellte Warburg eine Schrift mit dem Titel „Plan für eine Zentralbank“. Jakob Heinrich Schiff, Warburgs Schwager und Seniorpartner bei der führenden Wall-Street-Bank Kuhn, Loeb & Co., nahm diese Expertise und präsentierte sie seinem Geschäftspartner James Jewett Stillman, dem Vorstandsvorsitzenden der National City Bank (heute Citibank), der damals größten Bank der USA.

Einige Tage später trafen sich dann auch Warburg und Stillman und es kam zu einer konfliktreichen Unterhaltung. Stillman warnte Warburg, seine Expertise irgendjemand anderem zu zeigen, da das amerikanische Volk eine Zentralbank strikt ablehnen würde, in der nur wenige die Einlagen aller kontrollieren können. Die Frage der Etablierung einer Zentralbank war Teil des dauerhaften inneramerikanischen Konflikts zwischen Befürwortern zentralstaatlicher Gewalt, die die Rechte des Gesamtstaates ausbauen wollten (Föderalisten) und denen, die die Einhaltung und Wahrung der Gesetze den einzelnen US-Bundesstaaten überlassen wollten (Anti-Föderalisten). Warburg wies Stillman darauf hin, dass Stillman im Falle einer Panik an den Finanzmärkten das Fehlen einer Zentralbank bereuen werde, woraufhin Stillman das Treffen mit Groll verließ.

Nach der Lektüre von Warburgs Plädoyer für eine US-Zentralbank warnte Jakob Schiff über Jahre hinweg vor den Folgen einer Finanzkrise und ließ die New Yorker Handelskammer bei einer Rede Anfang 1907 wissen: „Wenn wir keine Zentralbank mit einer ausreichenden Kontrolle über die Kreditbeschaffung bekommen, dann wird dieses Land die schärfste und tiefgreifendste Geldpanik seiner Geschichte erleben.“[6][7] Bereits im Herbst desselben Jahres kam es in Folge einer vorübergehenden Zahlungsunfähigkeit der Knickerbocker Trust Company, der damals drittgrößten Bank New Yorks, tatsächlich zu einer schweren Finanzkrise, der Panik von 1907. Die Krise zwang Stillman zum Rücktritt von seinem Vorstandsposten bei der National City Bank und verlieh zeitgleich Warburgs und Schiffs Forderung zur Gründung einer US-Zentralbank neue Aktualität.

Infolge der Finanzkrise beschloss der US-Kongress nach dem Ende der Wirtschaftskrise, Rahmenbedingungen für ein sicheres und flexibleres Bankensystem zu schaffen. Warburg wurde als inoffizieller Berater der neu gegründeten National Monetary Commission einberufen, die Vorschläge zu einer Reform des US-Bankensystems ausarbeitete. Die National Monetary Commission beantragte die Gründung einer Institution, welche die Banken lenkt, Kreditbeschaffungen kontrolliert und Finanz- und Geldkrisen vorbeugt beziehungsweise diese vermindert. Paul M. Warburg publizierte zahlreiche Zeitungsartikel und hielt Reden, die die Notwendigkeit zur Etablierung einer Zentralbank thematisierten. Ein weiterer Meilenstein in Paul M. Warburgs Bemühungen war ein 10-tägiges Treffen im überaus elitären Jekyll Island Club (Besitzer: John D. Rockefeller und J.P. Morgan) auf Jekyll Island vor der Küste Georgias im November 1910. Warburg traf sich hier mit drei weiteren US-Bankiers (Frank Vanderlip, Henry P. Davison, Arthur Shelton), dem einflussreichen Senator Nelson W. Aldrich sowie Andrew Piatt, einem führenden Wirtschaftsökonom aus Harvard. Die fünf anderen Teilnehmer standen Warburg zunächst aufgrund seines Status als Ausländer und Jude skeptisch gegenüber, doch konnte er sie letztlich durch seine Brillanz überzeugen. In den nächsten Tagen wurde ein detaillierter und umfassender Plan zur Gründung einer US-Zentralbank ausgearbeitet, der als Aldrich-Plan zunächst in der Gründung der National Reserve Association mündete. Das Geheimnis um die Teilnehmer sowie den Zweck des Treffens vom 20. bis 30. November 1910 auf Jekyll Island wurde bis in die 1930er Jahre streng gehütet.[7][8]

Das Federal Reserve System wurde vom Kongress der Vereinigten Staaten geschaffen, um ein „Zentralbanksystem zu etablieren, das so gestaltet wurde, dem nationalen Finanzsystem sowohl Flexibilität als auch Stärke hinzuzufügen“.[9] Das Bundesgesetz wurde am 18. September 1913 vom Kongress mit 287 zu 85 Stimmen angenommen; der Senat stimmte nach mehreren Anhörungen am 19. Dezember 1913 mit 54 zu 34 Stimmen ebenfalls zu. Unterschiede der abgestimmten Fassungen wurden von einer gemeinsamen Kommission überarbeitet;[10] die Überarbeitung wurde vom Kongress am 22. Dezember 1913 mit 298 zu 60 Stimmen und vom Senat am folgenden Tag mit 43 zu 25 Stimmen angenommen und am 23. Dezember 1913 von Präsident Woodrow Wilson als Federal Reserve Act in Kraft gesetzt.[11] Das Gesetz sah ein System aus mehreren Regionalbanken und einem siebenköpfigen Verwaltungsrat vor. Banken, die auf nationaler Ebene agierten, mussten sich dem Federal Reserve System anschließen, anderen Banken war die Beteiligung freigestellt. Für ihre Anteile erhalten die Mitgliedsbanken eine festgelegte Dividende von 6 %,[12] sind jedoch nicht am Gewinn beteiligt, der dem Finanzministerium zufällt.[13]

Gründung 1913

[Bearbeiten | Quelltext bearbeiten]Das Resultat der Bemühungen der Zentralbank-Befürworter war schließlich nach der Wahl Woodrow Wilsons zum US-Präsidenten der Federal Reserve Act vom 23. Dezember 1913, der noch am selben Tag die Gründung der US-Zentralbank Fed besiegelte. Dem Federal Reserve Act war eine Untersuchung des Kongresses durch Samuel Untermyer, die Pujo Money Trust Investigation, vorangegangen. Untermyer, als Anwalt Teilhaber der Kanzlei Guggenheimer, Untermyer & Marshall, assistierte auch beim Entwurf des Gesetzes. Der Federal Reserve Act ermöglicht es der Federal Reserve bis heute, (Fiat-)Geld als Kreditgeld zu schaffen und es beispielsweise der US-Regierung gegen Zinsen zu leihen. Den ihm angebotenen Vorsitz der Zentralbank lehnte Paul Moritz Warburg als eben erst eingebürgerter deutscher Jude ab. Stattdessen wurde Warburg Mitglied des ersten Aufsichtsrates in der Geschichte der Fed. Während des Ersten Weltkriegs wurde Warburg am 10. August 1916 zum stellvertretenden Vorsitzenden des Federal-Reserve-Aufsichtsrats bestellt. Diese Funktion erfüllte er bis zum 9. August 1918. Als Mitglied des Beraterstabes (Federal Advisory Council) blieb Warburg der US-Zentralbank noch zwischen 1921 und 1926 verbunden.[14][15]

Weitere Entwicklungen

[Bearbeiten | Quelltext bearbeiten]Banking Act 1933

[Bearbeiten | Quelltext bearbeiten]Seit dem Beginn der Weltwirtschaftskrise im Herbst 1929 gab es Kritik am Federal Reserve System sowie an der Wirtschaftspolitik des damaligen Präsidenten, des Republikaners Herbert Hoover. Sie war 1932 auch Wahlkampfthema und trug dazu bei, dass Roosevelt die Präsidentschaftswahl Ende 1932 gewann.

Ursprünglich waren die Leiter der regionalen Banken berechtigt, Entscheidungen bezüglich der Politik der Fed zu treffen, ohne dabei Rücksicht auf die Beschlüsse des Board of Governors (Vorstand des Federal Reserve System) zu nehmen, was zu Konflikten zwischen den beiden Parteien führen konnte. Roosevelt berief Marriner S. Eccles; dieser wirkte beim Entwurf des Emergency Banking Act von 1933, beim Banking Act von 1933 und beim Federal Housing Act von 1934 mit.

Angesichts der Wirtschaftslage (Great Depression) änderte die Fed ihre Geldpolitik. Eccles entwarf den Eccles-Bill, der als Banking Act von 1935 das Federal Reserve System restrukturierte. Eccles wurde zum Vorsitzenden des Board of Governors des Federal Reserve Systems ernannt; dieses Amt hatte er bis zum 31. Januar 1948 inne.

Der ursprüngliche Federal Reserve Act wurde im Laufe der Jahre mehrmals (insbesondere 1978 und 1981) erweitert beziehungsweise reformiert, um der Fed mehr Flexibilität und Funktionalität zu ermöglichen.

Banking Act 1935

[Bearbeiten | Quelltext bearbeiten]Der Banking Act von 1935 gab dem Board of Governors umfangreichere Kontrollrechte. Er wurde nach dem Emergency Banking Act am 9. März 1935 vom Kongress verabschiedet. Das Gesetz beinhaltete Folgendes:

- Die Federal Reserve Banken bekamen die Autorität zugesprochen, die Höhe von Darlehen, die von Member Banks (Verbundbanken) zu Effekten genehmigt wurden, zu regulieren.

- Verlangte vom Direktorium, die Auslandsbeziehungen der Federal Reserve Banken zu überwachen.

- Liberalisierte die Regelungen für Member Banks (Verbundbanken), Außenstellen zu errichten, vornehmlich durch den Wegfall oder die Reduzierung vorher festgelegter geographischer Grenzen.

- Verbot den Verbundbanken den Handel mit Effekten und verlangte die Trennung zu Verbundunternehmen die mit ebensolche handelten.

- Verbot den Member Banks, Zinsen auf Sichteinlagen zu zahlen.

- Verlangte von den Federal Reserve Banken, Kapital in Höhe von der Hälfte ihrer Rückstellungen für die Federal Deposit Insurance Corporation bereitzustellen.

- Das Direktorium erhielt die Befugnis, den Zinssatz für Termingerechte- und Spareinlagen in Member Banks zu regulieren.

- Stellte eine Sicherung für Bankguthaben ab 2500 $ für eine bestimmte Zeit bereit.[16]

Die Fed spielte auch während des Zweiten Weltkrieges eine wichtige Rolle. Die Politik der Fed verfolgte während der Kriegszeiten insbesondere zwei Ziele:

- Zinssätze zugunsten von Unternehmen und Regierungen zur Finanzierung von Kriegsschulden niedrig zu halten.

- Stabilisierung des Geldsystems aufgrund saisonaler Schwankungen bei Einlagen oder unerwarteten Auszahlungen, auch um die Sicherheit im Bankgeschäft zu erhöhen.

Federal Reserve Act 1977 und Humphrey-Hawkins Act 1978

[Bearbeiten | Quelltext bearbeiten]Die Verbindung zwischen der Fed und dem US-Kongress war bis Mitte der 1970er-Jahre relativ schwach. Dies änderte sich durch den Federal Reserve Reform Act von 1977 und den Humphrey–Hawkins Full Employment Act (vom damaligen US-Präsident Jimmy Carter im Oktober unterschrieben bzw. in Kraft gesetzt). Die Unabhängigkeit der Fed wurde durch diese zwei Gesetze eingeschränkt; sie war fortan verpflichtet, zweimal jährlich einen verbindlichen Bericht über ihre Pläne bezüglich des Umfangs verschiedener Geldaggregate abzugeben.

Federal Banking Agency Audit Act 1978

[Bearbeiten | Quelltext bearbeiten]Die Fed unterlag bis zum Jahr 1978 nicht der externen Finanzkontrolle durch den amerikanischen Rechnungshof (United States Government Accountability Office, GAO). Bis dahin wurden nur die Aktivitäten der Fed im Rahmen der Finanzierung des Staates geprüft. Seit dem Jahr 1978 (Federal Banking Agency Audit Act) darf das GAO alles prüfen, bis auf folgende Ausnahmen:

- Transaktionen für und mit ausländischen Zentralbanken, Regierungen oder nicht-privaten internationalen Finanzorganisationen

- Verordnungen, Entscheidungen und Aktionen der Geldpolitik, einschließlich Zinsen, Mindestreserven und Offenmarktgeschäfte

- Transaktionen des Offenen-Markt-Ausschusses

- Diskussionen und Kommunikation der Zentralbankratsmitglieder und Mitarbeiter der Fed zu den Punkten 1 bis 3

Monetary Control Act 1980

[Bearbeiten | Quelltext bearbeiten]Mit dem Währungskontrollgesetz (Monetary Control Act), das im Juni 1981 in Kraft trat, wurde den Federal Reserve Banks unter anderem die Befugnis gegeben, nicht nur US-Staatsschuldtitel, sondern auch Staatsschuldtitel anderer Länder zu erwerben.

Organisation

[Bearbeiten | Quelltext bearbeiten]Aufbau des Federal Reserve System

[Bearbeiten | Quelltext bearbeiten]

Das Federal Reserve System setzt sich aus den folgenden fünf Bestandteilen zusammen:

- Board of Governors (Gouverneursrat)

- Sieben Mitglieder, werden vom Präsidenten nominiert und vom US-Senat ernannt, Amtszeit 14 Jahre.

- Federal Open Market Committee (Offenmarktausschuss)

- besteht aus den sieben Mitgliedern des Gouverneursrates und fünf der zwölf Präsidenten der regionalen Reserve-Banken.[17]

- Federal-Reserve-Banken (Distrikt-Notenbanken)

- Zwölf regionale Federal-Reserve-Banken mit 25 Zweigstellen. Von den jeweils neun Vorständen werden sechs von den Mitgliedsbanken gewählt. Drei weitere, darunter der Vorsitzende und sein Stellvertreter, werden vom Gouverneursrat eingesetzt.[18]

- diverse Beratungsräte

- sind dem Gouverneursrat unterstellt und geben diesem Empfehlungen.

- angehörende Geschäftsbanken (Member banks)

Das Federal Reserve System besteht aus zwölf Bankbezirken, in denen es jeweils eine Federal Reserve Bank gibt. Die regionalen Fed-Banken finanzieren sich nicht direkt durch Steuergelder, sondern hauptsächlich durch Zinserträge der von ihnen gehaltenen Staatsanleihen sowie aus Krediten an Geschäftsbanken. Jede dieser Banken finanziert sich aus dem Finanzkapital ihrer privaten Mitgliedsbanken. Hierbei handelt es sich jedoch nicht um am Markt gehandelte Anteile, vielmehr sind in den USA Banken ab einer bestimmten Größe gesetzlich verpflichtet Mitglied im Federal Reserve System zu sein. Die größte ist die Federal Reserve Bank of New York in New York City, die auch als einzige unter ihnen Auslandsgeschäfte betreibt.

Gremien des Federal Reserve System

[Bearbeiten | Quelltext bearbeiten]

Das Federal Open Market Committee (FOMC, deutsch: ‚Offenmarktausschuss‘) betreibt die Geld- und Währungspolitik der Vereinigten Staaten; er gilt als wichtigstes Gremium der Fed.[19]

Vorsitzende waren:

- Paul Volcker (von August 1979 bis August 1987)

- Alan Greenspan (vom 11. August 1987 bis 31. Januar 2006)

- Ben Bernanke (vom 1. Februar 2006 bis 31. Januar 2014)

- Janet Yellen (vom 1. Februar 2014 bis. 4. Februar 2018)

Seit dem 5. Februar 2018 ist Jerome Powell Vorsitzender des Offenmarktausschusses.

Vorstand der Fed ist der Board of Governors of the Federal Reserve System in Washington, D.C. Er besteht aus sieben vom Präsidenten der Vereinigten Staaten benannten und mit Zustimmung des Senats für 14 Jahre gewählten Mitgliedern. Die Mitglieder des Vorstands können im unmittelbaren Anschluss an ihre Amtszeit nicht wiedergewählt werden. Der Vorstand besteht (Stand 13. September 2023) aus:[20]

- Jerome Powell, Präsident (seit 2018)[21]

- Philip Jefferson, Vize-Präsident

- Michael S. Barr, Vize-Präsident

- Michelle Bowman

- Lisa D. Cook

- Adriana Kugler

- Christopher Waller

Aufgabe des Boards ist die Umsetzung der Entscheidungen, die vom Federal Open Market Committee (FOMC) beschlossen werden. Abgesehen von seinen wirtschaftspolitischen Kompetenzen ernennt der Rat auch je drei Direktoren für die zwölf Federal Reserve Banks. Die übrigen sechs Direktoren jeder Federal Reserve Bank werden von den Mitgliedsbanken ernannt.

Als wirtschaftspolitisch wichtigstes Gremium der Fed bestehen die Aufgaben des Federal Open Market Committee (FOMC) u. a. in der Durchführung von Offenmarktgeschäften.[22] Das FOMC entscheidet, ob der US-Leitzins (die Target Rate der Federal Funds Rate) geändert wird. Darüber hinaus kann das Gremium auch Eingriffe in den Devisenmarkt beschließen und so den Wechselkurs des US-Dollar zu anderen Währungen beeinflussen. Deshalb sind Sitzungen des FOMC und Aussagen seiner Mitglieder von den Finanzmärkten Objekt des öffentlichen Interesses.

Das FOMC besteht aus zwölf Mitgliedern: dem Präsidenten der Federal Reserve Bank of New York, den sieben Mitgliedern des Board of Governors und vier Mitgliedern, die im jährlichen Wechsel aus den zwölf Vorsitzenden der regionalen Federal Reserve Banks ausgewählt werden. Zu diesem Zweck sind elf der zwölf Banken nach geografischen Aspekten zu vier Gruppen zusammengefasst, die jeweils ein Mitglied des FOMC stellen. Innerhalb der Gruppen erfolgt eine Rotation zwischen den einzelnen Federal Reserve Banks. Aus historischen Gründen nimmt die Federal Reserve Bank of New York an diesem Rotationsverfahren nicht teil – sie hat ein ständiges Stimmrecht im FOMC. Außerdem nehmen die einzelnen Reserve-Bank-Präsidenten an den Sitzungen teil, sind aber nicht stimmberechtigt. Das Gremium tagt acht Mal pro Jahr.

Dem Board untersteht die Federal Reserve Police.

Staatliche Institution mit privaten Anteilseignern

[Bearbeiten | Quelltext bearbeiten]

und wirtschaftliche U.S. Rezessionsphasen (graue Balken)

Das Federal Reserve System ist eine staatliche Einrichtung, die allerdings private Anteilseigner hat. Es wurde durch ein Bundesgesetz gegründet, Änderungen an seiner Struktur und seinen Aufgaben sind daher nur durch den Gesetzgeber möglich. Zwar sind die zwölf regionalen Federal Reserve Banks als Aktiengesellschaften organisiert, deren Aktionäre die in ihren Bezirken tätigen privaten Banken sind. Jedoch haben die Aktionärsrechte im Fall der Federal Reserve Banks mit denen privater Banken wenig gemeinsam. Die privaten Banken sind kraft Gesetzes Aktionäre der Federal Reserve Banks und haben keine freie Entscheidung, ob bzw. wie viel sie investieren. Auch sind die Anteile an den Federal Reserve Banks, anders als bei Aktien üblich, nicht übertragbar.[23] Allerdings sind die Anteile der privaten Banken, welche Aktionäre der zwölf Federal Reserve Banks sind, je nach Rechtsform privatrechtlich frei übertragbar. Die Mitglieder der Gremien, die über die Geldpolitik der Fed entscheiden, werden nicht, wie das in einer privaten Aktiengesellschaft geschehen würde, durch die Aktionäre gewählt, sondern politisch ernannt (Nominierung durch den US-Präsidenten und Bestätigung durch den Senat).

Auch die Gewinnverteilung der Fed unterscheidet sich erheblich von der privater Aktiengesellschaften, so erhalten die privaten Banken, die Aktien an den Federal Reserve Banken halten, eine vorab gesetzlich fixierte Dividende. Übrig bleibender Gewinn fließt an den amerikanischen Bundeshaushalt. In Relation sind die Dividenden an die Aktionäre vernachlässigbar, so beliefen sich im Jahr 2011 die Dividendenzahlungen an die privaten Banken auf 1,6 Milliarden Dollar, die Gewinnausschüttung an den Bundeshaushalt auf 78,4 Milliarden Dollar.[24]

In Anbetracht dieser Unterschiede zu privaten Aktiengesellschaften bezeichnet sich das Federal Reserve System selbst als „independent entity within the government“ („unabhängige Einheit innerhalb der Regierung“).[23] Auch durch amerikanische Bundesgerichte wurde bereits entschieden, dass es sich bei den Federal Reserve Banken um Institutionen des Bundes (federal instrumentalities) handelt.[25]

Aufgaben und Verantwortlichkeiten

[Bearbeiten | Quelltext bearbeiten]Die Hauptaufgaben der Federal Reserve sind:

- Aufrechterhaltung eines funktionierenden Zahlungssystems

- Überwachung und Regulierung des Bankwesens

- Umsetzung der Geldpolitik durch Offenmarktgeschäfte, Anpassung des Diskontsatzes und Änderung der Mindestreserve

- Veröffentlichung des Konjunkturberichts Beige Book.

- Überwachung der Geldmenge, die täglich hergestellt und vernichtet wird (in Zusammenarbeit mit dem Münzamt United States Mint und dem Amt für Prägung und Druck (Bureau of Engraving and Printing))

Geldpolitische Ziele und Instrumente

[Bearbeiten | Quelltext bearbeiten]| Zinssatz | Höhe |

|---|---|

| Europäische Zentralbank (gültig ab: 18. Dezember 2024) | |

| Einlagesatz (deposit facility rate) | 3,00 % |

| Hauptrefinanzierungssatz (main refinancing operations rate) | 3,15 % |

| Spitzenrefinanzierungssatz (marginal lending facility rate) | 3,40 % |

| Schweizerische Nationalbank (gültig ab: 13. Dezember 2024) | |

| SNB Leitzins | 0,50 % |

| Federal Reserve System (gültig ab: 19. Dezember 2024) | |

| Federal-Funds-Rate-Zielband | 4,25 bis 4,50 % |

| Primary Credit Rate | 4,50 % |

| Bank of Japan (gültig ab: 1. August 2024) | |

| Overnight Call Rate | 0,25 % |

| Bank of England (gültig ab: 7. November 2024) | |

| Official Bank Rate | 4,75 % |

| Chinesische Volksbank (gültig ab: 21. Oktober 2024) | |

| Diskontsatz (one-year lending rate) | 3,10 % |

| Reserve Bank of India (gültig ab: 8. Februar 2023) | |

| Repo rate | 6,50 % |

Die Ziele der Geldmarktpolitik der Fed sind im Federal Reserve Act definiert:

- Hoher Beschäftigungsstand

- moderate langfristige Zinsen

- Preisniveaustabilität

Ihre geldpolitischen Instrumente sind:

- Diskontkredite

- Mindestreserve

- Offenmarktgeschäfte

- Zinsen auf vorgeschriebene Reservebestände und Überschussbestände

- Termingebundene Sicherheitsleistungen

- Fazilität

Ökonomische Kritik

[Bearbeiten | Quelltext bearbeiten]Das Federal Reserve System wird seit seiner Gründung 1913 von verschiedenen Seiten kritisiert. Der bis heute gültige Federal Reserve Act von 1913 wurde über die Parteigrenzen hinweg erst diskutiert, nachdem US-Präsident Woodrow Wilson erheblichen politischen Druck auf die Kongressabgeordneten ausgeübt hatte, um eine Zustimmung zu erreichen.[26] Die frühesten Auseinandersetzungen über zentrale Banken in den Vereinigten Staaten konzentrieren sich auf ihre Verfassungsmäßigkeit, den privaten Status der Banken und auf die Frage, in welchem Maße die Wirtschaft zentral gelenkt werden sollte. Einige der bekanntesten frühen Kritiker an einem Zentralbanksystem waren Thomas Jefferson, James Madison und Andrew Jackson. Die Kritik begründet sich vor allem darauf, dass es sich bei den Mitgliedsbanken und Eigentümern der Federal Reserve Banks um private Gesellschaften handelt. Kritiker wie beispielsweise der republikanische Kongressabgeordnete Ron Paul bemängeln bis heute, dass durch die Einsetzung der Fed als US-Notenbank der privatwirtschaftliche Einfluss dieser Mitgliedsbanken auf die Geld- und Zinspolitik der USA zu groß sei. Woodrow Wilson soll das Gesetz nach seiner Amtszeit wiederholt als Fehler bezeichnet haben.

Die Wirtschaftswissenschaftler Milton Friedman und Anna J. Schwartz kritisierten erstmals: Die Fed habe die Rezession von 1929 verschärft und so die Große Depression (Great Depression) ausgelöst. Nach dem Börsenkrach im Jahr 1929 habe die Fed nichts dagegen getan, dass sich die Geldmenge verringerte, und sich geweigert, Banken vor dem Zusammenbruch zu retten. Dieser Fehler habe dazu geführt, dass eine vergleichsweise milde Rezession in der Katastrophe endete. Friedman und Schwartz vermuten, die Depression sei „ein tragisches Zeugnis für die Bedeutung der monetären Kräfte“ gewesen.

Einige Ökonomen wie John B. Taylor behaupten, die Fed sei zumindest teilweise verantwortlich für die Finanzkrise ab 2007 in den USA: Die Fed habe die Zinsen nach der Rezession von 2001 zu lange zu niedrig gehalten.[27] Anhänger der heterodoxen Österreichischen Schule gehen von ihrer Überinvestitionstheorie aus und geben der Abweichung der Zinspolitik der Fed von „natürlichen Zinsen“ die Schuld an der Finanzkrise ab 2007.[28]

Im November 2009 brachte Senator Chris Dodd von der Demokratischen Partei, damals Vorsitzender des Bankenausschusses im Senat der Vereinigten Staaten, einen Gesetzentwurf ein, der die Kompetenzen der US-Notenbank einschränken und eine neue Aufsichtsbehörde für den Bankensektor schaffen sollte. Nach Dodds Ansicht habe die Fed bei der Bewältigung der aktuellen Finanzkrise „auf ganzer Linie versagt“. Risikoreiche Geschäfte der Banken, die zur Finanzkrise geführt hätten, seien von der Fed nicht unterbunden worden. Diese Aktivitäten führten zum Dodd-Frank Act.

Verschwörungstheorien und kodierter Antisemitismus

[Bearbeiten | Quelltext bearbeiten]Vor allem deutschsprachige Antisemiten wiesen seit 1913 oft auf die Beteiligung einzelner Juden wie Paul Warburg an der Fed-Gründung hin, um eine Lenkung der Fed wie auch der von ihr angeblich gelenkten Reichsbank durch das „Finanzjudentum“ zu behaupten oder anzudeuten, so zum Beispiel der Nationalsozialist Gottfried Feder (1926)[29] und antisemitische Flugblätter des NS-Regimes im Zweiten Weltkrieg.[30]

Die Hauptvertreter der deutschen Mahnwachen für den Frieden von 2014 stellten die Fed als angebliche Hauptursache vergangener und gegenwärtiger Kriege und Krisen dar. Der Mahnwachengründer Lars Mährholz sagte bei der Berliner Mahnwache am 7. April 2014, die Fed stehe hinter allen Weltkriegen und Konflikten der letzten 100 Jahre, und betonte, sie sei eine private Bank. Das wurde als antisemitischer Code und geschichtsrevisionistische Leugnung der deutschen Verantwortung für die Weltkriege kritisiert. Der Querfront-Propagandist Jürgen Elsässer sagte am 21. April 2014 auf der Berliner Mahnwache:

„Das Verbrechen hat Anschrift und Telefonnummer. Und man kann doch durchaus auch einige Namen nennen. Wer gehört denn zu dieser Finanzoligarchie? Die Herren Rockefeller, Rothschild, Soros, Chodorkowski, das englische und das saudische Königshaus. Und warum soll es Antisemitismus sein, wenn man darüber spricht, wie diese winzig kleine Schicht von Geldaristokraten die Federal Reserve benutzen, um die ganze Welt ins Chaos zu stürzen?“

Diese Hervorhebung bestimmter jüdischer Personen als angeblicher Lenker des globalen Finanzsystems gilt als Variante der Verschwörungstheorie vom Weltjudentum. Auch wenn Juden nicht genannt werden, gilt diese Kritikform an der Fed als struktureller Antisemitismus, weil sie einer kleinen Personengruppe ungeheure globale Lenkungsmacht und heimliche Kontrolle über historische Ereignisse zuschreibt. Derartige verkürzte Kapitalismuskritik war im Antisemitismus und Nationalsozialismus üblich. Antisemiten verstehen sie als Bestätigung ihres Weltbilds, da die angeblichen Drahtzieher sich leicht mit Juden verknüpfen, identifizieren oder austauschen lassen.[31] Indem Mahnwachenredner Juden als eigentliche Verursacher von NS-Herrschaft und Zweitem Weltkrieg hinstellen, deuten sie die deutsche Geschichte um und wehren Schuld und Verantwortung für die NS-Zeit ab. Das läuft laut der Politikwissenschaftlerin Laura Luise Hammel auf eine „Strategie zur Relativierung oder sogar Leugnung des Holocaust“ hinaus.[32]

In den Vereinigten Staaten behauptet G. Edward Griffin seit 1976, eine satanistische Verschwörung von Illuminaten, die älter sei als die Welt, plane eine Neue Weltordnung. Dazu hätten sie die Französische und die Russische Revolution angezettelt und auch die Federal Reserve Bank gegründet. Als Beleg zitiert Griffin ausführlich die Protokolle der Weisen von Zion, ein antisemitisches Pamphlet des frühen 20. Jahrhunderts, das vorgibt, eine jüdische Weltverschwörung zu beweisen.[33] Khalid Abdul Muhammad, ein prominenter Sprecher der Nation of Islam, einer Organisation muslimischer Afroamerikaner, behauptete in einer Rede 1993, die Federal Reserve befinde sich im Besitz von Juden.[34] Ausgehend von dem verschwörungstheoretischen Buch The Creature from Jekyll Island des amerikanischen Autors Griffin werden im Internet verschiedene Gerüchte verbreitet, wonach die Teilnehmer bei Gründung der Fed in einem „konspirativ vorbereiteten Handstreich das amerikanische Parlament“ überlistet hätten.[35]

Literatur

[Bearbeiten | Quelltext bearbeiten]- Robert Latham Owen: The Federal Reserve Act. Century Co., New York 1919.

- Jerry Voorhis: Out Of Debt, Out Of Danger. Public Action Committee, 1943, erneuerte Auflage 1991.

- Gertrude Coogan: Money Creators. Bound Money Press, Chicago 1935.

- J. Lawrence Broz: The International Origins of the Federal Reserve System, Cornell University Press, 1997, ISBN 0-8014-3332-0, ISBN 978-0-8014-3332-0.

- Carl H. Moore: The Federal Reserve System A History of the First 75 Years, ISBN 0-89950-503-1.

- The Federal Reserve System: Purposes and Functions.

- Gabler Bank Lexikon, 10. Auflage.

- Edward Flaherty: A Brief History of Central Banking in the United States, University of Groningen, Netherlands.

- Roger Lowenstein: America's Bank: The Epic Struggle to Create the Federal Reserve. Penguin Press, New York City 2015, ISBN 978-1-101-61412-9

Siehe auch

[Bearbeiten | Quelltext bearbeiten]- Interdistrict Settlement Account, Verrechnungskonto des Federal Reserve Systems

- Mindestreserve-System, Reserve zur Auszahlung von Bankguthaben

Weblinks

[Bearbeiten | Quelltext bearbeiten]- Board of Governors of the Federal Reserve System: Offizielle Website der Fed (englisch)

- Board of Governors of the Federal Reserve System: Offizieller Youtube-Kanal der Fed (englisch)

- Karlheinz Ruckriegel und Franz Seitz: Eurosystem versus Federal Reserve System – ein kritischer Vergleich.... Abgerufen am 23. Juni 2021. (PDF, 96 KB)

- IDEAS (Federal Reserve Bank of St. Louis), David C. Wheelock: Wechselwirkungen im föderalen System der Fed, Originaltitel: National monetary policy by regional design: the evolving role of the Federal Reserve banks in Federal Reserve System policy. Abgerufen am 23. Juni 2021. (englisch)

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Das Federal Reserve System. Entstehungsgeschichte, Grundlagen, Aufbau, Ausarbeitung des Wissenschaftlichen Dienstes des Deutschen Bundestages (2008), S. 3, 4, 5. (PDF, 56 KB)

- ↑ Politik und Sachverstand im Kreditwährungswesen. Die Verfassungsstaatlichen Gewalten und die Funktion von Zentralbanken. Von Hans-Joachim Arndt, mit Genehmigung von Duncker & Humblot (1963), S. 128, abgerufen am 25. Mai 2021

- ↑ Gale Encyclopedia of U.S. Economic History. Detroit: Gale, 2000.

- ↑ Grossman, Richard S.: U.S. Banking History, Civil War to WWII. ( vom 1. September 2012 auf WebCite) Economic History Services. 2010.

- ↑ Edward Flaherty: A Brief History of Central Banking in the United States. University of Groningen, Niederlande.

- ↑ Richard W. Fischer, Präsident und Vorstandsvorsitzender der Federal Reserve Bank of Dallas A U.S. Economic Update and Perspective on Monetary Policy. Rede vor dem Australian Business Economists am 4. November 2013

- ↑ a b Federal Reserve Bank of St. Louis: Chapter Two – Banking Reform 1907–1913 Offizielle Geschichte der FED der Federal Reserve Bank of St. Louis

- ↑ Gary Richardson, Jessie Romero: The Meeting at Jekyll Island. Federal Reserve Bank of Richmond / Offizielle Darstellung der Federal Reserve History

- ↑ „[…] established a new central bank designed to add both flexibility and strength to the nation’s financial system“, Federal Reserve Act of 1913

- ↑ Johnson, Roger T.: historical beginnings…: the federal reserve. (PDF; 12,9 MB) Federal Reserve Bank von Boston, Februar 2011, S. 29–32, archiviert vom am 25. Dezember 2010; abgerufen am 18. Oktober 2012.

- ↑ The Federal Reserve Act of 1913 – A Legislative History. Llsdc.org, abgerufen am 18. Oktober 2011.

- ↑ FAQ der Federal Reserve System ( vom 17. Februar 2010 im Internet Archive)

- ↑ http://www.law.cornell.edu/uscode/12/usc_sec_12_00000290----000-.html United States Code 12/290 (englisch)

- ↑ Roger Lowenstein: The U.S. Federal Bank Reserve's Jewish Origins. Haaretz, 30. November 2015

- ↑ Biografie von Paul M. Warburg. Offizielle Paul M.Warburg-Biografie der Federal Reserve History

- ↑ [Carl H. Moore: The Federal Reserve System A History of the First 75 Years S. 87]

- ↑ 100 Jahre Federal Reserve System. Bundeszentrale für politische Bildung vom 13. November 2014, abgerufen am 2. August 2021.

- ↑ Making Sense of the Federal Reserve: Reserve Bank Board of Directors. Federal Reserve Bank of St. Louis, abgerufen am 2. August 2021.

- ↑ The Federal Reserve Board: Selection and Function (PDF; 2,2 MB)

- ↑ Zusammensetzung Board of Governors. Abgerufen am 5. September 2013.

- ↑ https://www.federalreserve.gov/newsevents/pressreleases/other20180205a.htm

- ↑ The FOMC: Selection and Function (PDF; 2,2 MB)

- ↑ a b http://www.federalreserve.gov/faqs/about_14986.htm

- ↑ http://www.federalreserve.gov/newsevents/press/other/20110110a.htm

- ↑ Federal Reserve Bank of St Louis v Metrocentre Improvement District #1, City of Little Rock, Arkansas. U.S. Court of Appeals, 8th Circuit. 11. August 1981. 657 F2d 183

- ↑ Johnson, Roger (Dezember 1999) „Historical Beginnings … Die Federal Reserve“, Federal Reserve Bank von Boston. Seite 53, abgerufen am 7. Sept. 2011 ( vom 25. Dezember 2010 im Internet Archive) (PDF; 12 MB)

- ↑ WSJ.com:The Fed and the Crisis: A Reply to Ben Bernanke

- ↑ O’Driscoll, Gerald P. Jr. (April 20, 2010). „An Economy of Liars“. The Wall Street Journal. Abgerufen am 23. Juni 2010.

- ↑ Hannah Ahlheim: „Deutsche, kauft nicht bei Juden!“ Antisemitismus und politischer Boykott in Deutschland 1924 bis 1935. Wallstein, 2011, ISBN 3-8353-0883-1, S. 81, Fn. 109

- ↑ Klaus Kirchner (Hrsg.): Flugblattpropaganda im 2. Weltkrieg Band 19: Antisemitische Flugblätter aus Deutschland 1939–1945. 2. Auflage, D+C, Erlangen 2008, ISBN 3-921295-37-8, S. 47.

- ↑ Erik Peter: Neurechte „Friedensbewegung“: Im Kampf gegen die Medien-Mafia. In: taz, 18. April 2014; Lucius Teidelbaum: Die neuen Montagsmahnwachen: Eine Querfront für den Frieden? In: HaGalil, 2. Juli 2014.

- ↑ Laura Luise Hammel: Verschwörungsglaube, Populismus und Protest. In: Politikum, Heft 3 (2017), S. 35.

- ↑ Michael Barkun: A Culture of Conspiracy. Apocalyptic Visions in Contemporary America. University of California Press, Berkeley 2013, S. 54 f.

- ↑ Leonard P. Zakim: Confronting Antisemitism. A Practical Guide. KTAV Publishing House, Hoboken 2000, S. 20.

- ↑ Das Federal Reserve System. Entstehungsgeschichte, Grundlagen, Aufbau, Ausarbeitung des Wissenschaftlichen Dienstes des Deutschen Bundestages (2008), S. 6. (PDF, 56 KB)