Vereinfachtes Ertragswertverfahren

Das vereinfachte Ertragswertverfahren ist das nach § 199 des Bewertungsgesetzes für steuerliche Zwecke vorgesehene Verfahren zur Bewertung von Einzelunternehmen, Personengesellschaften, nicht notierten Anteilen von Kapitalgesellschaften und Betriebsvermögen der freien Berufe und ist ein wesentlicher Teil der Bewertung von Betriebsvermögen für Zwecke der Erbschaftsteuer. Das Bewertungsverfahren kapitalisiert den durchschnittlichen vergangenheitsbezogenen Jahresertrag mit einem typisierten Kapitalisierungsfaktor.

Es ist nicht zu verwechseln mit dem vereinfachten Ertragswertverfahren nach §§ 17 ff. ImmoWertV bei Immobilien.

Hintergrund

[Bearbeiten | Quelltext bearbeiten]Der Gesetzgeber musste zum 1. Januar 2009 sowohl das Bewertungsgesetz als auch das Erbschaftsteuer- und Schenkungssteuergesetz ändern[1]. Nach der bis dahin geltenden Rechtslage wurden Beteiligungen an Personengesellschaften mit den Steuerbilanzwerten und Anteile an Kapitalgesellschaften (soweit nicht an der Börse notiert) mit dem sogenannten Stuttgarter Verfahren bewertet.

Dieses Bewertungsverfahren führte jedoch zu einer Ungleichbehandlung bei der Bewertung von Vermögen und wurde deshalb vom Bundesverfassungsgericht mit Urteil vom 7. November 2006 gerügt. Das Gericht forderte eine Bewertung zu Verkehrswerten (steuerlich gemeinen Werten). Dem ist der Gesetzgeber mit Wirkung von 2009 nachgekommen.

Anwendung

[Bearbeiten | Quelltext bearbeiten]Bewertungsmaßstab bei Betriebsvermögen ist gemäß § 11 Abs. 2 BewG der gemeine Wert (Verkehrswert). Dieser wird vorrangig aus Verkäufen zwischen fremden Dritten innerhalb eines Jahres abgeleitet. Sind solche nicht getätigt worden, besteht ein Wahlrecht: Der Wert kann mittels Ertragswertgutachten (i. d. R. nach dem Wirtschaftsprüferstandard IdW S1), durch branchenübliche Bewertungsmethoden oder mit Hilfe des vereinfachten Ertragswertverfahrens bestimmt werden. Allerdings ist die Anwendung des vereinfachten Ertragswertverfahrens nur zulässig, „wenn dieses nicht zu offensichtlich unzutreffenden Ergebnissen führt“ (§ 199 Abs. 1 und 2 BewG), z. B. bei einem Branchenwechsel. In diesem Fall erfolgt die Bewertung nach Wertgutachten oder mit dem steuerlichen Substanzwert.

Methode

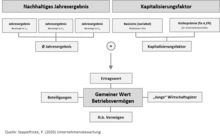

[Bearbeiten | Quelltext bearbeiten]Methodisch ähnelt das Verfahren dem Ertragswertverfahren der Unternehmensbewertung. Das Prädikat „vereinfacht“ hat das Verfahren verdient, da sowohl bei der Ermittlung der nachhaltigen Erträge als auch bei der Ermittlung der Kapitalkosten mit vereinfachenden Annahmen gearbeitet werden darf. Die Bewertung vollzieht sich in drei Schritten:

- Ermittlung des nachhaltigen Ertrags: Zur Abschätzung der zukünftigen Erträge wird ein Durchschnitt von bereinigten Jahresergebnissen der letzten drei Geschäftsjahre gebildet. Der Durchschnitt der Jahresergebnisse der Vergangenheit soll das zukünftige Ertragsniveau repräsentieren. Die ausgewiesenen Jahresergebnisse müssen ggf. um einmalige Ertragskomponenten bereinigt werden.

- Ermittlung des Kapitalisierungszinses: Der Kapitalisierungszins ergab sich bis 2015 aus einem (variablen) Basiszins zuzüglich einer (fixen) Risikoprämie von 4,5 %. Der Kehrwert des Kapitalisierungszinses ist der Kapitalisierungsfaktor. Für Bewertungsstichtage nach dem 31. Dezember 2015 wurde der Kapitalisierungsfaktor auf 13,75 fixiert (§ 203 BewG).

- Hinzurechnung anderer Komponenten: Durch Multiplikation von nachhaltigem Ertrag und Kapitalisierungsfaktor erhält man den operativen Ertragswert. Zur Ermittlung des gemeinen Wertes müssen dann noch andere, nicht-betriebliche Vermögenswerte addiert werden.

Ermittlung des nachhaltigen Ertrags

[Bearbeiten | Quelltext bearbeiten]Zur Berechnung der zukünftigen nachhaltigen Ertragskraft werden die Jahresergebnisse der Vergangenheit herangezogen. Dabei bildet man regelmäßig einen Durchschnitt aus den bereinigten Ergebnissen der letzten drei abgelaufenen Wirtschaftsjahre. Das Ergebnis des laufenden Jahres kann aufgegriffen werden, wenn dieses für die Ermittlung der Zukunftswerte von Bedeutung ist.

Ausgangswerte sind die Gewinne gemäß § 4 Abs. 1 und 3 EStG. Da im Kern ein nachhaltig erzielbares Jahresergebnis bewertet werden soll, müssen die Ausgangswerte um Komponenten bereinigt werden, die außergewöhnlich oder einmalig sind. Die folgende Tabelle zeigt auf, welche Hinzurechnungen bzw. Kürzungen vorgenommen werden sollten.

| Hinzurechnungen

(§ 202 Abs. 1 Nr. 1 BewG) |

Kürzungen

(§ 202 Abs. 1 Nr. 2 BewG) |

|---|---|

| Investitionsabzugsbeträge, Sonderabschreibungen, erhöhte Absetzungen, Bewertungsabschläge sowie Teilwertabschreibungen | Gewinnerhöhende Auflösungsbeträge steuerfreier Rücklagen sowie Teilwertzuschreibungen |

| Absetzungen auf den Geschäfts- oder Firmenwert oder firmenwertähnliche Wirtschaftsgüter | Einmalige Veräußerungsgewinne sowie außerordentliche Erträge |

| Einmalige Veräußerungsverluste sowie außerordentliche Aufwendungen | Im Gewinn enthaltene Investitionszulagen, soweit in Zukunft nicht mit weiteren Investitionen in gleichem Umfang zu rechnen ist |

| Im Gewinn nicht enthaltene Investitionszulagen, soweit in Zukunft mit weiteren zulagenbegünstigten Investitionen in gleichem Umfang zu rechnen ist | Ein angemessener Unternehmerlohn, soweit in der bisherigen Ergebnisrechnung kein solcher berücksichtigt wurde |

| Ertragsteueraufwand (Körperschaftsteuer, Zuschlagsteuern und Gewerbesteuer) | Erträge aus der Erstattung von Ertragssteuern (Körperschaftsteuer, Zuschlagsteuern und Gewerbesteuer) |

| Aufwendungen, die im Zusammenhang stehen mit nicht betriebsnotwendigem Vermögen oder innerhalb der letzten zwei Jahre eingelegtem Vermögen | Erträge, die im Zusammenhang stehen mit nicht betriebsnotwendigem Vermögen, innerhalb der letzten zwei Jahre eingelegtem Vermögen |

| Übernommene Verluste aus Beteiligungen, die zum betriebsnotwendigen Vermögen gehören | Erträge aus Beteiligungen, die zum betriebsnotwendigen Vermögen gehören |

Bei der Formulierung des Bewertungsgesetzes war es ein Bestreben des Gesetzgebers, eine rechtsformneutrale Bewertung sicherzustellen. Die bereinigten Ergebnisse vor Steuern sollen deshalb einheitlich mit einem fiktiven Steueraufwand in Höhe von 30 % auf das Jahresergebnis vor Ertragsteueraufwand belastet werden.

Ermittlung des Kapitalisierungszinses

[Bearbeiten | Quelltext bearbeiten]| Entwicklung des Basiszinssatzes | |

|---|---|

| Januar 2016[2] | 1,10 % |

| Januar 2015[3] | 0,99 % |

| Januar 2014[4] | 2,59 % |

| Januar 2013[5] | 2,04 % |

| Januar 2012 | 2,44 % |

| Januar 2011 | 3,43 % |

| Januar 2010 | 3,98 % |

| Januar 2009 | 3,61 % |

| Januar 2008 | 4,58 % |

| Januar 2007 | 4,02 % |

Der Kapitalisierungsfaktor wird gemäß § 203 BewG für Bewertungsstichtage nach dem 31. Dezember 2015 auf 13,75 festgelegt. Das entspricht einem Kapizalisierungszins in Höhe von ca. 7,27 %. Die Neuregelung ist am 9. November 2016 rückwirkend in Kraft getreten und führt zu niedrigeren Bewertungen. Der niedrigere Unternehmenswert kann jedoch im Einzelfall nachteilig wegen einer damit einhergehenden schlechteren Verwaltungsvermögensquote und dem Wegfall von Verschonungsabschlägen sein. Nach Literaturmeinung handelt es sich in diesen Fällen zumindest bis zum 30. Juni 2016 (Frist zu Neuregelung durch das Verfassungsgericht) um eine unzulässige Rückwirkung.

Basiszinssatz für die Kapitalisierung war bis zum 31. Dezember 2015 ein einmal jährlich jeweils zum ersten Börsentag des Jahres durch die Bundesbank festgesetzter Zinssatz, der vom Bundesfinanzministerium im Bundessteuerblatt veröffentlicht wurde.

Dem Basiszinssatz wurde ein pauschalierter Zuschlag von 4,5 Prozentpunkten hinzugerechnet, sodass sich beispielsweise für 2013 bei einem Basiszins von 2,04 % ein Kapitalisierungszinssatz von 6,54 % ergibt, der als reziproker Wert zu einem Kapitalisierungsfaktor von 15,29 führt.[6]

| Durchschnittsertrag nach § 202 BewG: | 7.500,-- € |

| Basiszinssatz nach § 203 Abs. 2 BewG: | 2,04 % |

| => Kapitalisierungszinssatz = 2,04 % + 4,5 % | 6,54 % |

| => Kapitalisierungsfaktor = 100 %/6,54 % | 15,2905 |

| => vereinfachter Ertragswert = 7.500 € × 15,2905 | 114.678,90 € |

Hinzurechnung anderer Komponenten

[Bearbeiten | Quelltext bearbeiten]Das nicht-betriebsnotwendige Vermögen umfasst alle Vermögensbestandteile, die jederzeit veräußert werden können, ohne die operative Geschäftstätigkeit zu beeinträchtigen. Hierzu zählen z. B. kurzfristige und langfristige Finanzanlagen, betrieblich nicht genutzter Grundbesitz, Kunstgegenstände oder überschüssige Liquidität.

Beteiligungen sollten dann berücksichtigt werden, wenn sich die Gewinne der Beteiligungen nicht angemessen in den Jahresergebnissen des zu bewertenden Unternehmens widerspiegeln. Dies ist insbesondere dann der Fall, wenn die Beteiligungsunternehmen in einen nicht unerheblichen Maße Gewinne thesaurieren.

Es sind ebenfalls Wirtschaftsgüter anzusetzen, die nach Auffassung des Gesetzgebers noch keinen Beitrag zum Jahresergebnis geliefert haben. Diese werden als „junge Wirtschaftsgüter“ bezeichnet und müssen zur Ermittlung des gemeinen Wertes hinzuaddiert werden. Als junge Wirtschaftsgüter werden alle Wirtschaftsgüter bezeichnet, die innerhalb von zwei Jahren vor dem Bewertungsstichtag dem Vermögen des Unternehmens zugeführt wurden.

Wertuntergrenze

[Bearbeiten | Quelltext bearbeiten]Für steuerliche Zwecke muss immer auch der steuerliche Substanzwert ermittelt werden (§ 95 bis 97 BewG i. V. m. § 11 Abs. 2 BewG). Dieser Substanzwert ist eine Wertuntergrenze.

Führt das vereinfachte Ertragswertverfahren zu einem unangemessen hohen Wert, so kann der Steuerpflichtige versuchen, durch ein individuelles auf dem Ertragswertverfahren unter Berücksichtigung erwarteter zukünftiger Erträge basierendes Bewertungsgutachten (i. d. R. nach dem Wirtschaftsprüferstandard IdW S1) einen niedrigeren Wert zu erklären.

Würdigung

[Bearbeiten | Quelltext bearbeiten]Das vereinfachte Ertragswertverfahren hat den Vorteil, dass es auf Vergangenheitsdaten beruht und daher einfach anzuwenden ist. Das Verfahren eignet sich deshalb gut für die massenhafte Anwendung in der Finanzverwaltung. Der Unternehmerlohn ist der einzige Wert, der sich nicht aus der Rechnungslegung ergibt, sondern individuell ermittelt werden muss. Halaczinsky bezeichnet den Unternehmerlohn als Hauptproblem, weil die Finanzverwaltung in ihren ErbSt-Richtlinien[7] den Unternehmen keine wesentlichen Hinweise zur richtigen Ermittlung eines angemessenen kalkulatorischen Unternehmerlohnes gibt.

Die Ertragsperspektiven eines Unternehmens werden jedoch nur unzureichend gewürdigt. Es ist sehr fragwürdig, ob die in der Vergangenheit erwirtschafteten Ergebnisse eine gute Prognose für die Zukunft darstellen. In Situationen eines Ergebniseinbruchs, wie z. B. während einer Finanz- und Wirtschaftskrise, kann es daher sein, dass die verwendeten Ergebnisse von drei vorangegangenen »Boomjahren« eine zu hohe Ergebnisentwicklung in Zukunft suggerieren. Im Gegensatz dazu dürfte der Steuerpflichtige bei Unternehmen mit starken Wachstumserwartungen mit dem vereinfachten Ertragswertverfahren besser fahren, da das zukünftige hohe Ertragspotential nicht erfasst wird.

Der Kapitalisierungszins bzw. der Kapitalisierungsfaktor sind häufig nicht marktkonform. Der Kapitalisierungsfaktor beträgt aktuell 13,75. Die Unternehmen werden folglich mit dem 13,75-fachen ihres "erwarteten" Jahresgewinns bewertet. Derartige Bewertungsrelationen können an den Finanzmärkten nicht beobachtet werden. Die durchschnittlichen Kurs-Gewinn-Verhältnisse (KGV) deutscher Unternehmen liegen aufgrund der historisch niedrigen Zinsen häufig darüber.

Vereinzelt werden in der Literatur deshalb verfassungsrechtliche Bedenken gegen die neuen Regelungen geäußert. Die insbesondere für die freien Berufe festgestellten tendenziellen Überbewertungen erfordern zusätzlichen Aufwand für individuelle Gutachten.

Literatur

[Bearbeiten | Quelltext bearbeiten]- Creutzmann, Unternehmensbewertung im Steuerrecht – Neuregelung des Bewertungsrechts ab 1. Januar 2009, DB 2008, S. 2784 ff. m.w.H.

- Daragan/Halaczinsky/Riedel (Hrsg.), Praxiskommentar ErbStG und BewG, 2010

- Halaczinsky, Die Erbschaftsteuer- und Schenkungssteuererklärung, 2. Auflage, Bonn 2010

- Knief, Der kalkulatorische Unternehmerlohn für Einzelunternehmer und Personengesellschafter, Eine betriebswirtschaftliche Herausforderung durch den BGH und die Reform des BewG und des ErbStG, DB 2010, S. 289 ff.

- Knief/Weipert, Erste praktische Erfahrungen mit dem vereinfachten Ertragswertverfahren gem. §§ 199 ff. BewG, in StBg 2010, S. 1 ff.

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Erbschaftsteuerreformgesetz - ErbStRG

- ↑ BMF-Schreiben vom 4. Januar 2016. Abgerufen am 12. Februar 2017.

- ↑ Archivierte Kopie ( des vom 20. Januar 2015 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Archivierte Kopie ( des vom 4. Januar 2014 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Archivierte Kopie ( des vom 15. Dezember 2011 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ § 203

- ↑ vgl. Ländererlasse vom 25. Juni 2009, BStBl.I, S. 698