Gesetzliche Krankenversicherung

Die gesetzliche Krankenversicherung (GKV) ist eine Form der Krankenversicherung in Deutschland. Sie ist ein wesentlicher Bestandteil des deutschen Gesundheitssystems. Zusammen mit der Renten-, Arbeitslosen-, Unfall- und Pflegeversicherung bildet sie das deutsche Sozialversicherungssystem. Die GKV ist grundsätzlich eine verpflichtende Versicherung für alle Personen in Deutschland, die als nicht versicherungsfrei eingestuft werden und die keinen anderweitigen Anspruch auf Absicherung im Krankheitsfall haben.[1] Die Mitgliedschaft kann unter bestimmten Voraussetzungen auch freiwillig erworben werden.

Geschichte

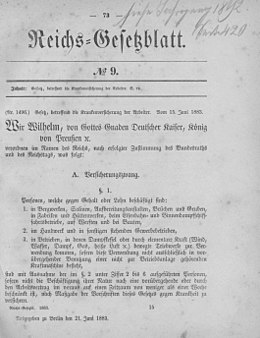

[Bearbeiten | Quelltext bearbeiten]Die gesetzliche Krankenversicherung wurde in Deutschland durch das Gesetz, betreffend die Krankenversicherung der Arbeiter vom 15. Juni 1883, als erste Leistung aus dem Bereich der Sozialversicherungen von Otto von Bismarck als Teil des deutschen sozialversicherungsrechtlichen Solidarsystems eingeführt, um die Arbeiterschaft für den Staat zu gewinnen. Es trat zum 1. Dezember 1883 in Kraft.[2][3] Zu diesem Zeitpunkt gab es bereits durch das Gesetz vom 29. April 1869 die gemeindliche Krankenpflegeversicherung in Bayern. Dabei handelte es sich um die ersten Gesetze überhaupt, die die soziale Sicherung der unteren Einkommensschichten bei Krankheit regelten. Der Personenkreis war begrenzt auf abhängig Beschäftigte mit einem Jahreseinkommen von höchstens 2000 Reichsmark in den Gewerbezweigen Bergbau, Industrie, Eisenbahn, Binnendampfschifffahrt, Handwerk und Gewerbe und gewährte im Krankheitsfall für höchstens dreizehn Wochen Arzt- und Arzneikosten sowie ein Krankengeld in Höhe der Hälfte des damals üblichen Tagelöhnerlohns, Wochenhilfeunterstützung und Sterbegeld. Die Finanzierung erfolgte zu zwei Dritteln durch die Arbeiter und zu einem Drittel durch die Arbeitgeber.[4] Bereits 1773 gründete sich im schlesischen Breslau (damals Preußen) die erste deutsche Krankenkasse.[5] Zunächst bestand die Versicherungspflicht bei der Krankenkasse nur für Bevölkerungsgruppen mit meist geringem Einkommen. 1911 erging das Versicherungsgesetz für Angestellte. Damit wurde die Mitgliederbasis ausgeweitet.

Die automatische Zuweisung in eine Krankenkasse nach dem Arbeitgeber bzw. die Wahlmöglichkeit abhängig vom ausgeübten Beruf existiert in Deutschland seit 1996 nicht mehr. Seitdem besteht eine weitgehende Wahlfreiheit in der gesetzlichen Krankenversicherung.

Österreich verabschiedete nach deutschem Vorbild am 30. März 1888 ebenfalls ein Krankenversicherungsgesetz, dem Ungarn am 9. April 1891 folgte.

Aufgaben

[Bearbeiten | Quelltext bearbeiten]Aufgabe der gesetzlichen Krankenversicherung ist es, die Gesundheit der Versicherten zu erhalten, wiederherzustellen oder ihren Gesundheitszustand zu bessern (§ 1 SGB V). Dazu gehört auch, Krankheitsbeschwerden zu lindern (§ 27 SGB V). Die Versorgung der Versicherten muss ausreichend und zweckmäßig sein und darf das Maß des Notwendigen nicht überschreiten (§ 70 SGB V).

Alle Versicherten haben grundsätzlich den gleichen Leistungsanspruch, dessen Umfang im Fünften Buch Sozialgesetzbuch (SGB V) festgelegt und der durch § 12 Abs. 1 SGB V begrenzt ist. Danach müssen die Leistungen ausreichend, zweckmäßig und wirtschaftlich sein und dürfen das Maß des Notwendigen nicht überschreiten. Vor diesem Hintergrund kann eine Krankenkasse auch Mehrleistungen im Wege einer jeweiligen Satzungsregelung erbringen, soweit sie auf einer gesetzlichen Ermächtigung beruhen.[6] Dazu gehören z. B. (ergänzende) Leistungen bezüglich Verhütung von Krankheiten (Prävention), häusliche Krankenpflege, Haushaltshilfe oder Rehabilitation.

Entsprechend dem Solidaritätsprinzip richtet sich die Beitragsbemessung in der gesetzlichen Krankenversicherung – anders als in der privaten Krankenversicherung – nicht nach dem persönlichen Krankheitsrisiko, wie zum Beispiel Alter, Geschlecht, Gesundheitsstatus, sondern nach einem von den beitragspflichtigen Einnahmen abhängigen festen Beitragssatz. Ziel der gesetzlichen Krankenversicherung ist die weitgehende Abdeckung eines allgemeinen Lebensrisikos des Versicherten gegen für ihn nicht tragbare Krankheitskosten, die ihn finanziell überfordern würden.

Pflichtversicherte sind kraft Gesetzes versichert. Sie können deshalb grundsätzlich bereits dann Leistungen beanspruchen, wenn sie den Tatbestand der Versicherungspflicht, zum Beispiel die Aufnahme einer versicherungspflichtigen Beschäftigung, erfüllen. Der Leistungsanspruch ist nicht davon abhängig, dass der Arbeitgeber auch tatsächlich Beiträge abgeführt hat.

Leistungen

[Bearbeiten | Quelltext bearbeiten]Die Leistungen der gesetzlichen Krankenversicherung in Deutschland sind im Fünften Buch Sozialgesetzbuch festgeschrieben und werden von den Krankenkassen nach dem Sachleistungsprinzip erbracht. Sie lassen sich unterteilen in:

- Leistungen zur Verhütung von Krankheiten und von deren Verschlimmerung, zur Empfängnisverhütung, bei Sterilisation und bei Schwangerschaftsabbruch sowie bei Schwangerschaft und Mutterschaft

- Prävention und Selbsthilfe

- Gruppenprophylaxe bei Kindern zur Verhütung von Zahnerkrankungen

- Individualprophylaxe bei Kindern zur Verhütung von Zahnerkrankungen

- Medizinische Vorsorgeleistungen

- Medizinische Vorsorge für Mütter und Väter

- Empfängnisverhütung (Beratung; Versorgung nur bis zum vollendeten 20. Lebensjahr)

- Schwangerschaftsabbruch und Sterilisation

- Leistungen bei Schwangerschaft und Mutterschaft

- Leistungen zur Früherkennung von Krankheiten

- Gesundheitsuntersuchungen

- Kinderuntersuchungen

- Leistungen bei Krankheit

- Krankenbehandlung

- Ärztliche Behandlung einschließlich Psychotherapie

- Zahnärztliche Behandlung

- Kieferorthopädische Behandlung

- Festzuschüsse für Zahnersatz

- Versorgung mit Arzneimitteln, Verbandmitteln, Heil- und Hilfsmitteln

- Häusliche Krankenpflege

- Haushaltshilfe

- Krankenhausbehandlung

- Leistungen zur medizinischen Rehabilitation

- Medizinische Rehabilitation für Mütter und Väter

- Ergänzende Leistungen zur Rehabilitation

- Künstliche Befruchtung

- Soziotherapie

- stationäre und ambulante Hospizleistungen

- Belastungserprobung und Arbeitstherapie

- Nichtärztliche sozialpädiatrische Leistungen

- Krankengeld

- Krankenbehandlung

- Fahrkosten, z. B. für Krankentransporte

- Leistungen zur medizinischen Rehabilitation, soweit diese dazu dienen, eine Behinderung oder Pflegebedürftigkeit abzuwenden, zu beseitigen oder zu mindern.

- Leistungen bei Schwangerschaft und Mutterschaft

- Ärztliche Betreuung und Hebammenhilfe

- Versorgung mit Arznei-, Verband-, Heil- und Hilfsmitteln

- Entbindung

- Häusliche Pflege

- Haushaltshilfe

- Mutterschaftsgeld

Der Umfang der Leistungen bestimmt sich dabei einerseits nach den Prinzipien, die in der gesetzlichen Krankenversicherung für die Leistungserbringung gelten (§ 2 Abs. 1 und § 12 SGB V), andererseits nach Maßgabe der Richtlinien, die der Gemeinsame Bundesausschuss nach § 92 SGB V beschließt. Dabei werden grundsätzlich zugelassene Leistungserbringer tätig (Vertragsärzte, Zahnärzte, Psychotherapeuten). Geldleistungen werden von der Krankenkasse unmittelbar an den Versicherten ausgezahlt.

Zusätzlich zu den genannten und für alle Krankenkassen gesetzlich festgeschriebenen Leistungen werden von vielen Krankenkassen auch Mehrleistungen, die in der Satzung der jeweiligen Krankenkasse festgelegt sind, angeboten. Teilweise bieten Krankenkassen auch Wahltarife an, für die der Versicherte einen gesonderten Beitrag zahlen muss.

Krankenkassen

[Bearbeiten | Quelltext bearbeiten]Von den Krankenkassen (auch gesetzliche Krankenkassen genannt) werden die Aufgaben der gesetzlichen Krankenversicherung nach Maßgabe des SGB V wahrgenommen.

Eine Krankenkasse als Körperschaft des öffentlichen Rechts mit Selbstverwaltung regelt ihren Haushalt eigenverantwortlich. Sie muss dabei gesetzgeberische Leistungsvorgaben erfüllen (Pflichtleistungen) und darf in einigen Fällen darüber hinausgehen (Satzungsleistungen). Ihre Betriebsmittel sollen nach § 260 Abs. 2 SGB V das Einfache einer Monatsausgabe nicht übersteigen. Durch die Anpassung von Zusatzbeiträgen ist dies entsprechend zu regulieren.[7]

Kassenarten

[Bearbeiten | Quelltext bearbeiten]Man unterscheidet zwischen folgenden Kassenarten:

- Ersatzkassen (EK), entstanden aus Selbsthilfevereinigungen, organisiert im Dachverband Verband der Ersatzkassen (vdek).

- Allgemeine Ortskrankenkassen (AOK) bestehen für abgegrenzte Regionen, die sich auf verschiedene Bundesländer erstrecken können.

- Betriebskrankenkassen (BKK) können von Arbeitgebern mit mindestens 1000 Versicherungspflichtigen gegründet werden. Sie können sich auch für Betriebsfremde öffnen.

- Innungskrankenkassen (IKK) können von Handwerksinnungen mit mindestens 1000 Versicherungspflichtigen gegründet werden. Auch sie können sich öffnen.

- Landwirtschaftliche Krankenkasse (LKK) für Landwirte und ihre Familien sowie Bezieher einer Rente aus der Alterssicherung der Landwirte.

- Knappschaft (seit 2008 Knappschaft Bahn See KBS) ursprünglich nur für Arbeitnehmer des Bergbaus, seit dem 1. April 2007 allgemein geöffnet.

Die Unterscheidung zwischen primären Trägern (sog. Primärkassen) und Ersatzkassen hat heute aus Sicht der Versicherten keine Bedeutung mehr, denn für Versicherte gibt es nach § 175 SGB V ein Kassenwahlrecht.

| Anzahl | Versicherte einschließlich Rentner | Mitglieder einschließlich Rentner (ohne Familienangehörige) |

Anteil der Mitglieder einschließlich Rentner (ohne Familienangehörige) | |

|---|---|---|---|---|

| alle Krankenkassen | 109 | 72,839 Mio. | 56,599 Mio. | - |

| Allgemeine Ortskrankenkassen | 11 | 26,603 Mio. | 20,574 Mio. | 36,4 % |

| Betriebskrankenkassen | 84 | 10,879 Mio. | 8,189 Mio. | 14,5 % |

| Innungskrankenkassen | 6 | 5,185 Mio. | 4,015 Mio. | 7,1 % |

| Landwirtschaftliche Krankenkasse | 1 | 0,622 Mio. | 0,485 Mio. | 0,9 % |

| Knappschaft | 1 | 1,581 Mio. | 1,336 Mio. | 2,4 % |

| Ersatzkassen | 6 | 27,970 Mio. | 21,998 Mio. | 38,9 % |

Wahl der Krankenkasse und Wechsel der Krankenkasse

[Bearbeiten | Quelltext bearbeiten]Versicherte können nach § 173 SGB V wählen zwischen der örtlichen Ortskrankenkasse, einer örtlich zuständigen Ersatzkasse und einer Betriebs- oder Innungskrankenkasse, wenn der Versicherte in einem entsprechenden Betrieb beschäftigt ist oder die Krankenkasse allgemein für alle Versicherten geöffnet ist. Die örtliche Zuständigkeit richtet sich wahlweise nach dem Wohn- oder dem Beschäftigungsort, bei Studierenden zusätzlich nach dem Ort der Hochschule. Ferner kann der Versicherte die Krankenkasse wählen, in der er zuletzt Mitglied oder familienversichert war, sowie die Krankenkasse des Ehegatten. Die Wahlfreiheit hat ein Mitglied, sobald es handlungsfähig ist, das heißt ab dem 15. Lebensjahr. Familienversicherte und Bezieher von Sozialhilfe,[9] wenn sie nicht selbst Mitglied einer Krankenkasse sind („Auftragsleistung vom Sozialamt“), haben keine Wahlfreiheit. Nach § 175 Abs. 1 SGB V gilt für zuständige Krankenkassen ein Kontrahierungszwang, sie dürfen Versicherte nicht ablehnen. Die einzige Ausnahme gilt derzeit noch für die Landwirtschaftliche Krankenkasse, die Landwirten vorbehalten ist.

Die Deutsche Rentenversicherung Knappschaft-Bahn-See ist seit dem 1. April 2007 ebenfalls für alle Versicherten geöffnet, die besonderen Leistungen der knappschaftlichen Versorgung sind aber nur Altmitgliedern zugänglich.

Versicherte, die Mitglied einer Krankenkasse werden, sind nach § 175 Abs. 4 SGB V für einen Zeitraum von 12 Monaten an diese Krankenkasse gebunden. Hiervon unberührt ist das Sonderkündigungsrecht des Versicherten, wenn die Krankenkasse erstmals einen Zusatzbeitrag erhebt oder diesen erhöht. Dies gilt auch bei einer Fusion zweier Krankenkassen.[10] Eine Unterbrechung der Mitgliedschaft in der gesetzlichen Krankenversicherung für mindestens einen Kalendertag löst auch dann ein neues Wahlrecht aus, wenn die Frist von 12 Monaten bei der bisherigen Krankenkasse noch nicht abgelaufen war.[11] Die Kündigungsfrist beträgt zwei volle Kalendermonate. Wenn der Versicherte mit der Absicht kündigt, in eine Familienversicherung zu wechseln, kann die Satzung der jeweiligen Krankenkasse eine kürzere Kündigungsfrist festlegen. Bei einem Wechsel des Pflichtversicherungstatbestandes (z. B. Wechsel des Arbeitgebers) kann der Versicherte auch ohne vorherige Kündigung die Krankenkasse wechseln.[12]

Besteht für den Versicherten ein Wahltarif, beträgt die Bindungsfrist nach § 53 SGB V je nach Art des Wahltarifs ein oder drei Jahre.

Quantitative Entwicklung der Krankenkassen

[Bearbeiten | Quelltext bearbeiten]Anzahl der Krankenkassen

[Bearbeiten | Quelltext bearbeiten]Im Jahr 1931 gab es in Deutschland noch 6985 Krankenkassen.[13]

1991 gab es 1209 Krankenkassen, 1993 insgesamt 1367 und am 1. Januar 2019 insgesamt 109 Krankenkassen, davon 84 Betriebskrankenkassen.[14]

Die Zahl der Krankenkassen sollte nach Ankündigung der Bundesregierung im Juni 2006 im Rahmen der Gesundheitsreform weiter reduziert werden und von bestimmten Mindestgrößen der Mitgliederzahlen abhängig werden. Die Anzahl der Krankenkassen im Zeitablauf (Angaben zum Stichtag 1. Januar des jeweiligen Jahres) reduzierte sich seither durch die Schließungen von Krankenkassen (z. B. BKK Airbus und City-BKK) sowie durch Fusionen.

| Jahr | 1970 | 1980 | 1990 | 1995 | 2000 | 2005 | 2010 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Zahl der Krankenkassen | 1815 | 1319 | 1147 | 960 | 420 | 267 | 169 | 124 | 118 | 113 | 110 | 109 | 105 | 103 | 97 | 96 |

| Kassenart | 1/1994 | 1/1997 | 1/2000 | 1/2003 | 1/2004 | 1/2005 | 1/2006 | 1/2007 | 1/2008 | 1/2009 | 1/2010 | 7/2011 | 9/2012 | 1/2013 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| AOK | 236 | 18 | 17 | 17 | 17 | 17 | 17 | 16 | 15 | 15 | 14 | 12 | 11 | 11 |

| BKK | 706 | 457 | 337 | 255 | 229 | 210 | 199 | 189 | 171 | 155 | 131 | 119 | 112 | 109 |

| IKK | 165 | 43 | 32 | 24 | 19 | 19 | 17 | 17 | 15 | 14 | 8 | 7 | 6 | 6 |

| Ersatzkassen | 15 | 14 | 12 | 12 | 11 | 10 | 10 | 8 | 8 | 8 | 6 | 6 | 6 | 6 |

| (LKK) SVLFG | 21 | 20 | 20 | 10 | 9 | 9 | 9 | 9 | 9 | 9 | 9 | 9 | 9 | 1 |

| Knappschaft / Sk | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 2 | 1 | 1 | 1 | 1 | 1 | 1 |

| Kassenart | 1/2014 | 1/2015 | 3/2016 | 1/2017 | 1/2018 | 1/2019 | 1/2020 | 1/2021 | 1/2022 | 1/2023 |

|---|---|---|---|---|---|---|---|---|---|---|

| AOK | 11 | 11 | 11 | 11 | 11 | 11 | 11 | 11 | 11 | 11 |

| BKK | 107 | 99 | 93 | 88 | 85 | 84 | 80 | 78 | 72 | 71 |

| IKK | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 |

| Ersatzkassen | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 | 6 |

| (LKK) SVLFG | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

| Knappschaft / Sk | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Die Grafik zeigt die Minderung der Anzahl deutscher gesetzlicher Krankenkassen von 2009 bis heute.

Anzahl der Krankenkassen nach Mitgliederanzahl

[Bearbeiten | Quelltext bearbeiten]| Mitgliederzahl | 1/2003 | 8/2005 | 1/2006 | 1/2007 | 1/2008 | 1/2009 | 1/2010 | 7/2011 | 7/2016 |

|---|---|---|---|---|---|---|---|---|---|

| > 1.000.000 | 12 | 12 | 13 | 13 | 13 | 13 | 14 | 15 | 18 |

| 500.000–999.999 | 10 | 10 | 10 | 10 | 11 | 11 | 7 | 7 | 8 |

| 250.000–499.999 | 8 | 9 | 10 | 9 | 10 | 10 | 12 | 10 | 8 |

| 100.000–249.999 | 24 | 29 | 31 | 28 | 29 | 27 | 18 | 14 | 13 |

| 50.000–99.999 | 32 | 33 | 28 | 34 | 27 | 26 | 21 | 18 | 15 |

| 25.000–49.999 | 36 | 32 | 38 | 31 | 23 | 19 | 19 | 19 | 16 |

| < 25.000 | 205 | 134 | 123 | 116 | 106 | 96 | 78 | 71 | 39 |

| Gesamt | 327 | 259 | 253 | 241 | 219 | 202 | 169 | 154 | 117 |

Prominente Beispiele der kassenartübergreifenden Fusionen sind die der TK mit der IKK-Direkt, der DAK mit mehreren Betriebskrankenkassen oder umgekehrt der Betriebskrankenkasse Mobil Oil mit der KEH Ersatzkasse. Die TK ist die mitgliederstärkste Krankenkasse Deutschlands (Stand 12/2018).

Die ehemalige Bundesgesundheitsministerin Ulla Schmidt hält langfristig eine Anzahl von 30 bis 50 Kassen für ausreichend. Bedenkt man, dass nur 64 Krankenkassen über 50.000 Mitglieder haben, erschien bereits 2011 das Ziel erreicht: Von den 90 kleineren Kassen mit weniger als 50.000 Mitgliedern waren 32 „geschlossene“ Betriebskrankenkassen und nahmen mehr oder weniger am Marktgeschehen nicht teil. In dieser Größenklasse hatte sich in den 2000er-Jahren auch der größte Schwund eingestellt.[16]

Die zukünftigen Ausgaben für Pensionen der Dienstordnungsangestellten bei den Allgemeinen Ortskrankenkassen und den Innungskrankenkassen erfordern den Aufbau von Rückstellungen von mehr als 10 Mrd. Euro, weil seit 2010 alle Krankenkassen insolvent gehen können und daher für diesen Fall vorsorgen müssen.[17][18] Eine Verordnung gibt die Berechnung der Zuweisungen zur Bildung dieser Rückstellungen bis zum Jahr 2049 vor.[19]

Mitgliedschaft

[Bearbeiten | Quelltext bearbeiten]Mitgliederstruktur

[Bearbeiten | Quelltext bearbeiten]Der Krankenversicherungsschutz in der GKV kann im Rahmen einer Pflichtmitgliedschaft (insbes. Arbeitnehmer und Rentner), durch eine Familienversicherung oder als freiwillige Versicherung bestehen. Die Versicherten verteilen sich wie folgt auf diese Versicherungsarten (Stand 2021):[20]

- Pflichtmitglieder

- Arbeitnehmer, Arbeitslosengeldempfänger etc.: 34,5 Millionen

- Rentner: 17,0 Millionen

- Kostenfrei mitversicherte Familienangehörige: 16,2 Millionen

- freiwillig versichert: 6,1 Millionen

Insgesamt sind rund 74 Millionen in der GKV versichert (Juli 2022).

Beginn und Ende der Mitgliedschaft

[Bearbeiten | Quelltext bearbeiten]Wann die Mitgliedschaft der einzelnen Versicherten beginnt und endet, ist in §§ 186 ff. SGB V geregelt. Die Mitgliedschaft versicherungspflichtig Beschäftigter beginnt demnach mit dem Tag des Eintritts in das Beschäftigungsverhältnis und endet, außer durch Tod des Mitglieds, vor allem mit Ablauf des Tages, an dem das Beschäftigungsverhältnis wieder endet. Mit dem Ende der Mitgliedschaft endet grundsätzlich auch der Leistungsanspruch (§ 19 Abs. 1 SGB V). Gemäß § 19 Abs. 2 SGB V besteht jedoch ein nachgehender Leistungsanspruch für längstens einen Monat nach Ende der Pflicht-Mitgliedschaft, solange keine neue Erwerbstätigkeit ausgeübt und keine Familienversicherung begründet wird. Der nachgehende Leistungsanspruch gilt entsprechend für familienversicherte Angehörige, wenn die Mitgliedschaft durch Tod endet (§ 19 Abs. 3 SGB V).

Versicherungspflicht

[Bearbeiten | Quelltext bearbeiten]Der Kreis der versicherten Personen wird durch Gesetz (§ 5 SGB V bzw. § 2 KVLG 1989) bestimmt. Die dort genannten Personen haben Versicherungsschutz kraft einer Pflichtversicherung. Sie können sich nur unter den eingeschränkten Voraussetzungen des § 8 SGB V bzw. § 4 KVLG 1989 von der Versicherung in der gesetzlichen Krankenversicherung befreien lassen. Versicherungsfrei sind die in § 6 SGB V genannten Personen. Hierzu zählen u. a. Beamte und Arbeitnehmer, deren regelmäßiges Jahresarbeitsentgelt die Jahresarbeitsentgeltgrenze übersteigt.

Seit dem 1. April 2007 besteht für nicht anderweitig gegen Krankheit versicherte Personen, die nicht selbständig oder versicherungsfrei sind, eine Auffangversicherungspflicht (§ 5 Abs. 1 Nr. 13 SGB V bzw. § 2 Abs. 1 Nr. 7 KVLG 1989), sofern sie nicht zuletzt privat krankenversichert waren.[21]

Seit 2013 treten Personen, deren Versicherungspflicht oder Familienversicherung endet und die nicht über einen anschließende Versicherung gegen Krankheit verfügen, nach § 188 Abs. 4 SGB V automatisch in die freiwillige Versicherung ein. Die Auffangversicherungspflicht kommt deshalb nur für Personen in Betracht, die zuvor nicht in der gesetzlichen Krankenversicherung versichert waren.

Freiberuflich tätige Künstler und Journalisten können über die Künstlersozialkasse (KSK) ähnlich wie Arbeitnehmer einen Zuschuss zur GKV erlangen. Sie sind dann wie Arbeitnehmer gesetzlich pflichtversichert. Studenten sind grundsätzlich in der Krankenversicherung der Studenten (KVdS) versicherungspflichtig. Rentner sind grundsätzlich in der Krankenversicherung der Rentner (KVdR) versicherungspflichtig.

Freiwillige Versicherung

[Bearbeiten | Quelltext bearbeiten]Die gesetzliche Krankenversicherung bietet auch die Möglichkeit, sich freiwillig zu versichern (§ 9 SGB V bzw. § 6 KVLG 1989). Das erfolgt bei Personen, die aus einer Pflichtversicherung oder Familienversicherung ausgeschieden sind, ohne einen Antrag (§ 188 Abs. 4 SGB V). Bei besonderen Personen (z. B. Rückkehrer aus dem Ausland) gilt für den Antrag eine Frist von drei Monaten. Der Beitragssatz entspricht dem der gesetzlichen Krankenversicherung. Die Mindestbemessungsgrenze liegt aktuell bei 1.178,33 € (Stand 2024).[22]

Familienversicherung

[Bearbeiten | Quelltext bearbeiten]Nach § 10 SGB V können die in Deutschland lebenden nicht versicherten Ehegatten, Lebenspartner und Kinder von Mitgliedern einer Krankenkasse beitragsfrei familienversichert sein.

Eine Familienversicherung scheidet aus, wenn der Familienangehörige hauptberuflich selbständig oder versicherungsfrei nach § 6 SGB V ist oder wenn er ein monatliches regelmäßiges Gesamteinkommen hat, das ein Siebtel der Bezugsgröße übersteigt (2019: 445 Euro). Bei einem Minijob kann das Einkommen bis 450 Euro betragen.

Kinder bzw. ihnen nach § 10 Abs. 4 SGB V gleichgestellte Stiefkinder, Enkel und Pflegekinder können bis zur Vollendung des 18. Lebensjahres familienversichert sein. Die Altersgrenze liegt bei der Vollendung des 23. Lebensjahres, wenn das Kind nicht erwerbstätig ist, bei der Vollendung des 25. Lebensjahres, wenn das Kind Schüler oder Student ist. Für behinderte Kinder, deren Behinderung zeitgleich mit der Familienversicherung bestanden hat, gibt es keine Altersgrenze.

Kinder sind nicht familienversichert, wenn der mit den Kindern verwandte Ehegatte oder Lebenspartner des Mitglieds nicht Mitglied einer Krankenkasse ist und sein Gesamteinkommen regelmäßig im Monat ein Zwölftel der Jahresarbeitsentgeltgrenze übersteigt und regelmäßig höher als das Gesamteinkommen des Mitglieds ist.

Krankenversicherung nach Rückkehr aus dem Ausland

[Bearbeiten | Quelltext bearbeiten]Wenn jemand aus dem Ausland nach Deutschland zurückkehrt, gelten teilweise besondere Regelungen:[23]

- Wenn in Deutschland Versicherungspflicht eintritt, kann man gegebenenfalls (z. B. als Arbeitnehmer zum Berufsantritt oder als Student zum Studienbeginn) innerhalb von 14 Tagen eine gesetzliche Krankenkasse auswählen (vgl. zur Frist § 175 Abs. 3 SGB V).

- Wer vor seinem Auslandsaufenthalt in Deutschland in einer Krankenkasse versichert war und in Deutschland nicht versicherungspflichtig wird, kehrt über die obligatorische Anschlussversicherung des § 188 Abs. 4 SGB V. in die gesetzliche Krankenversicherung zurück (vgl. auch Auffanglösung des § 5 Abs. 1 Ziff. 13 SGB V). Er wird in der letzten Krankenkasse versichert. Eine Wahlmöglichkeit besteht nicht.

- Wer im EU-/EWR-Ausland erwerbstätig war und in der dortigen gesetzlichen Krankenversicherung versichert war, kann bei der Rückkehr in eine deutsche Krankenkasse eintreten.[24] Es besteht eine Wahlmöglichkeit.

- Wenn man noch nicht in Deutschland krankenversichert war, entscheidet der berufliche Werdegang über die Versicherungsart: War man im Ausland als Angestellter krankenversicherungspflichtig tätig, so muss man sich nach der Rückkehr nach Deutschland in der gesetzlichen Krankenversicherung versichern. Selbständige, die noch nicht Mitglied einer gesetzlichen Krankenversicherung waren, müssen sich dagegen privat krankenversichern.

- Wer zuvor in Deutschland privat krankenversichert war, muss sich wieder in einer privaten Krankenversicherung versichern. Er hat dabei einen Anspruch darauf, von seiner früheren privaten Krankenversicherung wieder aufgenommen zu werden. Sie muss ihm zumindest eine Versicherung im Basistarif[25] anbieten.

- Eine Anwartschaftsversicherung in der GKV kann sinnvoll sein, wenn das Mitglied seinen Wohnsitz oder gewöhnlichen Aufenthalt vorübergehend außerhalb der EU-/EWR-Staaten hat, sodann nach Deutschland zurückkehrt und wieder Mitglied einer Krankenkasse werden will. Auch für die Dauer der Tätigkeit bei einer internationalen Organisation in Deutschland ist eine Anwartschaft möglich (§ 240 Absatz 4b Satz 2 SGB V). Während der Anwartschaft ruht der Anspruch auf Leistungen gemäß § 16 SGB V; der Anspruch auf Rückkehr bleibt jedoch erhalten. Zeiten der Anwartschaftversicherung werden zudem bei der 9/10-Regelung für die Krankenversicherung der Rentner (KVdR) angerechnet.[26]

Nicht versicherte Personen

[Bearbeiten | Quelltext bearbeiten]Im Jahr 2003 waren laut Statistischem Bundesamt 188.000 Bundesbürger (nicht versicherte Selbständige nicht erfasst) ohne jede Krankenversicherung. Damit hatte sich die Zahl seit 1995 verdoppelt. Für das Jahr 2005 wurde mit einer Steigerung auf 300.000 unversicherter Bürger gerechnet. Für 2007 wurde die Zahl auf 400.000 geschätzt.[27] Als ein Grund dafür wird oftmals wirtschaftlicher Druck, also ein Verzicht auf Krankenversicherung als Sparmaßnahme, angegeben. Bis zum 1. Januar 2009 gab es noch eine verhältnismäßig große Gruppe gut verdienender Personen, die ihr Krankheitsrisiko selbst trugen. Im Jahr 2011 waren laut Statistischem Bundesamt nur noch 137.000 Personen in Deutschland nicht krankenversichert und hatten auch sonst keinen Anspruch auf Krankenversorgung. Dies entsprach einem Anteil von 0,2 % an der Gesamtbevölkerung.[28] Nachdem die Zahl der nicht versicherten Personen im Jahr 2015 auf 79.000 gesunken war, stieg sie bis 2019 um nahezu 79 % auf 143.000 an.[29][30]

Finanzierung

[Bearbeiten | Quelltext bearbeiten]Beitragseinnahmen und Bundeszuschuss

[Bearbeiten | Quelltext bearbeiten]Die Krankenkassen finanzieren sich seit dem 1. Januar 2009 gemäß § 220 SGB V aus den Zuweisungen aus dem Gesundheitsfonds und sonstigen Einnahmen, zu denen der kassenindividuelle Zusatzbeitrag zählt. Darlehensaufnahmen sind ausdrücklich nicht zulässig. In den Gesundheitsfonds gehen hauptsächlich die Beiträge aus der Hauptgruppe der erwerbstätigen Versicherten ein, der Arbeitnehmer und ihrer Arbeitgeber.

Darüber hinaus leistet der Bund nach § 221 Abs. 1 SGB V[31] einen Zuschuss an den Gesundheitsfonds zur pauschalen Abgeltung der versicherungsfremden Leistungen. Um den Kranken- und Pflegeversicherungsbeitrag stabil zu halten, steigt dieser jährlich an. 2019 lag er bei 14,5 Milliarden Euro, 2020 bei 18 Milliarden Euro, 2021 bei 19,5 Milliarden Euro und im Jahr 2022 soll er auf 21,5 Milliarden Euro ansteigen.[32][33][34] Der Verband der Privaten Krankenversicherung kritisiert die Zuschüsse für Krankenkassen aus dem Bundeshaushalt. Die Milliardenzuschüsse auf Kosten der Steuerzahler würden die medizinische Versorgung weg von der Sozialversicherung hin auf die aktuelle Kassenlage des Bundesministerium der Finanzen verschieben.[35][36]

Beitragsbemessung und -tragung

[Bearbeiten | Quelltext bearbeiten]Die Beiträge bemessen sich nach den beitragspflichtigen Einnahmen der Mitglieder (§ 226 SGB V). Beträge über der Beitragsbemessungsgrenze bleiben dabei unberücksichtigt. Die Tragung und Bemessung der Beiträge richtet sich nach der Art der Mitgliedschaft.

Beitragsberechnung nach Versichertengruppen

[Bearbeiten | Quelltext bearbeiten]Die Beitragsberechnung unterscheidet sich je nach Versichertengruppe.

Pflichtversicherte

[Bearbeiten | Quelltext bearbeiten]Versicherungspflichtige Arbeitnehmer

[Bearbeiten | Quelltext bearbeiten]Bei Arbeitnehmern wird der Beitrag am Brutto-Arbeitsentgelt bemessen (§ 226 SGB V), soweit es nicht die Beitragsbemessungsgrenze übersteigt (§ 223 SGB V). Was unter Arbeitsentgelt zu verstehen ist, ist in § 14 SGB IV definiert. Dem Arbeitsentgelt gleichgestellt sind Vorruhestandsgeld und Ausbildungsvergütungen (§ 226 SGB V). Bei versicherungspflichtig Beschäftigten trägt der Arbeitgeber die Hälfte des Beitrags (seit 1. Januar 2019 auch die Hälfte des kassenindividuellen Zusatzbeitrages). Die andere Hälfte der Beiträge tragen die Beschäftigten (§ 249 Abs. 1 SGB V). Der Arbeitgeber trägt den Beitrag allein für Beschäftigte, soweit Beiträge für Kurzarbeitergeld zu zahlen sind (§ 249 Abs. 2 SGB V).

Bei Arbeitnehmern, die gegen ein monatliches Arbeitsentgelt bis zum oberen Grenzbetrag der Gleitzone (§ 20 Absatz 2 SGB IV) mehr als geringfügig beschäftigt sind, gelten gesonderte Regelungen (§ 249 Abs. 4 SGB V).

Versicherungspflichtige Rentner

[Bearbeiten | Quelltext bearbeiten]Neben dem Arbeitsentgelt der versicherungspflichtig Beschäftigten unterliegen auch Renten oder Versorgungsbezüge der Beitragspflicht (§ 226 SGB V) – Versorgungsbezüge, soweit sie wegen einer Einschränkung der Erwerbsfähigkeit oder zur Alters- oder Hinterbliebenenversorgung erzielt werden (§ 229 SGB V).

Die Beiträge werden nach der Höhe der jeweiligen Brutto-Rente bemessen. Bei Beziehern gesetzlicher Renten tragen die Rentenversicherung und der Rentner jeweils die Hälfte der Beiträge. Die Beiträge aus ausländischen Renten tragen die Rentner allein (§ 249 SGB V).

Geringfügig Beschäftigte

[Bearbeiten | Quelltext bearbeiten]Der Arbeitgeber von geringfügig Beschäftigten hat für Versicherte, die in dieser Beschäftigung versicherungsfrei oder nicht versicherungspflichtig sind, einen Beitrag in Höhe von 13 % des Arbeitsentgelts dieser Beschäftigung zu tragen. Für Beschäftigte in Privathaushalten hat der Arbeitgeber einen Beitrag in Höhe von 5 % des Arbeitsentgelts dieser Beschäftigung zu tragen (§ 249b SGB V).

Freiwillig Versicherte

[Bearbeiten | Quelltext bearbeiten]Freiwillig Versicherte tragen den Beitrag zur gesetzlichen Krankenversicherung grundsätzlich allein (§ 250 Abs. 2 SGB V). Sind allerdings freiwillig Versicherte allein wegen Überschreitens der Jahresarbeitsentgeltgrenze versicherungsfrei, haben sie gegen den Arbeitgeber einen Anspruch auf einen Zuschuss zum Beitrag, der dem Arbeitgeberanteil zur Krankenversicherung eines vergleichbaren Pflichtversicherten entspricht (§ 257 Abs. 1 SGB V).

Die genauen Regelungen zur Beitragshöhe richten sich seit dem 1. Januar 2009 nach § 240 SGB V und den hierzu erlassenen Beitragsverfahrensgrundsätzen Selbstzahler des GKV-Spitzenverbandes. Im Grundsatz sind alle Einnahmen zu berücksichtigen, die dem allgemeinen Lebensunterhalt dienen, also Arbeitsentgelt, Zinsen, Mieteinnahmen, Versorgungsbezüge, Renten und sonstige Einnahmen, bei Selbständigen auch der Gründungszuschuss oberhalb eines gewissen Freibetrags. Wenn der Ehegatte nicht in einer gesetzlichen Krankenkasse versichert ist, fließen auch dessen Einnahmen nach einem besonderen Verfahren in die Beitragsberechnung ein.[37]

Sonstige Versicherte

[Bearbeiten | Quelltext bearbeiten]Für Teilnehmer an Leistungen zur Teilhabe am Arbeitsleben sowie an Berufsfindung oder Arbeitserprobung sowie die aufgrund des Bezugs von Übergangsgeld, Verletztengeld oder Versorgungskrankengeld zu zahlenden Beiträge trägt der zuständige Rehabilitationsträger (§ 251 SGB V).

Für Personen, die in Einrichtungen der Jugendhilfe für eine Erwerbstätigkeit befähigt werden sollen, sowie für Beschäftigte in Werkstätten für behinderte Menschen oder in Blindenwerkstätten und für behinderte Menschen, die in Anstalten, Heimen oder gleichartigen Einrichtungen in gewisser Regelmäßigkeit eine Leistung erbringen, die einem Fünftel der Leistung eines voll erwerbsfähigen Beschäftigten in gleichartiger Beschäftigung entspricht, trägt der Träger der jeweiligen Einrichtung die Beiträge allein. Für die beiden letztgenannten Gruppen werden die Beiträge durch die zuständigen Leistungsträger erstattet (§ 250 SGB V).

Ruhende Versicherte

[Bearbeiten | Quelltext bearbeiten]Gesetzliche Krankenkassen können bei einem Zahlungsrückstand ab zwei Monatsbeiträgen die Versicherung ruhen lassen. Notfälle, Untersuchungen bei Schwangeren und einige Vorsorgeuntersuchungen müssen dennoch von der Krankenkasse bezahlt werden. Dabei können nur dem Schuldner selbst die Leistungen verweigert werden, Angehörige, die familienversichert sind, erhalten weiter alle Leistungen. Einigt sich der Versicherte auf eine Ratenzahlung, um die ausstehenden Beiträge zu bezahlen, stehen diesem wieder alle Leistungen der Krankenkasse zu.[38][39] Unter bestimmten Bedingungen darf die Krankenkasse als Druckmittel Säumniszuschläge erheben.[40]

Beitragssatz und Zusatzbeitrag

[Bearbeiten | Quelltext bearbeiten]| Zeitraum | Beitragssatz | Verteilung | |||

|---|---|---|---|---|---|

| durchschnittlich 1 | AG | AN 1 | |||

| 1970 | 8,2 % | je 4,1 % | |||

| 1975 | 10,5 % | je 5,25 % | |||

| 1980 | 11,4 % | je 5,7 % | |||

| 1985 | 11,8 % | je 5,9 % | |||

| 1990 | 12,5 % | je 6,25 % | |||

| 1995 | 13,2 % | je 6,6 % | |||

| 2000 | 13,5 % | je 6,8 % | |||

| 2001 | 13,6 % | je 6,8 % | |||

| 2002 | 14,0 % | je 7,0 % | |||

| 2003 | 14,3 % | je 7,15 % | |||

| 2004 | 14,2 % | je 7,1 % | |||

| Jan. bis Jun. 2005 | 14,2 % | je 7,1 % | |||

| Jul. bis Dez. 2005 | 14,2 % | 6,65 % | 7,55 % | ||

| 2006 | 14,2 % | 6,65 % | 7,55 % | ||

| 2007 | 14,8 % | 6,95 % | 7,85 % | ||

| 2008 | 14,9 % | 7,0 % | 7,9 % | ||

| Zeitraum | Beitragssatz einheitlich |

Verteilung | |||

| allgemein 1 | ermäßigt | AG | AN 1 2 | ||

| Jan. bis Jun. 2009 | 15,5 % | 14,9 % | 7,3 % | 8,2 % | |

| Jul. 2009 bis 2010 | 14,9 % | 14,3 % | 7,0 % | 7,9 % | |

| 2011 bis 2014 | 15,5 % | 14,9 % | 7,3 % | 8,2 % | |

| 2015 | 14,6 % | 14,0 % | 7,3 % | 8,2 % | |

| 2016 | 14,6 % | 14,0 % | 7,3 % | 8,4 % | |

| 2017 | 14,6 % | 14,0 % | 7,3 % | 8,4 % | |

| 2018 | 14,6 % | 14,0 % | 7,3 % | 8,3 % | |

| seit 2019 | 14,6 % | 14,0 % | je (7,3 % + X/2) | ||

1 Juli 2005 bis 2014 incl. des festen Zusatzbeitrages von 0,9 % für AN 2 2015 bis 2018 incl. des durchschnittlichen Zusatzbeitrages, ab 2019 inkl. des kassenindividuellen Zusatzbeitrages X | |||||

Der allgemeine Beitragssatz gemäß § 241 SGB V und der ermäßigte Beitragssatz gemäß § 243 SGB V sind seit dem Inkrafttreten des Gesundheitsfonds zum 1. Januar 2009 für alle Krankenkassen und zahlenden Mitglieder einheitlich. Eine Anpassung kann nur durch die Gesetzesänderung an einen eventuell steigenden Finanzbedarf der Krankenkassen angepasst werden.[42]

Für Mitglieder, die keinen Anspruch auf Krankengeld erwerben, gilt der ermäßigte Beitragssatz. Letzteres gilt nicht für pflichtversicherte Rentner, auch wenn für die Beitragsberechnung ausschließlich Renten, Versorgungsbezüge und gegebenenfalls vorhandenes Arbeitseinkommen aus selbständiger Tätigkeit zugrunde gelegt werden.

Freiwillig versicherte Selbständige sowie Versicherte über die Künstlersozialkasse, die statt des ermäßigten freiwillig den allgemeinen Beitragssatz zahlen, haben ab dem 43. Tag der Arbeitsunfähigkeit Anspruch auf Krankengeld. Den Nicht-Künstlern wird der allgemeine Beitragssatz nur im Rahmen eines Wahltarifs angeboten, der eine dreijährige Bindung an die Krankenkasse zur Folge hat.

Die Beitragslast war vom 1. Juli 2005 bis 31. Dezember 2018 nicht mehr paritätisch auf Arbeitnehmer und Arbeitgeber verteilt. Bis 2014 mussten Arbeitgeber gemäß § 249 SGB V alter Fassung die Hälfte des um 0,9 Prozentpunkte reduzierten allgemeinen oder ermäßigten Beitragssatz tragen. Im Gegenzug durften von 2009 bis 2014 gut wirtschaftende Krankenkassen Zuweisungen aus dem Fonds, die ihren Finanzbedarf überstiegen, in Form einer Prämienzahlung an ihre Mitglieder ausschütten. Seit 2015 trugen Arbeitgeber gemäß § 249 Abs. 1 SGB V neuer Fassung die Hälfte der Beiträge des Mitglieds aus dem Arbeitsentgelt nach dem allgemeinen oder ermäßigten Beitragssatz. Den übrigen Teil des Beitrags trugen die Arbeitnehmer. Den einkommensunabhängigen kassenindividuellen Zusatzbeitrag von 2009 bis 2014 beziehungsweise den einkommensabhängigen Zusatzbeitrag seit 2015, bei Beziehern gesetzlicher Renten und/oder Versorgungsbezügen erst seit 1. März 2015, mussten Mitglieder allein tragen.[43] Seit 1. Januar 2019 wird auch der Zusatzbeitrag wieder paritätisch finanziert.

Für einige Personengruppen gilt der durchschnittliche Zusatzbeitragssatz, z. B. für Geringverdiener, Azubis mit Arbeitsentgelt bis 325 Euro und in Einrichtungen der Jugendhilfe sowie Bezieher von Bürgergeld. Das Bundesgesundheitsministerium legt auf Empfehlung des GKV-Schätzerkreises den durchschnittlichen Zusatzbeitragssatz bis zum 1. November jeweils für das Folgejahr fest. Der durchschnittliche Zusatzbeitrag ist eine rein statistische Größe und bildet nicht den Durchschnitt aller kassenindividuellen Zusatzbeiträge ab. Der erste durchschnittliche Zusatzbeitragssatz betrug für das Jahr 2015 0,9 Prozent, bis 2025 stieg er stetig bis auf 2,5 Prozent im Jahr 2025 an.[44]

Sowohl die Einführung oder Erhöhung eines Zusatzbeitrags als auch die Streichung einer Prämie berechtigen zur Kündigung. Die Mitgliedschaft endet dann zum Ende des übernächsten Monats nach Kündigungseingang.

Die Beitragsbemessungsgrenze, bis zu der der Krankenkassenbeitrag erhoben wird, liegt 2025 bei 5.512,50 Euro.

Eigenbeteiligung

[Bearbeiten | Quelltext bearbeiten]Zuzahlung

[Bearbeiten | Quelltext bearbeiten]An einigen Leistungen haben sich die Versicherten in aller Regel durch Eigenanteile und Zuzahlungen zu beteiligen (Selbstbeteiligung). Dies soll dazu führen, dass die Effekte des Moral Hazard verringert werden, also Versicherte zur Vorsicht vor vermeidbaren Risiken oder überflüssigen Maßnahmen bewegt werden.[45] Es werden folgende Arten unterschieden:

- Bei der Versorgung mit Arznei-, Verband- und Heilmitteln beträgt die Zuzahlung grundsätzlich zehn Prozent der Kosten, mindestens jedoch fünf Euro, höchstens zehn Euro und keinesfalls mehr als die Kosten des Mittels. Die Differenz zu festgelegten Festbeträgen haben die Versicherten selbst zu tragen.

- Bei der Versorgung mit Zahnersatz hat der gesetzlich Krankenversicherte einen Eigenanteil in Höhe von durchschnittlich 35 % bis 50 % der Kosten der Regelversorgung selbst zu tragen, ferner die Mehrkosten bei gleich- und andersartigen Versorgungen.

- Bei Heilmitteln beträgt die Zuzahlung zehn Prozent der Kosten sowie zehn Euro je Verordnung.

- Bei stationären Maßnahmen wie Krankenhausbehandlung und Anschlussrehabilitationsmaßnahmen hat ein Versicherter sich je Kalendertag mit zehn Euro für maximal 28 Kalendertage im Jahr an den Kosten zu beteiligen. Im letzten Fall werden die Zuzahlungen einer vorausgegangenen Krankenhausbehandlung angerechnet.

- Rehabilitationsmaßnahmen, die begrifflich keine Anschlussrehabilitation darstellen, sind über deren gesamte Dauer mit je zehn Euro pro Tag zuzahlungspflichtig.

- Bei häuslicher Krankenpflege beträgt die Zuzahlung zehn Prozent der Kosten zuzüglich einer Gebühr von zehn Euro je Verordnung (für maximal 28 Tage pro Kalenderjahr).

- Die Zuzahlung von 10 Euro pro Quartal in Arztpraxen (Praxisgebühr) ist zum 31. Dezember 2012 entfallen.

Entlastung in Härtefällen

[Bearbeiten | Quelltext bearbeiten]Nach § 62 SGB V hat die Krankenkasse die dem Versicherten während eines Kalenderjahres entstehenden Zuzahlungen zu übernehmen, soweit sie eine bei dem Versicherten – ggf. unter Berücksichtigung seiner Angehörigen – individuell zu ermittelnde Belastungsgrenze übersteigen. Diese beträgt zwei Prozent der jährlichen Bruttoeinnahmen zum Lebensunterhalt; für chronisch Kranke, die wegen derselben schwerwiegenden Krankheit seit mindestens einem Jahr in Dauerbehandlung sind, beträgt sie ein Prozent der jährlichen Bruttoeinnahmen zum Lebensunterhalt.

Die Übernahme der Kosten erfolgt nur auf Antrag. Bei frühzeitiger Beantragung wird unter gegebenen Umständen eine Befreiung von künftig anfallenden Zuzahlungen für ein gesamtes Kalenderjahr oder für den Rest eines Kalenderjahres erteilt. Für die gesetzlich Versicherten bedeutet dies, dass sie nie mit mehr Kosten belastet sein werden, als ihnen angesichts ihrer finanziellen Situation gesetzlich zugemutet wird.

Sozialhilfebezieher in vollstationären Einrichtungen können aufgrund ihrer eingeschränkten Leistungsfähigkeit ein sogenanntes Zuzahlungsdarlehen in Anspruch nehmen und in monatlich gleichmäßigen Raten zurückzahlen (§ 37 Abs. 2 SGB XII). Für diesen Personenkreis sowie für Bezieher von Hilfe zum Lebensunterhalt oder Grundsicherung im Alter und bei Erwerbsminderung sind als Bruttoeinnahmen zum Lebensunterhalt für die gesamte Bedarfsgemeinschaft nur der Regelsatz des Haushaltsvorstands nach § 28 Abs. 2 SGB XII maßgeblich. Bei Versicherten, die Leistungen zur Sicherung des Lebensunterhalts nach dem SGB II erhalten, ist als Bruttoeinnahme zum Lebensunterhalt für die gesamte Bedarfsgemeinschaft nur die Regelleistung nach § 20 Abs. 2 SGB II maßgeblich.

Gesetzlich Krankenversicherte werden gemäß § 55 SGB V beim Zahnersatz von den Eigenanteilen weitgehend befreit, wenn sie dadurch unzumutbar belastet würden. Siehe Härtefallregelung bei Zahnersatz.

Selbstbeteiligung in Wahltarifen

[Bearbeiten | Quelltext bearbeiten]Gemäß § 53 Abs. 1 SGB V können Krankenkassen in ihrer Satzung sogenannte Wahltarife vorsehen, bei denen die Mitglieder einen Teil der ansonsten von der Krankenkasse zu tragenden Kosten selbst übernehmen können. Im Rahmen des Selbstbehalts tragen die Versicherten ihr individuelles Risiko von Erkrankungen selbst, nicht die GKV-Versichertengemeinschaft.[46]

Ausgaben

[Bearbeiten | Quelltext bearbeiten]Grobe Übersicht

[Bearbeiten | Quelltext bearbeiten]Hinweis: Es handelt sich nicht um eine vollständige Auflistung!

| Leistungsart | Ausgaben im Jahr | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 2013[47] | 2014[48] | 2015[49] | 2016[50] | 2017[51] | ||||||

| in Mrd. Euro | Anteil1 | in Mrd. Euro | Anteil*1 | in Mrd. Euro | Anteil1 | in Mrd. Euro | Anteil1 | in Mrd. Euro | Anteil1 | |

| Ärztliche Behandlung | 35,96 | 18,74 % | 37,50 | 18,41 % | 39,09 | 18,39 % | 40,723 | 18,40 % | 42,641 | 18,64 % |

| Zahnärztliche Behandlung | 9,46 | 4,93 % | 9,86 | 4,84 % | 10,21 | 4,80 % | 10,615 | 4,80 % | 10,821 | 4,73 % |

| Zahnersatz | 3,11 | 1,62 % | 3,21 | 1,58 % | 3,27 | 1,54 % | 3,262 | 1,47 % | 3,296 | 1,44 % |

| Arzneimittel | 32,21 | 16,79 % | 35,35 | 17,36 % | 37,02 | 17,41 % | 38,464 | 17,38 % | 39,882 | 17,43 % |

| Hilfsmittel | 7,20 | 3,75 % | 7,86 | 3,86 % | 8,0 | 3,76 % | 8,269 | 3,74 % | 8,523 | 3,73 % |

| Heilmittel | 5,54 | 2,89 % | 5,94 | 2,92 % | 6,37 | 3,00 % | 6,799 | 3,07 % | 7,123 | 3,11 % |

| Krankenhausbehandlung | 64,91 | 33,83 % | 68,55 | 33,66 % | 71,1 | 33,44 % | 73,702 | 33,30 % | 75,579 | 33,04 % |

| Krankengeld | 9,75 | 5,08 % | 10,62 | 5,21 % | 11,23 | 5,28 % | 11,672 | 5,27 % | 12,276 | 5,37 % |

| Fahrkosten | 4,38 | 2,28 % | 4,54 | 2,23 % | 4,98 | 2,34 % | 5,261 | 2,38 % | 5,584 | 2,44 % |

| Vorsorge- und Reha-Maßnahmen | 2,56 | 1,33 % | 3,21 | 1,58 % | 3,3 | 1,55 % | 3,435 | 1,55 % | 3,516 | 1,54 % |

| Schutzimpfungen | 1,43 | 0,75 % | 1,01 | 0,50 % | 1,11 | 0,52 % | 1,116 | 0,50 % | 1,125 | 0,49 % |

| Schwangerschaft/Mutterschaft (ohne stat. Entbindung) |

1,15 | 0,60 % | 1,21 | 0,59 % | 1,26 | 0,59 % | 1,330 | 0,60 % | 1,395 | 0,61 % |

| Häusliche Krankenpflege | 4,33 | 2,26 % | 4,83 | 2,37 % | 5,3 | 2,49 % | 5,771 | 2,61 % | 6,133 | 2,68 % |

| Netto-Verwaltungskosten | 9,88 | 5,15 % | 9,97 | 4,90 % | 10,35 | 4,87 % | 10,924 | 4,94 % | 10,877 | 4,75 % |

| Summe2 | 191,87 | 100 % | 203,66 | 100 %3 | 212,59 | 100 %3 | 221,343 | 100 %3 | 228,771 | 100 % |

Hinweise:

1Es handelt sich um den Anteil der Kosten an der hier aufgeführten Gesamtsumme.

2Die hier aufgeführte Summe wird lediglich aus den hier abgebildeten Ausgaben gebildet.

3Durch Rundungen kommt es zu Differenzen.

- Entwicklung bis 2040

Eine Studie des Instituts für Gesundheits- und Sozialforschung (IGES) im Auftrag der gemeinnützigen Bertelsmann Stiftung sagt einen Anstieg der Ausgaben der gesetzlichen Krankenversicherung auf rund 426 Milliarden Euro im Jahr 2040 voraus. Bei einem konstanten Beitragssatz in Höhe von 15,5 Prozent und Einnahmen von 377 Milliarden Euro im Jahr 2040 ergäbe sich ein Defizit von bis zu 50 Milliarden Euro.[52] Ein die Ausgaben deckender Beitragssatz müsste 2040 bei 16,9 Prozent liegen. Nach Ansicht der Forscher ist für diesen Anstieg weniger die Alterung der Bevölkerung als vielmehr die Entwicklung von Menge und Preis der verfügbaren medizinischen Leistungen verantwortlich. Systemexogene Faktoren, die sich von der Gesundheitspolitik nicht direkt beeinflussen lassen,[53] hätten nachweislich den größten Einfluss auf die Finanzierung der gesetzlichen Krankenversicherung. Dazu zählt zum Beispiel die Entwicklung der Löhne. Um den prognostizierten Anstieg der Beitragssätze abzumildern, empfehlen die Autoren der Studie zwei zentrale Maßnahmen: zum einen eine Kostendämpfungspolitik, zum anderen einen höheren Steuerzuschuss des Bundes.[54]

Psychotherapie

[Bearbeiten | Quelltext bearbeiten]Jährlich werden etwa 900 Millionen Euro über das gesetzliche KV-System an die Psychologischen Psychotherapeuten ausgeschüttet. In der Referenz findet sich jedoch kein Hinweis auf die Höhe der an die ärztlichen Psychotherapeuten verteilten Gelder.[55] Der oben angeführte Beitrag zu den Kosten von psychischen Krankheiten wurde aufgrund dargestellter Falschinformationen und Fehlinterpretationen von verschiedenen Seiten kritisiert.

Psychotherapie wird in Deutschland von einem erheblichen Teil der 27.000 approbierten Psychologen und 23.000 psychotherapeutisch weitergebildeten Fach- und Hausärzten angewandt.[56] Die 250 deutschen Universitätsprofessuren in den „P“-Fächern kosten etwa 60 Mio. Euro im Jahr. Vier Milliarden Euro kostet die stationäre Psychiatrie – innerhalb derer auch viel Psychotherapie stattfindet, 0,5 Mrd. Euro die stationäre medizinische Rehabilitation, 0,2 Mrd. Euro die psychosomatische Krankenhausbehandlung, 0,5 Mrd. Euro die ambulante psychiatrische Behandlung und etwa 1,5 Mrd. die Richtlinienpsychotherapie, zusammen etwa sechs Milliarden Euro.

Verwaltungskosten

[Bearbeiten | Quelltext bearbeiten]| GKV[57] | PKV[58] | |||||||

|---|---|---|---|---|---|---|---|---|

| Jahr | Gesamt- ausgaben |

Verwaltungs- ausgaben |

Anteil | je Mitglied | Jahr | Gesamt- ausgaben |

Verwaltungs- ausgaben |

Anteil |

| 2004[59] | 140,2 Mrd. € | 8,1 Mrd. € | 5,8 % | 160,28 € | 2004[60] | 32,2 Mrd. € | 3,1 Mrd. € | 9,6 % |

| 2005[61] | 143,8 Mrd. € | 8,2 Mrd. € | 5,7 % | 161,84 € | 2005[62] | 37,4 Mrd. € | 3,1 Mrd. € | 8,3 % |

| 2006[63] | 143,8 Mrd. € | 8,2 Mrd. € | 5,7 % | 161,78 € | 2006[64] | 35,6 Mrd. € | 3,2 Mrd. € | 9,0 % |

| 2007[65] | 153,9 Mrd. € | 8,2 Mrd. € | 5,3 % | 161,21 € | 2007[66] | 36,9 Mrd. € | 3,2 Mrd. € | 8,7 % |

| 2008[67] | 160,9 Mrd. € | 8,3 Mrd. € | 5,2 % | 117,94 € | 2008[68] | 36,8 Mrd. € | 3,3 Mrd. € | 9,0 % |

| 2009[69] | 170,8 Mrd. € | 8,9 Mrd. € | 5,5 % | 127,24 € | 2009[70] | 39,4 Mrd. € | 3,5 Mrd. € | 8,9 % |

| 2010[71] | 176,5 Mrd. € | 9,5 Mrd. € | 5,4 % | 136,24 € | 2010[72] | 43,0 Mrd. € | 3,5 Mrd. € | 8,1 % |

| 2011[73] | 179,6 Mrd. € | 9,4 Mrd. € | 5,2 % | 135,57 € | 2011[74] | 43,1 Mrd. € | 3,6 Mrd. € | 8,4 % |

| 2012[75] | 184,2 Mrd. € | 9,7 Mrd. € | 5,3 % | 138,66 € | 2012[76] | 44,2 Mrd. € | 3,5 Mrd. € | 7,9 % |

| 2013[77] | 194,5 Mrd. € | 9,9 Mrd. € | 5,1 % | 142,17 € | 2013[78] | 46,0 Mrd. € | 3,3 Mrd. € | 7,2 % |

| 2014[79] | 205,54 Mrd. € | 10,01 Mrd. € | 4,87 % | 142,46 € | 2014[80] | 46,3 Mrd. € | 3,2 Mrd. € | 6,9 % |

| 2015[81] | 213,67 Mrd. € | 10,43 Mrd. € | 4,88 % | 147,47 € | 2015[82] | 48,7 Mrd. € | 3,2 Mrd. € | 6,6 % |

| 2016[83] | 222,73 Mrd. € | 10,98 Mrd. € | 4,93 % | 153,78 € | 2016 | |||

2003 wurde gesetzlich festgelegt, dass sich die Verwaltungskosten der einzelnen Krankenkassen gegenüber dem Vergleichsjahr 2002 grundsätzlich nicht erhöhen dürfen.

Der Anteil der Verwaltungskosten im Verhältnis zu den Gesundheitsausgaben der gesetzlichen Krankenkassen in Deutschland sank von 2004 auf 2016 um 0,9 Prozentpunkte. Von den Gesamtausgaben der gesetzlichen Krankenversicherung im Jahre 2015 über 213,7 Mrd. Euro entfallen 10,4 Mrd. Euro (4,9 %) auf die Verwaltungskosten. Im Jahre 2004 waren es noch 140,2 Mrd. Euro Gesundheitsausgaben und 8,1 Mrd. Euro Verwaltungskosten.

Für die privaten Krankenkassen liegen die Verwaltungskosten 2015 bei 6,6 % und lagen 2004 bei 9,6 %.

Die Verwaltungsausgaben der gesetzlichen Krankenkassen verteilten sich 2008 wie folgt: Es entfielen 5,3 Mrd. Euro auf die Personalkosten der etwa 140.000 Mitarbeiter, 569 Mio. Euro für Pensionen, Zusatzrenten und Altersversorgung, 545 Mio. Euro für Beiträge an Krankenkassenverbände und Vereine, 131 Mio. Euro für Werbung, 77 Mio. Euro für Reisekosten, 23 Mio. Euro für Dienstwagen; 5,7 Mio. Euro wendeten die Kassen für das Personal zur Bekämpfung von Fehlverhalten im Gesundheitswesen auf.[84]

Nach veröffentlichten Zahlen für das Jahr 2009 erhielten der Chef der TK ein jährliches Grundgehalt von 271.000 Euro, DAK-Chef Rebscher etwa 235.000 Euro, Barmer-Chefin Fischer etwa 203.000 Euro und die GKV-Spitzenverbands-Vorstandsvorsitzende Pfeiffer 226.250 Euro. KBV-Vorstandschef Köhler erhielt im selben Zeitraum 260.000 Euro. Die Altersversorgungen kommen jeweils noch hinzu.[85]

Die Verteilung der Verwaltungskosten für das Jahr 2015 können dem Rechnungsergebnis 2015 des Bundesministeriums für Gesundheit[81] entnommen werden. Ab Seite 14 werden diese als Summe und aufgeteilt auf die einzelnen Kassenarten ausführlich dargestellt.

Bei den privaten Krankenkassen werden im Zahlenbericht der privaten Krankenversicherung 2015[82] die Verwaltungskosten lediglich auf Abschlussaufwendungen und Verwaltungsaufwendungen aufgeschlüsselt. Dabei ist auffällig, dass die Kosten für Abschlussaufwendungen deutlich über den Verwaltungsaufwendungen liegen.

Angesichts steigender Kosten im Gesundheitsbereich hat der Sozialverband VdK im Juli 2023 die Zahl der Krankenkassen in Deutschland infrage gestellt. Auch die Kassen könnten und sollten ihren Sparbeitrag leisten, sagte VdK-Präsidentin Verena Bentele, denn jede Kasse habe Vorstände und eine teure Verwaltung. „Wir haben in Deutschland 96 Krankenkassen. Da stellt sich schon die Frage, ob das so viele sein müssen.“[86]

Unterschiede zwischen GKV und PKV

[Bearbeiten | Quelltext bearbeiten]Die gesetzliche Krankenversicherung ist grundlegend anders strukturiert als die private Krankenversicherung (PKV). GKV und PKV unterscheiden sich auch grundlegend im Beitrags- und im Leistungsbereich.

Struktur

[Bearbeiten | Quelltext bearbeiten]- Maßgebliche gesetzliche Regelungen für die GKV ergeben sich aus dem Fünften Buch Sozialgesetzbuch (SGB V), für die PKV sind das Versicherungsvertrags- und das Versicherungsaufsichtsgesetz (VVG und VAG) von Bedeutung.

- Der versicherte Personenkreis ist in der GKV gesetzlich geregelt. Zu unterscheiden sind die Versicherung kraft Gesetzes, die freiwillige Versicherung und die Familienversicherung. Es besteht im Prinzip eine gesetzliche Zwangsmitgliedschaft für abhängig Beschäftigte, die ein Bruttoeinkommen unter der Jahresarbeitsentgeltgrenze haben. Eine freiwillige Mitgliedschaft ist möglich, wobei bei Einkommen über der Arbeitsentgeltgrenze der Höchstbeitrag entrichtet werden muss. Familienangehörige der Mitglieder ohne eigenes Einkommen sind in der GKV beitragsfrei mitversichert. Auch in der PKV besteht für die in § 193 Abs. 3 VVG genannten Personen eine Versicherungspflicht. Bei der PKV ist jedoch für jede versicherte Person eine separate Versicherungsprämie fällig.

- Vor Aufnahme in die PKV findet im Gegensatz zur GKV eine Gesundheitsprüfung statt, die sich auf die Prämienhöhe auswirken oder zur Ablehnung des Versicherungsantrages führen kann.

- Die PKV kann bei geringem individuellen Versicherungsrisiko im Vergleich zur GKV günstigere Tarife bei höherem Leistungsangebot anbieten. Das gilt insbesondere für junge Versicherte und Alleinstehende. Mit zunehmendem Alter und Änderung des Familienstandes kann sich dieser Vorteil zum Nachteil umkehren.

- Ein Wechsel zwischen den Systemen unterliegt gesetzlichen Beschränkungen. Um aus der GKV in eine PKV wechseln zu können, muss in der Regel eine bestimmte Einkommensgrenze (Jahresarbeitsentgeltgrenze) überschritten werden. Um zurück in die GKV zu gelangen, muss ein Tatbestand nach § 5 SGB V vorliegen, aus dem sich die Versicherungspflicht in der GKV ergibt, beispielsweise muss das Einkommen dauerhaft unter die Jahresarbeitsentgeltgrenze gesunken sein. Vormals Selbständige müssen zum Beispiel Arbeitslosengeld beziehen oder hauptberuflich ein abhängiges Beschäftigungsverhältnis beginnen. Personen, die 55 Jahre oder älter sind, ist nach § 6 Abs. 3a SGB V der Zugang zur gesetzlichen Krankenversicherung versperrt, wenn sie in den letzten fünf Jahren vor Eintritt des Versicherungstatbestandes nicht in der gesetzlichen Krankenversicherung versichert waren und wenn sie oder ihr Ehe- oder eingetragener Lebenspartner davon mindestens 2,5 Jahre lang entweder versicherungsfrei, von der Versicherungspflicht befreit oder wegen einer hauptberuflichen selbständigen Tätigkeit nicht versicherungspflichtig waren.

- Klagen gegen eine GKV sind gebührenfreie öffentlich-rechtliche Streitigkeiten, die den Sozialgerichten zugewiesen sind (§§ 9, 55 SGG). Vorher sind kostenlose Widerspruchsverfahren durch einen mit Ehrenamtlichen besetzten Widerspruchsausschuss der jeweiligen Krankenkasse vorgeschrieben. Beschwerden beim Bundesamt für Soziale Sicherung oder einer Länderaufsichtsbehörde sind möglich. Klagen gegen eine PKV sind bürgerliche Rechtsstreitigkeiten. Dafür sind die Zivilgerichte zuständig (§ 23 GVG). PKV-Versicherte können sich bei Meinungsverschiedenheiten mit ihrem Unternehmen zudem kostenfrei an den neutralen Ombudsmann bei der PKV oder an die Bundesanstalt für Finanzdienstleistungsaufsicht mit Sitz in Bonn (BaFin) wenden.

Beiträge

[Bearbeiten | Quelltext bearbeiten]- Die Beiträge richten sich bei der GKV prozentual nach dem Arbeitsentgelt (Lohn, Gehalt, Provision usw.) bis zur Beitragsbemessungsgrenze. Sie werden also entsprechend dem im Steuerrecht gültigen Prinzip der Bemessung nach Leistungsfähigkeit eingezogen. Bei der PKV wird die Anfangsprämie nach dem persönlichen Krankheitsrisiko (Lebensalter, Beruf, Gesundheitsstatus) und dem gewünschten Versicherungsumfang berechnet. In der GKV steigen oder sinken die Beiträge automatisch mit dem Lohn bis maximal zur Beitragsbemessungsgrenze (diese wird in der Regel jährlich angehoben) sowie durch den gesetzlich vorgegebenen Beitragssatz. Alleinstehende ohne Vorerkrankungen zahlen bei frühem Eintrittsalter in der PKV in der Regel günstigere Beiträge als in der GKV. Der Beitrag steigt jedoch oft mit dem Alter[87] und kann sich später weit über dem Beitrag der GKV bewegen, wie die Stiftung Warentest 2003 und 2004 ermittelte.[88]

- Bei abhängig Beschäftigten zahlt der Arbeitgeber für die PKV analog der GKV einen Anteil an der Krankenversicherung, indem er dem Beschäftigten einen Zuschuss zur privaten Krankenversicherung steuer- und sozialabgabenfrei mit der Entgeltabrechnung auszahlt. Den privaten Versicherungsbeitrag zahlt der Versicherte direkt an seinen Versicherer. Der Arbeitgeberanteil beträgt bei gesetzlich Versicherten die Hälfte des allgemeinen Beitragssatzes in Höhe von 14,6 % und seit 2019 die Hälfte des Zusatzbeitrages der betreffenden Krankenkasse. Bei privat Versicherten zahlt der Arbeitgeber genau die Hälfte des PKV-Beitrags, aber maximal den gleichen Betrag wie für einen Versicherten in der GKV (§ 257 Abs. 2 SGB V).

- Selbständige tragen immer die vollen Beiträge allein. Da die Beiträge, die von den Krankenkassen beworben werden, nur den vom Arbeitnehmer selbst zu zahlenden Anteil angeben (ohne Arbeitgeberanteil), sind die Beiträge in der GKV für Selbständige etwa doppelt so hoch wie die für abhängig Beschäftigte angegebenen. Die Beiträge sind für Selbständige jedoch nicht höher, da die Aufteilung in Arbeitnehmer- und Arbeitgeberanteil nur die tatsächlichen Kosten der Krankenversicherung in der GKV verdeckt.

- In der Elternzeit sind Pflichtversicherte und Familienmitversicherte beitragsfrei. Wer freiwillig gesetzlich krankenversichert oder privat krankenversichert ist, muss in der Elternzeit weiter Beiträge zahlen. Privat Versicherte zahlen zusätzlich den Arbeitgeberanteil, da der Arbeitgeberzuschuss entfällt.[89][90] Wer privat versichert ist und während der Elternzeit in Teilzeit arbeitet, wird in der GKV versicherungspflichtig, wenn sein Einkommen unter die Versicherungspflichtgrenze fällt, kann sich aber unter Umständen von der Versicherungspflicht befreien lassen.[91]

- PKV-Versicherte können auf die Höhe ihres Beitrages durch Anpassung ihrer Leistungsansprüche und durch die Höhe eines etwaigen Selbstbehalts Einfluss nehmen. Für GKV-Versicherte können die Kassen Wahltarife anbieten, die bei Übernahme eines bestimmten Selbstbehalts jährliche Bonuszahlungen (Prämien) oder Zuzahlungsermäßigungen vorsehen.

- Die PKV bildet eine Altersrückstellung, um die im Alter steigende Prämienlast zu mildern. Die GKV kennt keine Altersrückstellungen, weil sie nach dem Umlageverfahren wirtschaftet.

- Gesetzlich Versicherte haben bei Beitragssteigerungen die Möglichkeit, die Krankenkasse recht unkompliziert zu wechseln. Abhängig von ihrem Einkommen verändert sich die Beitragshöhe nicht. Privat Versicherte können den Versicherungsanbieter ebenfalls wechseln. Im Unterschied zur GKV kann dies jedoch nach Alter und Krankheitsgeschichte mit erheblichen finanziellen Nachteilen verbunden sein, etwa durch Zuschläge zum Beitrag oder Leistungsausschlüsse wegen Vorerkrankungen. Bei Verträgen, die nach dem 1. Januar 2009 abgeschlossen wurden, wird jedoch bei dem Vorversicherer geprüft, wie viel Altersrückstellungen gebildet wurden und diese auf den neuen Beitrag angerechnet (Portabilität von Altersrückstellungen).

- In den Medien wird kritisch angemerkt, dass PKV-Beiträge auch bei sinkendem Einkommen steigen und dass daher Menschen, sobald es „finanziell eng wird“, versuchen würden, sich wieder zurück in das Solidarsystem zu „retten“. Dies sei unsolidarisch und zudem nicht immer möglich. Die PKV stelle daher heute in „Zeiten, in denen durchgehende Erwerbsbiografien nicht mehr die Regel sind“ ein finanzielles Risiko dar.[92] Zum Zeitpunkt des Vertragsschlusses sei zudem die Solidität der Versicherung für den Kunden schwer zu beurteilen.[93]

Leistungen

[Bearbeiten | Quelltext bearbeiten]- Die Leistungen der GKV müssen „ausreichend, zweckmäßig und wirtschaftlich“ sein. Sie dürfen das Maß des Notwendigen nicht überschreiten. Leistungen, die nicht notwendig oder unwirtschaftlich sind, können Versicherte nicht beanspruchen, dürfen die Leistungserbringer nicht bewirken und die Krankenkassen nicht bewilligen (§ 12 Abs. 1 SGB V). Derartige Leistungen können als Individuelle Gesundheitsleistungen (IGeL) von Versicherten auf eigene Rechnung in Anspruch genommen werden.[94] In der PKV ist der Versicherungsfall hingegen die „medizinisch notwendige Heilbehandlung“. Ein Wirtschaftlichkeitsgebot existiert in der PKV in dieser Form nicht.[95] Die privaten Versicherer sind jedoch gesetzlich verpflichtet, bestimmten Personen eine Versicherung im Basistarif mit den Pflichtleistungen der GKV anzubieten.

- Die Leistungen der GKV sowie mittelbar Leistungen der PKV im Standard- und Basistarif werden im Sozialgesetzbuch Fünftes Buch (SGB V) sowie gemäß §§ 91, 92 SGB V in den Richtlinien des Gemeinsamen Bundesausschusses (G-BA) und in der Satzung der jeweiligen Krankenkasse festgelegt, in der PKV dagegen durch privatrechtlichen Vertrag. Die Gremien der gemeinsamen Selbstverwaltung im Bereich der vertragsärztlichen Versorgung können Leistungen in GKV und PKV-Basis-/Standardtarif jederzeit im Rahmen ihrer Ermächtigung beschränken oder erweitern. Im privatrechtlichen Vertrag vereinbarte Leistungen gelten dagegen für die gesamte Vertragslaufzeit. So sind medizinische Neuerungen u. U. nicht von einem bestehenden PKV-Vertrag gedeckt.[93]

- Gemäß dem in der GKV geltenden Sachleistungsprinzip erhält das Mitglied im Bedarfsfall eine Sachleistung (ambulante oder stationäre ärztliche Behandlung, Medikamente etc.). Die Bezahlung erfolgt über die Krankenkassen an die „Leistungserbringer“ (niedergelassene Ärzte, Krankenhäuser, Apotheken). Die Krankenkassen leiten die vereinnahmten Beiträge dazu seit dem 1. Januar 2009 an den zusätzlich mit Steuermitteln finanzierten Gesundheitsfonds weiter, der seine Mittel dann wiederum an die Krankenkassen verteilt. Über die Kassenärztlichen Vereinigungen werden sodann die Leistungserbringer vergütet. Alternativ können gesetzlich Versicherte die Kostenerstattung wählen.[96] Art und Umfang der erstattungsfähigen Leistungen bleiben dabei stets gleich.[97] Die Höhe der Erstattungen kann auf das Niveau der PKV erweitert werden, sofern die Satzung der Krankenkasse dies vorsieht.[98] Die PKV erbringt ihre Leistungen grundsätzlich nach dem Kostenerstattungsprinzip und erhält keine Zuschüsse aus Steuermitteln. Sie erbringt ihre Leistungen allein aus dem Beitragsaufkommen ihrer Versicherten.

- In der GKV muss der Versicherte eine Patientenquittung ausdrücklich verlangen, um Abrechnungsdetails zu erfahren. In der PKV erhalten Versicherte vom Leistungserbringer eine Rechnung. Deren Betrag wird von der PKV ganz oder teilweise erstattet. Privat versicherte Patienten bezahlen Rechnungen selbst und können sich die Rechnungen später vom Versicherer erstatten lassen. In bestimmten Fällen können auch sie den Leistungserbringer direkt mit ihrem Versicherer abrechnen lassen; hierfür ist jedoch eine Abtretung der Leistungsansprüche des Versicherten erforderlich, was Versicherer meist nur im Fall einer stationären Behandlung im Krankenhaus akzeptieren.

- Die erstattungsfähigen Leistungen der PKV umfassen in der Regel die nach der GOÄ und der GOZ berechnungsfähigen Vergütungen. Maßgeblich ist jedoch der individuell vereinbarte Versicherungsvertrag. Art und Höhe der Leistungen unterscheiden sich daher sowohl nach Versicherer und Tarif als auch von den gesetzlich festgelegten Leistungen der GKV. Häufig sind die Leistungen der PKV bei nicht rezeptpflichtigen Arzneimitteln, Sehhilfen und Zahnersatz höher. Je nach Tarif und bei Leistungsausschlüssen können sie auch geringer ausfallen als in der GKV, zum Beispiel bei Leistungen der Psychotherapie, der Logopädie, der Reha und der Palliativversorgung.[92][93] Auch eine Haushaltshilfe wird u. U. von der gesetzlichen Krankenkasse bezahlt, je nach Tarif aber nicht von der privaten Krankenversicherung.

- Grundsätzlich erhalten PKV-Versicherte kein Krankengeld und keinen Zuschuss zu Kuren. Diese Leistungen können über eine Krankentagegeldversicherung versichert werden. Bei einer stufenweisen Wiedereingliederung zahlt die GKV in der Regel Krankengeld weiter; in der PKV wird bei einer Teil-Arbeitsunfähigkeit meistens kein Krankentagegeld mehr gezahlt.

- Besteht auch Anspruch auf Leistungen aus der gesetzlichen Unfallversicherung oder der gesetzlichen Rentenversicherung, auf gesetzliche Heilfürsorge oder Unfallfürsorge, ist der PKV-Versicherer unbeschadet der Ansprüche des Versicherungsnehmers auf Krankenhaustagegeld nur für Aufwendungen leistungspflichtig, welche trotz gesetzlicher Leistungen notwendig bleiben.[99]

- Bei Kinderwunschbehandlungen gilt in der PKV das Verursacherprinzip (die Versicherung des Verursachers erstattet die Gesamtkosten), während in der GKV das Körperprinzip gilt (die Versicherung erstattet nur die Behandlung ihres jeweiligen Versicherungsnehmers). Hierbei liegt eine Versicherungslücke vor, wenn ein (infertiler) Mann gesetzlich versichert, seine (gesunde) Partnerin aber privat versichert ist.

Siehe auch

[Bearbeiten | Quelltext bearbeiten]- Krankenversicherung in Deutschland

- Sozial bedingte Ungleichheit von Gesundheitschancen

- Zwei-Klassen-Medizin

Literatur

[Bearbeiten | Quelltext bearbeiten]- Martin Albrecht, Wilhelm F. Schräder, Stephanie Sehlen (Hrsg.): Modelle einer integrierten Krankenversicherung. Finanzierungseffekte, Verteilungswirkungen, Umsetzung. Edition Sigma, Berlin 2006, ISBN 3-8360-8673-5.

- Arzneimittel-Atlas 2014 – Der Arzneimittelverbrauch in der GKV, Verlag Springer, Berlin, Heidelberg 2014, ISBN 978-3-662-43447-5.

- Gerhard Bäcker u. a.: Sozialpolitik und soziale Lage in Deutschland. 3. Auflage, Band 2, Westdeutscher Verlag, Wiesbaden 2000, ISBN 3-531-13334-9.

- Kay Bourcarde: Sozialreformen seit 1989 – Die Reform der Gesetzlichen Krankenversicherung. In: Zeitschrift für Wachstumsstudien 1 (2005), S. 19–27, wachstumsstudien.de (PDF; 394 kB)

- Mattias G. Fischer: Das Sachleistungsprinzip der GKV: Entstehung, Funktionen, Zukunft. In: H.-J. Blanke (Hrsg.), Die Reform des Sozialstaats zwischen Freiheitlichkeit und Solidarität, Mohr Siebeck, Tübingen 2007.

- Ingrid Füller: Gesetzliche Krankenversicherung: die Leistungen der Kassen – Ihre Ansprüche als Patient. Verbraucherzentrale Nordrhein-Westfalen, Düsseldorf 2005, ISBN 3-933705-66-5.

- Stefan Muckel: Sozialrecht. 2. Auflage, Verlag C. H. Beck, München 2007, ISBN 3-406-52632-2.

- Anita Pfaff: Finanzierungsalternativen der Gesetzlichen Krankenversicherung. Einflussfaktoren und Optionen zur Weiterentwicklung, Edition Sigma, Berlin 2006, ISBN 3-8360-8676-X.

- Raimund Waltermann: Sozialrecht. 8. Auflage, C. F. Müller Verlag, Heidelberg 2009, ISBN 3-8114-8103-7.

- Guido W. Weber: Marketing in der gesetzlichen Krankenversicherung – Kundenbindung in einem regulierten Wettbewerb. Shaker Verlag, Aachen 2012, ISBN 978-3-8440-1098-5 (Inhalt und Leseprobe).

Weblinks

[Bearbeiten | Quelltext bearbeiten]- Literatur von und über Gesetzliche Krankenversicherung im Katalog der Deutschen Nationalbibliothek

- Spitzenverband Bund der Krankenkassen (seit Juli 2008)

- Bundesamt für Soziale Sicherung: Gemeinsame Wettbewerbsgrundsätze der Aufsichtsbehörden der gesetzlichen Krankenversicherung Wettbewerbsgrundsätze 2016. online auf www.bundesversicherungsamt.de

- Daniel Erlemeier Arbeit für Punkte – Wie Ärzte bezahlt werden. Bei n-tv.de vom 26. März 2008, (vgl.: Einheitlicher Bewertungsmaßstab)

- Text des Fünften Buches Sozialgesetzbuch

- Stiftung Warentest: Die beste Kasse für Sie – Test von Krankenkassen. In: Finanztest, 4. Dezember 2012.

Einzelnachweise

[Bearbeiten | Quelltext bearbeiten]- ↑ Vgl. dazu § 5 und § 6 SGB V.

- ↑ Gesetz betreffend die Krankenversicherung der Arbeiter, RGBl. 1883, 73–104.

- ↑ Zur Entstehung des Krankenversicherungsgesetzes von 1883 und zur Krankenversicherung im 19. Jahrhundert vgl. Quellensammlung zur Geschichte der deutschen Sozialpolitik 1867 bis 1914, I. Abteilung: Von der Reichsgründungszeit bis zur Kaiserlichen Sozialbotschaft (1867–1881), 5. Band: Gewerbliche Unterstützungskassen, bearbeitet von Florian Tennstedt und Heidi Winter, Darmstadt 1999; Quellensammlung zur Geschichte der deutschen Sozialpolitik 1867 bis 1914, II. Abteilung: Von der Kaiserlichen Sozialbotschaft bis zu den Februarerlassen Wilhelms II. (1881–1890), 5. Band: Die gesetzliche Krankenversicherung und die eingeschriebenen Hilfskassen, bearbeitet von Andreas Hänlein, Florian Tennstedt und Heidi Winter, Darmstadt 2009; Quellensammlung zur Geschichte der deutschen Sozialpolitik 1867 bis 1914, III. Abteilung: Ausbau und Differenzierung der Sozialpolitik seit Beginn des Neuen Kurses (1890–1904), 5. Band: Die gesetzliche Krankenversicherung, bearbeitet von Wolfgang Ayaß, Florian Tennstedt und Heidi Winter, Darmstadt 2012; vgl. Wolfgang Ayaß, Wilfried Rudloff, Florian Tennstedt: Sozialstaat im Werden, Band 1: Gründungsprozesse und Weichenstellungen im Deutschen Kaiserreich, Stuttgart 2021; Band 2: Schlaglichter auf Grundfragen, Stuttgart 2021.

- ↑ Michael Stolleis: Geschichte des Sozialrechts in Deutschland. Ein Grundriss. Lucius & Lucius. Stuttgart. 2003. ISBN 3-8252-2426-0, S. 78.

- ↑ Böge/Stein: 125 Jahre DAK (S. 22), DAK, 1999

- ↑ Leistungen der gesetzlichen Krankenversicherung.

- ↑ Reform aktuell: Entschuldung. ( vom 10. Mai 2013 im Internet Archive) Allgemeine Ortskrankenkasse#Der AOK-Bundesverband, abgerufen am 23. April 2010.

- ↑ Zahlen und Fakten des Bundesgesundheitsministeriums zur Krankenversicherung, Daten des Gesundheitswesens 2019 (PDF-Datei; 5,9 MB), abgerufen am 25. Dezember 2020.

- ↑ BSG, 8. März 2016, AZ B 1 KR 26/15 R

- ↑ Bundessozialgericht, 2. Dezember 2004, AZ B 12 KR 23/04 R.

- ↑ BSG, Urteil vom 13. Juni 2007, AZ B 12 KR 19/06 R

- ↑ BSG, Urteil vom 11. September 2018, AZ B 1 KR 10/18 R

- ↑ Walter Schuhmann, Ludwig Brucker: Sozialpolitik im neuen Staat. W. Rink u. B. Krause, Berlin 1934, S. 356.

- ↑ Laut Spitzenverband Bund der Krankenkassen.

- ↑ gkv-spitzenverband.de ( vom 15. Januar 2017 im Internet Archive) jeweils zum 1. Januar.

- ↑ Fusionen Gesetzliche Krankenkassen 2011. ( vom 1. Juni 2011 im Internet Archive)

- ↑ Krankenkassen müssen Milliarden-Loch stopfen. In: Welt Online. 18. Januar 2008 (welt.de [abgerufen am 4. Februar 2016]).

- ↑ Drucksache 283/11. (PDF) Bundesrat, 20. Mai 2011, abgerufen am 4. Februar 2016.

- ↑ KK-AltRückV – Verordnung zur Bildung von Altersrückstellungen durch die gesetzlichen Krankenkassen und ihre Verbände. In: www.gesetze-im-internet.de. Abgerufen am 4. Februar 2016.

- ↑ Mitglieder und Versicherte der Gesetzlichen Krankenversicherung (GKV) - Jahresdurchschnitt 2021. Abgerufen am 13. September 2022.

- ↑ Im Einzelnen: Krug: In: Soziale Sicherheit in der Landwirtschaft. Heft 3/2007, S. 203 ff. (PDF).

- ↑ Bundesministerium für Gesundheit: Beiträge der gesetzlichen Krankenversicherung. 15. Februar 2024, abgerufen am 14. Mai 2024.

- ↑ Bundesgesundheitsministerium, Mitgliedschaft in der gesetzlichen Krankenversicherung nach Auslandsrückkehr.

- ↑ Krankenversicherung bei Rückkehr aus dem Ausland. In: krankenkassen.de. Euro-Informationen (GbR), abgerufen am 10. November 2024.

- ↑ Bundesministerium für Gesundheit, Basistarif

- ↑ Fragen und Antworten zur 9/10-Regelung. In: Neue Osnabrücker Zeitung. 18. April 2016, abgerufen am 28. September 2018.

- ↑ 400.000 ohne Versicherung – Arztbesuch ein Luxus? n-tv.de, 24. Juli 2007.

- ↑ Weniger Menschen ohne Krankenversicherungsschutz. ( vom 29. August 2014 im Internet Archive)

- ↑ Immer mehr Menschen ohne Krankenversicherung. In: Tagesschau.de. 14. August 2020, abgerufen am 14. August 2020.

- ↑ Immer mehr Menschen in Deutschland ohne Krankenversicherung. In: Deutsches Ärzteblatt. 14. August 2020, abgerufen am 14. August 2020.

- ↑ in der ab dem 1. Januar 2013 geltenden Fassung des Haushaltsbegleitgesetzes 2013 vom 20. Dezember 2012 (BGBl. I S. 2781).

- ↑ http://www.sozialpolitik-aktuell.de/files/sozialpolitik-aktuell/_Politikfelder/Gesundheitswesen/Datensammlung/PDF-Dateien/abbVI51.pdf

- ↑ Jürgen Klöckner, Frank Specht: Krankenkassen: Warnung vor höheren Beiträgen für Versicherte. In: handelsblatt.com. 12. Mai 2021, abgerufen am 31. Januar 2024.

- ↑ Bund zahlt Krankenkassen in 2022 sieben Milliarden Euro zusätzlich | BR24. In: br.de. 2. Juni 2021, abgerufen am 13. März 2024.

- ↑ https://www.dasinvestment.com/wettbewerb-mit-privaten-krankenversicherern-massiv-verzerrt

- ↑ https://versicherungswirtschaft-heute.de/maerkte-und-vertrieb/2020-06-25/pkv-verband-gegen-steuerzuschuesse-fuer-die-gkv

- ↑ GKW Spitzenverband: Einheitliche Grundsätze zur Beitragsbemessung freiwilliger Mitglieder der gesetzlichen Krankenversicherung und weiterer Mitgliedergruppen sowie zur Zahlung und Fälligkeit der von Mitgliedern selbst zu entrichtenden Beiträge (Beitragsverfahrensgrundsätze Selbstzahler ( vom 24. Juli 2019 im Internet Archive)) vom 27. Oktober 2008, zuletzt geändert am 28. November 2018.

- ↑ Ruhen des Leistungsanspruchs in der KV bei Beitragsschulden. In: caritas.de. 4. Januar 2024, abgerufen am 6. Februar 2024.

- ↑ Ruhen der Krankenversicherung bei Beitragsrückstand. In: recht-e.de. 1. Juni 2016, abgerufen am 6. Februar 2024.

- ↑ Schulden bei der Krankenkasse, Säumniszuschläge und Stundungszinsen. In: dgbrechtsschutz.de. 26. September 2020, abgerufen am 6. Februar 2024.

- ↑ Entwicklung der Beitragssätze in der Sozialversicherung. In: gbe-bund.de, abgerufen am 22. Oktober 2020.

- ↑ Neufassung des § 241 SGB V zum 1. Januar 2011 durch Artikel 1 Nr. 17 GKV-Finanzierungsgesetz vom 22. Dezember 2010 (BGBl. I S. 2309, 2313).

- ↑ § 242 SGB V in der ab dem 1. Januar 2015 geltenden Fassung, Artikel 1 Nr. 18 GKV-FQWG

- ↑ Zusatzbeitragssatz. In: gkv-spitzenverband.de, abgerufen am 24. November 2024.

- ↑ Carolin Hoh, Ivonne Honekamp: Co-payment as a solution to the moral hazard problem in the pharmaceutical market? Hrsg.: University of Bamberg, Chair in Empirical Microeconomics. MPRA Paper, Bamberg März 2010.

- ↑ Susanne Plettner: Vertragswettbewerb in der GKV unter wettbewerbsrechtlichen Gesichtspunkten. Peter Lang, Frankfurt (Main) 2010, ISBN 3-631-60339-8.

- ↑ Gesetzliche Krankenversicherung erzielt 2013 Überschuss. In: aok-bv.de. Abgerufen am 24. November 2017.

- ↑ GKV-Finanzergebnis 2014: Erstes Minus seit 2010. In: aok-bv.de. Abgerufen am 24. November 2017.

- ↑ GKV-Finanzergebnis 2015: Zum zweiten Mal in Folge im Minus. In: aok-bv.de. Abgerufen am 24. November 2017.

- ↑ Krankenkassen schließen 2016 mit einem Überschuss ab. In: aok-bv.de. Abgerufen am 24. November 2017.

- ↑ 2017 schließt mit stabiler Kassenlage. In: aok-bv.de. Abgerufen am 25. November 2018.

- ↑ Gregor Waschinski: Gesundheitsversorgung: Den gesetzlichen Krankenkassen droht ein Defizit von 50 Milliarden Euro. In: Handelsblatt. 9. Oktober 2019 (handelsblatt.com [abgerufen am 10. Oktober 2019]).

- ↑ Studie: Defizit der Kassen steigt bis 2040. In: Bonner General-Anzeiger. 9. Oktober 2010, S. 6.

- ↑ Richard Ochmann, Martin Albrecht: Zukünftige Entwicklung der GKV-Finanzierung. Hrsg.: Bertelsmann Stiftung. Gütersloh 2019 (bertelsmann-stiftung.de [PDF; abgerufen am 10. Oktober 2019]).

- ↑ Helmut Laschet: Fernab vom kranken Gemüt. In: Ärzte Zeitung. 3. Juli 2008, S. 5 (online [abgerufen am 6. November 2013]).

- ↑ Loew, Psychodynamische Psychotherapie (PDP) 2009; 8: 57

- ↑ Finanzergebnisse der GKV – Bundesgesundheitsministerium. In: www.bundesgesundheitsministerium.de. Abgerufen am 24. November 2017.

- ↑ PKV-Zahlenberichte ab 1997/98. In: www.pkv.de. Archiviert vom am 1. Dezember 2017; abgerufen am 25. November 2017. Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Endgültige Rechnungsergebnisse der gesetzlichen Krankenversicherung nach der Statistik KJ 1 – 2004. (PDF; 1,6 MB) Bundesministerium für Gesundheit und Soziale Sicherung, 15. Juli 2005, abgerufen am 24. November 2017.

- ↑ Die private Krankenversicherung Zahlenbericht 2004/2005. (PDF; 635 kB) Verband der privaten Krankenversicherung, 4. Oktober 2005, archiviert vom (nicht mehr online verfügbar) am 1. Dezember 2017; abgerufen am 25. November 2017.

- ↑ Endgültige Rechnungsergebnisse der gesetzlichen Krankenversicherung nach der Statistik KJ 1 – 2005. (PDF; 967 kB) Bundesministerium für Gesundheit, 4. September 2006, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2005/2006. (PDF; 2,0 MB) Verband der privaten Krankenversicherung, 24. Oktober 2006, archiviert vom (nicht mehr online verfügbar) am 10. August 2019; abgerufen am 25. November 2017.

- ↑ Endgültiges Rechnungsergebnis der GKV (2006). (PDF; 967 kB) Bundesministerium für Gesundheit, 4. September 2006, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2006/2007. (PDF; 1,9 MB) Verband der privaten Krankenversicherung, 5. November 2007, archiviert vom (nicht mehr online verfügbar) am 1. Dezember 2017; abgerufen am 25. November 2017.

- ↑ Endgültiges Rechnungsergebnis 2007. (PDF; 2,1 MB) Bundesministerium für Gesundheit, 6. Januar 2009, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2007/2008. (PDF; 2,4 MB) Verband der privaten Krankenversicherung, 6. November 2008, archiviert vom (nicht mehr online verfügbar) am 10. August 2019; abgerufen am 25. November 2017.

- ↑ Gesetzliche Krankenversicherung Endgültige Rechnungsergebnisse 2008. (PDF; 1 MB) Bundesministerium für Gesundheit, 7. Juli 2009, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2008/2009. (PDF; 2,7 MB) Verband der privaten Krankenversicherung, 19. November 2009, archiviert vom (nicht mehr online verfügbar) am 10. August 2019; abgerufen am 25. November 2017.

- ↑ Gesetzliche Krankenversicherung Endgültige Rechnungsergebnisse 2009. (PDF; 284 kB) Bundesministerium für Gesundheit, 16. Juli 2012, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2009/2010. (PDF; 2,6 MB) Verband der privaten Krankenversicherung, 18. November 2010, archiviert vom (nicht mehr online verfügbar) am 1. Dezember 2017; abgerufen am 25. November 2017.

- ↑ Gesetzliche Krankenversicherung Endgültige Rechnungsergebnisse 2010. (PDF; 96,96 kB) Bundesministerium für Gesundheit, 30. Juni 2011, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2010/2011. (PDF; 2,6 MB) Verband der privaten Krankenversicherung, 17. November 2011, archiviert vom (nicht mehr online verfügbar) am 10. August 2019; abgerufen am 25. November 2017.

- ↑ Gesetzliche Krankenversicherung Endgültige Rechnungsergebnisse 2011. (PDF; 147 kB) Bundesministerium für Gesundheit, 12. Juli 2012, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2011/2012. (PDF; 3,5 MB) Verband der privaten Krankenversicherung, 17. November 2011, archiviert vom (nicht mehr online verfügbar) am 1. Dezember 2017; abgerufen am 25. November 2017.

- ↑ Gesetzliche Krankenversicherung Endgültige Rechnungsergebnisse 2012. (PDF; 108 kB) Bundesministerium für Gesundheit, 19. Juni 2013, abgerufen am 24. November 2017.

- ↑ Zahlenbericht der privaten Krankenversicherung 2012. (PDF; 3 MB) Verband der privaten Krankenversicherung, Dezember 2013, archiviert vom (nicht mehr online verfügbar) am 1. Dezember 2017; abgerufen am 25. November 2017.