Zu versteuerndes Einkommen

Das zu versteuernde Einkommen (zvE) bildet in Deutschland die Bemessungsgrundlage für die Steuerfestsetzung bei der Einkommensteuer[1] und der Körperschaftsteuer.[2] In der Schweiz ist dafür der Begriff steuerbares Einkommen üblich.[3]

Deutschland

[Bearbeiten | Quelltext bearbeiten]Einkommensteuer in Deutschland

[Bearbeiten | Quelltext bearbeiten]

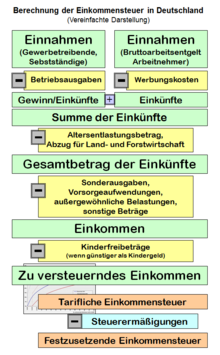

Maßgeblich für die Einkommensteuer in Deutschland ist das zu versteuernde Einkommen, das der Steuerpflichtige im Veranlagungszeitraum (Kalenderjahr) bezogen hat (Bemessungsgrundlage).

Es gibt in Deutschland insgesamt sieben Einkunftsarten. Je nach Einkunftsart werden von den Einnahmen die Werbungskosten oder die Betriebsausgaben abgezogen (objektives Nettoprinzip). Beispielsweise werden vom Bruttoarbeitslohn aus nichtselbständiger Arbeit die tatsächlichen Werbungskosten oder die Werbungskostenpauschale abgezogen. Die Einnahmen aus selbständiger Arbeit werden um die Betriebsausgaben reduziert und ergeben den Gewinn. Das Ergebnis dieser Rechnung sind die Einkünfte.

Aus den Einkünften (nach § 2 EStG) wird danach das zu versteuernde Einkommen berechnet, indem diese im Wesentlichen um folgende Beträge vermindert werden (subjektives Nettoprinzip):

- den Alleinerziehendenentlastungsbetrag (§ 24b EStG),

- die Sonderausgaben wie beispielsweise Vorsorgeaufwendungen und Kirchensteuer (§ 10 Abs. 1 Nr. 4 EStG),

- die außergewöhnlichen Belastungen (§ 33 EStG),

- die Freibeträge für Kinder (§ 32 Abs. 6 EStG), falls diese günstiger als das Kindergeld sind,

- und um die sonstigen vom Einkommen abzuziehenden Beträge.

Letztere sind beispielsweise freibleibende Beträge (bis 410 € bzw. bis 820 € für Nichtarbeitseinkünfte von Arbeitnehmern) im Rahmen des Härteausgleich nach § 46 Abs. 3 und 5 EStG mit § 70 EStDV für Pflichtveranlagungen.

Körperschaftsteuer

[Bearbeiten | Quelltext bearbeiten]Die Körperschaftsteuer bemisst sich nach dem zu versteuernden Einkommen der Körperschaft (§ 7 Abs. 1 KStG). Ausgangsbasis ist regelmäßig der Gewinn, der nach verschiedenen Korrekturen – vor allem wegen nicht abziehbarer Betriebsausgaben – das Einkommen bildet. Nach Abzug der Freibeträge nach § 24 und § 25 KStG ergibt sich das zu versteuernde Einkommen.