Diskussion:Kalte Progression/Archiv

Neutralität: Steueraufkommen vs. Steuerlast

Steuerlast ist kein neutraler Begriff, impliziert er doch, dass dem Betroffenen etwas genommen wird, ohne ihm etwas zu geben. Steuern werden allerdings verwendet, um staatliche Dienstleistungen (z.B. Schule, Gerichte, ...) zu finanzieren. Hat Benutzer:Sava da ein Problem mit der Neutralität... :-( Fgb 11:46, 3. Jun 2005 (CEST)

Steuerlast ist ein allgemein üblicher Begriff, siehe einfach mal die Website vom Bundesfinanzministerium. Bei Google an die 100.000 Treffer. Steueraufkommen ist kein alternativer Begriff, sondern bezeichnet etwas ganz anderes. --Sava 05:25, 4. Jun 2005 (CEST)

- "Steueraufkommen" bezeichnet ganz einfach die Steuereinnahmen, die den öffentlichen Kassen zufließen. "Steuerlast" wird in unterschiedlichen Zusammenhängen verwendet: Gesamtes Steueraufkommen im Verhältnis zum BIP oder Steueraufkommen einzelner Steuerarten zum BIP, oder Lohnsteueraufkommen im Verhältnis zur Bruttolohn- und -gehaltssumme oder Einkommensteuerschuld einer einzelnen Person im Verhältnis zu seinem zu versteuernden Einkommen oder zu seinem Bruttoeinkommen, usw.

Also gebt endlich Ruhe und erkärt die "kalte Progression" mit verständlichen Worten und möglichst mit grafischer Darstellung (nicht nur Link auf irgendeine wissenschaftliche Abhandlung!) Este 11:05, 4. Jun 2005 (CEST)

"versteckte" und "offensichtliche" kalte Progression

Wo ist denn nun der Unterschied zwischen diesen beiden Effekten? In den beiden Absätzen wird genau das gleiche beschrieben - Leute verdienen auf dem Papier mehr, und haben dadurch einen höheren Steuersatz als vorher, obwohl sie inflationsbereinigt genauso viel verdienen wie vorher. -- Paul E. 23:40, 12. Nov 2005 (CET)

Die "offensichtliche" kalte Progression bezieht sich auf die "inflationsbedingte" Einkommensteigerung, die "versteckte" kalte Progression auf die realen Einkommensteigerungen.

- offenen Progression: Mit inflationsausgleichendem Gehalt steigt auch der Steuersatz (wenn dieser nicht ebenfalls nach oben angepasst wird).

- versteckte Progression: Hier ist der steuerliche Zweck der "sozialen Umverteilung" zu beachten: so ist im Jahre 1950 das überdurchschnittliche Einkommen - das mit dem Spitzensteuersatz zu versteuern ist - mit 100.000 DM anzunehmen, das von höchstens 10% der arbeitenden Bevölkerung erreicht wird. Aufgrund der steigenden Reallöhne wird im Jahre 2005 ein entsprechendes "inflationsbereinigtes" Einkommen von etwa 80.000 € jedoch von 30% der arbeitenden Bevölkerung erreicht. Das Einkommen ist damit nicht mehr "überdurchschnittlich" zu nennen, obwohl immer noch der Spitzensteuersatz dafür gezahlt werden muss. Mit anderen Worten: Immer mehr echte Durchschnittsverdiener rutschen in steuerlich höhere Klassen --Omi´s Törtchen 20:35, 13. Nov 2005 (CET)

Warum steht im zweiten Abschnitt (Beispiel), der Grundfreibetrag sei von 1975 bis 89 unverändert geblieben? Das stimmt doch nicht! (20.10.2009, 14:12 Uhr) (ohne Benutzername signierter Beitrag von 82.247.246.246 (Diskussion | Beiträge) )

Entfernung der Grafik

Soeben habe ich die Grafik entfernt, da ihr jeglicher Erklärungswert zum Thema fehlt.

- Der Beginn der obersten Proportionalitätszone ist lediglich ein einziger von mehreren anderen Tarifeckwerten die die Grenzsteuersatzfunktion abschließend definieren. Der entsprechende Graf hat i.Ü. keine Aussagekraft, da die Höhe des Spitzensteuersatz im Zeitablauf häufige Male verändert wurde.

- Die Preisentwicklungsfunktion wird durch eine wahllos hereingeklatschte krumme Linie dargestellt, anhand der man die Preisentwicklung nicht ansatzweise ablesesen kann. Es gibt ja gar keine Achsenbezeichnung!

- Folglich steht der Graph, der die Entwicklung der Grundfreibetragshöhe aufzeigt, isoliert da. Er besitzt keinen Aussagewert, da ihm die Preisentwicklung nicht gegenübergestellt wird. I.Ü. müsste das Jahr 1958 mit 100 indexiert werden. Tritonus05 14:38, 21. Jun 2006 (CEST)

Jaja, löschen ist sooo einfach - und ich mag es besonders, wenn ohne Rückfrage eine vernünftige Grafik rausfliegt, nur weil sie wieder irgendeinem Statistikpapst nicht in den Kram passt. zu 1) Hier geht es um Steuerprogression, also vor allem um die Frage, ab welchem Betrag der Höchststeuersatz anzuwenden ist. Wie hoch dieser Steuersatz dann ist, spielt doch überhaupt keine Rolle. Daneben ist der Betrag, ab dem der Höchststeuersatz gilt, in § 32a EStG fest definiert. zu 2) Der Preisindex wurde so gewählt, dass er zu Beginn der Grafik mit dem Durchschnittseinkommen übereinstimmt. Der Anstieg entspricht (in%) den Veröffentlichungen des Statistischen Bundesamtes zu 3) Auch ohne den Preisindex (der ja im Grunde nur begleitende Funktion hat), wäre die Entwicklung der Grundfreibeträge klar, denn dies ist (siehe §32a EStG!) ein feststehender Wert. Fazit: Es geht in der Grafik um die Schere zwischen der Entwicklung des Durchschnittseinkommens (ist aufgezeigt) und den relativ konstanten Werten Grundfreibetrag und Beginn des Höchststeuersatzes. Damit ist die kalte Progression treffend dargestellt. Ich werde die Grafik also wiederherstellen - schönen Abend noch --Omi´s Törtchen 19:38, 21. Jun 2006 (CEST)

Tagesschau-Link

Der Tagesschau-Link funktioniert nicht. (nicht signierter Beitrag von 88.68.229.149 (Diskussion | Beiträge) 00:21, 15. Jun. 2009 (CEST))

- Wurde entfernt. Erledigt. --Carbenium 16:13, 4. Jul. 2009 (CEST)

brutto, netto, real, nominal, versteckt

Heute ohne Mut (sei mutig ...) wegen fehlendem Wissen :-)

"Wenn der Einkommensteuertarif nicht kontinuierlich angepasst wird, führt eine inflationsausgleichende Einkommenssteigerung wegen des progressiv verlaufenden Einkommensteuertarifs zu einem höhereren Steuersatz und damit zu einer größeren Steuerbelastung, obwohl das Nettorealeinkommen gleich bleibt."

Das Nettorealeinkommen sinkt bei gleichem Bruttorealeinkommen (die Steuerlast steigt), also "obwohl das Bruttorealeinkommen gleich bleibt".

"Durch die - abgesehen vom Inflationsausgleich - auch real steigenden Einkommen (vor allem auch im Lohnbereich) haben sich die Spitzen- und Durchschnittseinkünfte von 1980 bis 1999 verdoppelt, während der Punkt, an dem der Spitzensteuersatz erreicht wird, gleich geblieben ist. Dies bedeutet jedoch, dass immer mehr Steuerpflichtige in einen höheren Steuersatz "hineinwachsen", obwohl ihre wirtschaftliche Leistungsfähigkeit nicht zugenommen hat, weil das Realeinkommen nicht gestiegen ist."

Kommt die Verdopplung allein vom gestiegenen Realeinkommen ("versteckt") oder ist damit das Nominaleinkommen ("offensichtlich" und "versteckt") gemeint? Die fetten Teile widersprechen sich. Also vielleicht "ihr Realeinkommen", gefällt mir aber auch nicht (wer hat schon nach 20 Jahren ein nahezu gleiches Realeinkommen).

--217.185.12.171 11:16, 7. Mai 2008 (CEST)

Erste Anmerkung ist absolut korrekt - da kann wer nicht Bundeskanzler werden ;-) (Wers vergessen hat: Scharping hat Brutto und Netto verweschselt). Sollte korrigiert werden.

Zweite Anmerkung: Das ist sogar falsch! Denn: Steigende Realeinkommen = höhere Leistungsfähigkeit = Progression 8und zwar nicht die kalte, sondern die gewollte!). Das sollte man zumindest nicht unter der Überschrift "Kalte Progression" schreiben... Ich hatte ja schon mal einen QS gesetzt - ohne Erfolg. Vielleicht setze ich mich bei Gelegenheit mal an den Artikel, bei dem vieles durcheinander geht. Eine Grafik habe ich ja bereits entfernt. --Eierwerfer 13:49, 7. Mai 2008 (CEST)

- Der Abschnitt <Die „Kalte Progression“> ist immernoch schwierig, es wird nicht sauber unterschieden zwischen Realeinkommen und Nominaleinkommen:

- "real steigenden Einkommen [...] in Deutschland von 1975 bis 1989 verdoppelt"

"obwohl ihre relative wirtschaftliche Leistungsfähigkeit nicht zugenommen hatte"

Hm, also HAT sich das Realeinkommen jetzt verdoppelt oder nicht? Dann hat doch auch "ihre relative wirtsch. Leistungsf." sich verdoppelt, oder?

- "real steigenden Einkommen [...] in Deutschland von 1975 bis 1989 verdoppelt"

- --129.247.247.239 09:56, 9. Nov. 2011 (CET)

- Der Abschnitt hat mir auch noch nie zugesagt. Er ist außerdem deutschlandlastig und gehört in den Abschnitt Deutschland.--Udo 08:48, 10. Nov. 2011 (CET)

Gesetzentwurf zum Abbau der Kalten Progression

Ein Gesetzentwurf zum Abbau der Kalten Progression ist in Deutschland im Dezember 2012 entgültig gescheitert.188.96.228.183 22:27, 13. Dez. 2012 (CET)

- Die kalte Progression lässt sich nur mit einer jährlichen Anhebung der Steuerstufen gemäß der Inflation abstellen. Eine einmalige Steuersenkung, wie im Gesetzentwurf der Bundesregierung vorgesehen, schafft keine dauerhafte Abhilfe. --Oreg (Diskussion) 15:05, 15. Dez. 2012 (CET)

Bearbeitung der Definition

Meines Erachtens muss die Definition überarbeitet werden, was ich versucht habe. Es fehlt die Unterscheidung zwischen kalter Progression im engeren und weiteren Sinne, die in der Fachwelt getroffen wird. Sollte die Änderung nicht freigeschaltet werden, hier der Text:

Die kalte Progression im engeren Sinne - auch inflationsbedingte kalte Progression genannt - ist die Steuermehrbelastung, die dann eintritt, wenn bei einem progressiven Einkommensteuertarif die Tarifeckwerte nicht an die Preisniveauentwicklung (Inflation) angepasst werden. Einkommenserhöhungen in Höhe der Inflationsrate führen in diesem Fall zu einer Erhöhung der individuellen Einkommensteuerlast bzw. des persönlichen Durchschnittsteuersatzes, obwohl das individuelle Realeinkommen und damit die wirtschaftliche Leistungsfähigkeit des Steuerpflichtigen nicht gestiegen ist. Bei einem konstanten Einkommen bliebe die Einkommensteuerlast gleich, obwohl das individuele Realeinkommen sinkt.

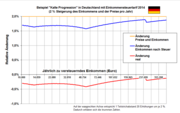

Beispiel: Das Preisniveau steigt in einem Jahr um 2 Prozent. Ein Steuerpflichtiger erzielt im gleichen Jahr einen Einkommenszuwachs von ebenfalls 2 Prozent. Real hat sich an seiner wirtschaftlichen Situation nichts geändert. Seine Kaufkraft ist im Vorjahresvergleich konstant. Da er aber ein nominal höheres Einkommen erzielt, steigt seine Steuerbelastung aufgrund des progressiven Tarifs an.<ref>http://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Service/Einfach_erklaert/2011-12-08-einfach-erklaert-einkommensteuertarif-und-kalte-progression-flash-infografik-alternativtext.html</ref>

Dabei ist jedoch zu beachten, dass die nach einem normierten Warenkorb ermittelte Preissteigerungsrate nicht für alle Einkommensgruppen gleich ist, da niedrige Einkommen Lebenswichtiges und hohe Einkommen vermehrt Luxusgüter konsumieren. In der nebenstehenden Grafik ist vereinfachend eine Preissteigerungsrate von 2 % für alle angenommen.

Von der kalten Progression im engeren Sinne wird in der Fachliteratur die kalte Progression im weiteren Sinne - auch heimliche Steuererhöhung genannt - unterschieden.<ref>W. Scherf, Öffentliche Finanzen, 2. Auflage, S. 297ff.</ref> Die kalte Progression im weiteren Sinne ist die Steuermehrbelastung, die dann eintritt, wenn bei einem progressiven Einkommensteuertarif die Tarifeckwerte nicht an die durchschnittliche Einkommensentwicklung angepasst werden. Einkommenserhöhungen in Höhe der durchschnittlichen Einkommensentwicklung führen in diesem Fall zu einer überproportionalen Erhöhung der individuellen Einkommensteuerlast. Technisch gesprochen steigt der persönliche Durchschnittssteuersatz. Insgesamt wächst dadurch das Steueraufkommen stärker als die Bemessungsgrundlage. Im Laufe der Zeit haben "heimliche Steuererhöhungen" dazu geführt, dass der Spitzensteuersatz bereits ab dem 1,5fachen des Durchschnittseinkommens zu zahlen ist, während er im Jahr 1958 erst ab dem 20fachen des Durchschnittseinkommens griff.--Economist1001 (Diskussion) 10:53, 23. Dez. 2013 (CET)

- Der letzte Satz Im Laufe der Zeit haben "heimliche Steuererhöhungen" dazu geführt, dass der Spitzensteuersatz bereits ab dem 1,5fachen des Durchschnittseinkommens zu zahlen ist, während er im Jahr 1958 erst ab dem 20fachen des Durchschnittseinkommens griff. ist nicht ausreichend belegt. Nach der 3-jährl. Lohn- und Einkommensteuerstatistik 2007 betrug das durchschnittliche zvE bei Einzelpersonen 18.096 Euro p.a. und bei Ehepaaren 45.704 Euro. Demnach beträgt das Verhältnis zwischen dem oberen Eckwert der linearen Progressionszone entsprechend 2,88 (= 52152/18096) und 2,28 (104304/45704). Außerdem beginnt der Spitzensteuersatz erst ab 250.000 bzw. 500.000 Euro p.a. zu wirken. Das wären dann also Verhältnisse von 13,8 bzw. 10,9. Das kann sich bis 2013 nicht so dramatisch geändert haben, zumal 2009 und 2010 Anpassungen des Tarifs erfolgten. Ich denke, hier müsste mal genauer recherchiert werden. --Udo (Diskussion) 19:39, 23. Dez. 2013 (CET)

- Guter Einwand, ich werde nach einer Quelle schauen. Es geht aber nicht um das durchschnittliche ZVE, sondern um das ZVE eines Durchschnittsverdieners. Unter dem "Spitzensteuersatz" versteht man den Steuersatz, der in der Spitze der Progressionszone gilt, nicht um den "Reichensteuersatz". Dies kann ich aber gerne noch präzisieren.--Economist1001 (Diskussion) 10:18, 27. Dez. 2013 (CET)

- Das sehe ich nicht ganz so.

- Der Spitzensteuersatz ist aus logischen Gründen der höchstmögliche Steuersatz - und das sind in Deutschland nunmal 45 Prozent. Der Begriff "Reichensteuersatz" ist eine populistische Wortschöpfung und fachlich etwas irreführend. Außerdem muss man berücksichtigen, dass zum oberen Eckwert der linearen Progressionszone heute (52.881 Euro) ein Grenzsteuersatz von 42 Prozent gehört, während der oberste Eckwert des linear-progressiven Tarifs von 1990...1995 (61.376 Euro) zu einem Grenzsteuersatz von 53 Prozent gehörte. Daher kann man diese beiden "Ecken" nicht so ohne Weiteres miteinander vergleichen (siehe Grafik rechts).

- Man erkennt auch die Schwierigkeit, welchen Durchschnitt man heranziehen soll: Den Durchschnitt der Bruttoeinkommen oder der Einkünfte oder der zvE-Werte oder vielleicht doch eher den Median dieser Einkommen, damit das Ganze robuster gegen Ausreißer wird? Wer will entscheiden, was hier allein richtig ist. Wir müssen WP:NPOV beachten und daher verschiedene Sichtweisen mit einfließen lassen.

- Schließlich gehören diese Dinge mMn in den Abschnitt "Kalte_Progression#Entwicklung_in_Deutschland" und nicht in die allgemeine Definition. --Udo (Diskussion) 11:49, 27. Dez. 2013 (CET)

- Das sehe ich nicht ganz so.

Betrifft Diagramm "Einkommensteuertarifreform 1990"

Ich bin nur Laie aber ich glaube das Diagramm zur "Einkommensteuertarifreform 1990" ist schwer zu verstehen, weil die Grenzsteuersätze als ein langer Graph eingezeichnet sind. Eigentlich gibt es ja nur wenige Grenzwerte, die besser als Punkte eingetragen werden sollten. Derzeit entsteht der Eindruck, es gäbe unendlich viele Grenzsteuersätze. Robert Beer (nicht signierter Beitrag von 91.64.167.203 (Diskussion) 23:59, 29. Apr. 2014 (CEST))

- Der Eindruck stimmt. Da es sich um eine stetige mathematische Funktion handelt, gibt es tatsäclich unendlich viele Werte für den Grenzsteuersatz. Allerdings gibt es noch die Rundungsregel, die winzige Treppenstufen erzeugt. Bei diesem Maßstab sind letztere jedoch nicht sichtbar.

- Erklärungen gibts im Artikel Linear-progressiver Tarif. Gruß--Udo (Diskussion) 07:44, 30. Apr. 2014 (CEST)

Grafik

Ein Beispiel mit Grafik zur Erläuterung wäre ganz gut! Este 23:53, 1. Jun 2005 (CEST)

- Kann man das inzwischen als erledigt betrachten?--Udo (Diskussion) 11:46, 3. Mai 2014 (CEST)

Vorschlag zur Grafik

Könnte man die Steuerlast, die auf das jeweilige Durchschnittseinkommen anfiel, in die Grafik einarbeiten? Und könnte man zusätzlich eine zweite Grafik herstellen, die den Preisindex in der Form einarbeitet, dass man alle Werte in Kaufkraft bezogen auf den Anfangspunkt der Grafik umrechnet? Bertz 16:01, 15. Sep. 2007 (CEST)

- Kann man das inzwischen als erledigt betrachten?--Udo (Diskussion) 11:46, 3. Mai 2014 (CEST)

Steuersatz oder Freibetrag?

Zitat aus der Einleitung: "Inflationsausgleich führen und gleichzeitig die Einkommensteuersätze nicht der Inflationsrate angepasst werden." Müßte heißen, daß der Grundfreibetrag angepaßt werden muß? Denn die Steuersätze werden ja relativ, in %, aussgedrückt. --Carbenium 16:13, 4. Jul. 2009 (CEST)

Der Begriff "Einkommensteuersätze" ist in diesem Zusammenhang definitiv falsch. Man sollte bspw. von Tarifeckwerten sprechen.--Economist1001 (Diskussion) 10:52, 23. Dez. 2013 (CET)

- Kann man das inzwischen als erledigt betrachten?--Udo (Diskussion) 11:46, 3. Mai 2014 (CEST)

Beispielrechnung

Erklaert mir mal jemand diese Beispielrechnung und die darin angenommenen Zahlen, dass kann ich nicht nachvollziehen: "Beispiel: Von 1975 bis 1989 stieg das durchschnittliche Bruttoeinkommen eines Angestellten von 14.472 € auf 28.668 €, der darin enthaltene Inflationsausgleich liegt bei 7.727 €. Da Grundfreibetrag und Grenzsteuersatz in diesen Jahren unverändert waren und der Betrag, ab dem der Höchststeuersatz greift, bei konstant rund 66.480 € lag, stieg der Steuersatz von 25,6 % auf 32,3 %. Damit ist eine höhere Steuerbelastung von 1.476 € − nur bezogen auf das Jahr 1989 − verbunden." Es gibt unter dem Begriff Inflation folgende Tabelle http://de.wikipedia.org/wiki/Datei:Inflation1951-2007.png. Muss in diesem Beispiel nicht mit Deutsche Mark Rechenbetraege gerechnet werden, weil die Euroeinfuehrung 2002 (1.95583) ja eine volkswirtschaftlich willkuerliche Umrechnung der Europaeischen Politik und der Zentralbanken war. Das Beispiel ist kurios, wer hat einen Bruttoverdienst von 29.000 Deutsche Mark im Jahr 1975 gehabt und wer einen Hoechtsteuereinkommenssatz von 132.000 Deutsche Mark erreicht? Wie kommen sie auf einen Inflationsausgleich von 15.000 Deutsche Mark in den Jahren 1975 bis 1989 oder bezieht sich das auf 1975 bis 2009? Stimmt das mit 3.000 Deutsche Mark im Jahr 1989? Der Neudeutsche Politikbegriff Kalte Progression der Parteien CSU CDU FDP bezieht sich auf die Jahre 2006 2007 2008 2009, vielleicht hat der Einsteller dieses Rechenbeispieles (ich spare mir jetzt mal die Suche in der Artikelversiongeschichte Datum Einstellung) fuer die Jahre 2006 2007 2008 2009 (Lohnsteuersenkung Einkommenssteuersenkung Lohnerhoehungen 1998 bis 2009) eine Beispielrechnung? Habe mir doch mal die Muehe gemacht die Quelle Referenz Indentitaet dieses Ominoesen Beispieles rauszusuchen: http://de.wikipedia.org/w/index.php?title=Kalte_Progression&diff=next&oldid=7740768 (Wirtschaftsministerium Spiegel) 82.109.84.114 17:48, 26. Aug. 2009 (CEST)

- Dieser Abschnitt existiert so nicht mehr. Kann man das inzwischen als erledigt betrachten?--79.240.214.61 18:36, 5. Mai 2014 (CEST)

Diagramme nicht inflationsbereinigt

Um im Kontext dieses Artikels sinnvoll zu sein, müssten diverse Diagramme inflationsbereinigte DM-/Eurowerte verwenden. Noch hilfreicher für das Verständnis wäre es, wenn Geldwerte als Vielfache eines normierten (Durchschnitts-)Einkommens angegeben werden würden, was ohne Vorbild in der Fachliteratur allerdings schon in Richtung Original Research geht.

Ein Diagramm, das ich mir für diesen oder verwandte Artikel wünsche, würde neben den Steuersätzen die Anzahl der Steuerpflichtigen/-zahlenden auf einer zweiten y-Achse abtragen. Leider sind Animationen in der Wikipedia schwierig, aber idealerweise würde dieses Diagramm für jedes Jahr ein FRame aufweisen. — Christoph Päper 13:17, 28. Apr. 2014 (CEST)

- Das ist ja jetzt Zufall, ich arbeite gerade an einer Animation, einem Abschnitt mit Berechnungsbeispiel und einer Tabelle zum Thema. Dauert noch ein paar Tage. Die Einkommensteuertarife an sich sind für das Thema mMn durchaus von Interesse, nur müssten halt noch die Inflationsraten zusätzlich mit herangezogen werden. Dazu wollte ich vorgenannte Tabelle in den Artikel einarbeiten. Gruß--Udo (Diskussion) 18:16, 28. Apr. 2014 (CEST)

So, hier schon mal eine Tabelle

| Jahr | Durchschnitts- entgelt (Änderung) |

Verbraucherpreise (Änderung, destatis) |

zvE | StB | Netto | Netto- Änderung |

Real Änderung |

|---|---|---|---|---|---|---|---|

| 1995 | +1,8% | 12.000,00 € | 1.918,00 € | 10.082,00 € | |||

| 1996 | +2,00% | +1,4% | 12.239,93 € | 1.638,00 € | 10.601,93 € | +5,16% | +3,71% |

| 1997 | +0,90% | +2,0% | 12.350,06 € | 1.669,00 € | 10.681,06 € | +0,75% | -1,23% |

| 1998 | +1,50% | +1,0% | 12.535,28 € | 1.685,00 € | 10.850,28 € | +1,58% | +0,58% |

| 1999 | +1,10% | +0,6% | 12.673,13 € | 1.610,00 € | 11.063,13 € | +1,96% | +1,35% |

| 2000 | +1,40% | +1,4% | 12.850,53 € | 1.512,00 € | 11.338,53 € | +2,49% | +1,07% |

| 2001 | +1,77% | +2,0% | 13.077,90 € | 1.366,00 € | 11.711,90 € | +3,29% | +1,27% |

| 2002 | +1,40% | +1,4% | 13.260,65 € | 1.407,00 € | 11.853,65 € | +1,21% | -0,19% |

| 2003 | +1,09% | +1,1% | 13.405,19 € | 1.444,00 € | 11.961,19 € | +0,91% | -0,19% |

| 2004 | +0,42% | +1,6% | 13.461,70 € | 1.191,00 € | 12.270,70 € | +2,59% | +0,97% |

| 2005 | +0,49% | +1,6% | 13.527,48 € | 1.179,00 € | 12.348,48 € | +0,63% | -0,95% |

| 2006 | +1,00% | +1,5% | 13.662,75 € | 1.212,00 € | 12.450,75 € | +0,83% | -0,66% |

| 2007 | +1,55% | +2,3% | 13.874,45 € | 1.264,00 € | 12.610,45 € | +1,28% | -0,99% |

| 2008 | +2,25% | +2,6% | 14.186,67 € | 1.340,00 € | 12.846,67 € | +1,87% | -0,71% |

| 2009 | -0,39% | +0,3% | 14.131,54 € | 1.247,00 € | 12.884,54 € | +0,29% | -0,01% |

| 2010 | +2,09% | +1,1% | 14.427,09 € | 1.269,00 € | 13.158,09 € | +2,12% | +1,01% |

| 2011 | +3,07% | +2,1% | 14.869,94 € | 1.378,00 € | 13.491,94 € | +2,54% | +0,43% |

| 2012 | +2,81% | +2,0% | 15.287,78 € | 1.481,00 € | 13.806,78 € | +2,33% | +0,33% |

| 2013 | +3,24% | +1,5% | 15.782,99 € | 1.580,00 € | 14.202,99 € | +2,87% | +1,35% |

| 2014 | +2,31% | +1,5% | 16.147,09 € | 1.629,00 € | 14.518,09 € | +2,22% | +0,71% |

Das muss evtl. noch verifiziert werden. Man kann sich ja drüber streiten, welchen Ansatz man wählt, um die Effekte durch gesetzliche Änderungen bei Freibeträgen und Vorsorgepauschale, die ja nichts mit der "Kalten Progression in Reinkultur" zu tun haben, heraus zu rechnen! Gruß--Udo (Diskussion) 18:40, 28. Apr. 2014 (CEST)

Wie wärs mit diesen Animationen als Beispiel? Gruß--Udo (Diskussion) 22:44, 1. Mai 2014 (CEST)

Schwindel

Es gibt keine kalte Progression. Der gesamte Artikel ist pseudwissenschaftlicher Unfug und sollte sofort gelöscht werden. Aufgrund der Ausgestaltung unseres progressiven Steuertarifs hat derjenige, der mehr brutto hat, auch immer mehr netto! Inflation wirkt auf die Kaufkraft des Netto(nominal)einkommens und zwar immer(!), unabhängig von der Art des Steuertarifs; Steuern wirken aber auf das Brutto(nominal)einkommen. Selbst dann, wenn die Inflationsrate genau so hoch ist wie die Einkommenserhöhung, steht der Steuerpflichtige mit der Einkommenserhöhung besser da, als der Steuerpflichtige ohne! Daher gibt es keine kalte Progression! Dies kann man an dem für das Jahr 2013 durchgeführten Rechenbeispiel (Steuerpflichtiger ist unverheiratet und hat keine Kinder) auch sofort erkennen:

| Steuerpflichtiger | Lohnerhöhung in % | Jahresbrutto in Euro | Steuer in Euro | Steuer in% | Jahresnetto in Euro | Inflation in % | Kaufkraftverlust in Euro | Realeinkommen in Euro |

|---|---|---|---|---|---|---|---|---|

| A | 0 | 24.000,00 | 3.954,14 | 16,48 | 20.045,86 | 2 | 400,92 | 19.644,94 |

| B | 0 | 30,000,00 | 5.663,69 | 19,55 | 21.136,31 | 2 | 482,73 | 23.653,58 |

| A | 2 | 24.480,00 | 4.100,78 | 16,75 | 20.379,22 | 2 | 407,58 | 19.971,64 |

| B | 2 | 30.600,00 | 6.064,14 | 19,81 | 24.535,86 | 2 | 490,72 | 24.045,14 |

Wenn man die Inflation tatsächlich über das Steuerrecht "ausgleichen" möchte, dann muss man den Einkommensteuergrundfreibetrag jährlich an die Inflationsrate anpassen. Letzteres wird allerdings nur sehr unzureichend getan, was einen Verstoß gegen das Sozialstaatsgebot darstellt.(nicht signierter Beitrag von Michael Bertha (Diskussion | Beiträge) 17:01, 10. Mai 2014 (CEST))

Hallo Michael Bertha, vielen für Ihre Kritik! Eine Bitte zunächst: signieren Sie Ihre Diskussionsbeiträge (siehe Hilfe:Signatur).

Es handelt sich um ein grundsätzliches Missverständnis, das beispielsweise von Aussagen folgender Art ausgelöst werden kann:

„Es ist seit Jahrzehnten ein echtes Ärgernis: Man bekommt eine Lohnerhöhung, die eh schon von der Inflation aufgefressen wird - und dann rutscht man im Steuersystem auch noch eine Stufe höher und hat damit weniger Geld in der Tasche als zuvor.“

Die Aussage ist in dieser Form schlicht falsch! Richtig ist vielmehr Folgendes:

Man muss unterscheiden

- Nominaleinkommen (Das sind die Geldscheine mit dem Wert, der draufsteht.)

- Realeinkommen (Das sind die Waren usw., die man aufgrund der aktuellen Preise kaufen kann.)

In der o.g. Aussage von Panorama hätte stehen müssen, dass das Realeinkommen gemeint ist. Die Formulierung "..und hat damit weniger Geld in der Tasche.." suggeriert hier aber (bewusst oder unbewusst sei dahingestellt), man hätte weniger Nominaleinkommen. Das ist aber eindeutig falsch und Sie haben mit Ihrer Kritik soweit recht. Der Fehler liegt aber nicht in diesem Artikel!

Andererseits sind aber in Ihrem Beitrag leider auch Fehler enthalten:

- Steuern wirken nicht auf das "Brutto(nominal)einkommen", sondern auf das "zu versteuernde (Nominal)Einkommen" (siehe Bild rechts, "Einnahmen" entsprechen dem Bruttoeinkommen).

- Tabellenüberschrift "Jahresbrutto in Euro" müsste lauten "(Zu versteuerndes) Einkommen".

- Tabellenüberschrift "Jahresnetto in Euro" müsste lauten "(Zu versteuerndes) Einkommen nach Abzug von Steuern.

- Unter "Kaufkraftverlust in Euro" ist die Berechnung so nicht ganz korrekt.

| a | b | c | d | e | f | g | h | i | j | k | l | m | n | o |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Steuer- pflichtiger |

zvE-Erhöhung in % |

zvE-Index | zvE in Euro | Steuer in Euro (Tarif 2014) |

Steuersatz in % |

zvE nach Steuer in Euro |

Änderung des zvE in % |

Index zvE nach Steuer |

Inflation in % |

Preisindex | Änderung des zvE nach Steuer (preisbereinigt) |

Steuer, wenn Steuersatz gleich geblieben wäre in Euro |

Steueränderung verursacht durch "kalte Progression" in Euro / Jahr |

Jahr |

| g = d − e | l = i / k − 1 | n = e − m | ||||||||||||

| A | 100 | 24.000 | 3.954,14 | 16,48% | 20.045,86 | 100 | 2014 | |||||||

| A | 2,00% | 102 | 24.480 | 4.100,78 | 16,75% | 20.379,22 | 1,663% | 101,663 | 2,00% | 102 | −0,33% | 4.033,22 | 67,56 | 2015 |

| B | 100 | 30.000 | 5.863,69 | 19,55% | 24.136,31 | 100 | 2014 | |||||||

| B | 2,00% | 102 | 30.600 | 6.064,14 | 19,82% | 24.535,86 | 1,655% | 101,655 | 2,00% | 102 | −0,34% | 5.980,96 | 83,18 | 2015 |

| alle Beträge beziehen sich auf 1 Jahr | ||||||||||||||

Man müsste überlegen, ob die Tabelle im Artikel um die Berechnungsdetails ergänzt werden sollte. Gruß--Udo (Diskussion) 10:40, 11. Mai 2014 (CEST)

Hallo Herr Brechtel,

mir ist durchaus bekannt, dass die Einkommensteuer auf das zu versteuernde Einkommen wirkt. Ich habe diesen Begriff aber bewusst nicht verwendet, da die Berechnung des zu versteuernden Einkommens von Einzelfallgrößen wie z.B. den Werbungskosten abhängt.

- Genau aus diesem Grund darf man das Brutto eben nicht verwenden. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Es wäre aber sicherlich besser gewesen, wenn ich gesagt hätte: „Im Beispiel gilt: Brutto-(Nominal-)einkommen = zu versteuernde Einkommen,

- Nein, das Brutto ist eben nicht das gleiche wie das zvE! --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

da das Zustandekommen des zu versteuernden Einkommens für die hier betrachtete Frage irrelevant ist.“

- Ja, da stimme ich Ihnen zu. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Im Übrigen stimmt die von Ihnen in meine Tabelle eingefügte Spalte „h“ nicht. Der dort angegeben Wert ist nicht die „Änderung des zvE in %“, die Änderung des zvE in % ist identisch mit der Lohnerhöhung und beträgt 2%! Der von Ihnen in Spalte „h“ angegebene Wert ist insofern nicht nachvollziehbar; gleiches gilt daher auch für die abgeleitete Spalte „i“.

- Ja, das haben Sie recht. Die Überschrift zu „h“ müsste lauten: „Änderung des zvE nach Steuer in %“ (analog zu Spalte g) oder vielleicht besser „zvE minus Steuer“ bzw. „Änderung des zvE minus Steuer in %“. Die 1,663% berechnen sich aus

- wobei genau genommen das zvE und der Steuerbetrag auf volle Euro abgerundet werden müsste. Am Grundsatz ändert es jedoch nichts. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Dementsprechend sind auch alle von Ihnen darauf aufgebauten Größen nicht nachvollziehbar.

- Ich bitte um Nachsicht, wenn nicht alles so verständlich ist, aber ich erläutere es Ihnen gerne. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Die Preisindexangaben sind überflüssig, da keine periodenübergreifende Betrachtung notwendig ist: Nominale 100,- Euro mit realer Kaufkraft von 100,- Euro am Periodenanfang haben bei 2% Inflation am Periodenende eine reale Kaufkraft von 98,- Euro.

- Nein, das ist leider ein häufiges Missverständnis. Zunächst einmal gibt es in diversen Publikationen zwei Methoden, das Realeinkommen darzustellen.

- Davon ist die Methode 1 wissenschaftlich nicht ganz korrekt, weil sie das Realeinkommen in Euro anzugeben versucht. Wenn man das macht, ergeben sich (virtuelle) Eurobeträge, die keine Entsprechung in der Wirklichkeit besitzen. Vielmehr handelt es sich dabei um Aussagen zu „was wäre wenn“. Das ist wissenschaftlich unbefriedigend.

- Daher arbeitet man in der amtlichen Statistik mit Methode 2, die Indizes verwendet. Die Darstellung der preisbereinigten Ergebnisse erfolgt i.d.R. in Form von verketteten Indizes - sog. Kettenindizes. (vgl. Statistisches Bundesamt, Fachserie 18 Reihe 1.2, Vorbemerkung und beispielsweise Tabelle 1.6 „Realwerte der Volkswirtschaft“ )

- Bei Methode 1 müsste man das Nominaleinkommen durch den Preisindex (hier 102%) dividieren. Bei kleinen Preissteigerungsraten ist Ihre näherungsweise Rechnung noch einigermaßen genau. Während Sie bei nominal 100,-- Euro ein (virtuelles) Realeinkommen von 98,00 Euro berechnen, wären es nach der korrekten Berechnung 98,03 Euro. Der Fehler, den Sie machen, wird umso deutlicher, je höher die Preissteigerungsrate ist. Bei 10% wären es nach Ihrer Berechnungsweise 90,-- Euro, korrekt gerechnet kommt man auf 90,90 Euro. Bei 20% würden Sie 80 Euro ausrechnen, korrekt wären 83,33 Euro. Bei 50% hätten Sie noch 50 Euro, mit der korrekten Methode kommen 66,67 Euro heraus. Aber, wie gesagt diese Methode liefert (virtuelle) Euro-Werte, die keine reale Entsprechung besitzen.

- Deshalb werden die Indizes benutzt. Der Realeinkommensindex ist der Nominaleinkommensindex dividiert durch den Preisindex. Sind die beiden letzteren gleich, so beträgt der Realeinkommensindex 100%. Das ist auch im Artikel im Abschnitt „Berechnung“ so erläutert. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Wen die Lohnerhöhung nicht zu einer Erhöhung des Steuersatzes geführt hätte, müsste der Wert in der von Ihnen eingefügten Spalte m bei 4.034,30 Euro liegen und nicht bei 4.033,22 Euro, wie von Ihnen angegeben. Der in n angegebene Wert müsste somit bei 66,48 Euro liegen.

- Na ja, das ist ein Rundungsfehler. Ich hatte den Wert in Spalte „f“ auf 2 Kommastellen gerundet. Excel rechnet aber intern mit 15 Dezimalstellen weiter. Rechnet man genauer, so gilt:

- 24.480 * 16,47558% = 4.033,22 und

- 4.100,78 − 4.033,22 = 67,56

- --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Lasse n Sie mich nun rhetorisch fragen: Was sagt dieser Wert aus? Antwort: Er gibt an, was der Steuerpflichtige weniger bezahlen würde, wenn die Steuer sich nicht erhöht hätte. Nur, ist das eine großartige neue Erkenntnis, die den Begriff „kalte Progression“ rechtfertigen würde? Nein! Das ist schlichtweg trivial!

- Nun, man muss an dieser Stelle zwischen der absoluten und der relativen Erhöhung unterscheiden. Bei der „kalten Progression“ geht es aber um die relative Erhöhung, und zwar die Erhöhung des Durchschnittsteuersatzes in Prozent. Bleibt dieser Steuersatz konstant, so gibt es dennoch eine absolute Erhöhung in Euro. Die Differenz zwischen dem steigenden Steuersatz und dem konstanten Steuersatz ist aber nun ein Maß für die „kalte Progression“. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Insofern bleibe ich bei meiner Kritik!

Der Begriff „kalte Progression“ ist nicht nur missverständlich [wie der tägliche Gebrauch in Medien und Politik zeigt (es handelt sich dabei m.E. um einen wirtschaftsliberalen Propagandabegriff, der gerade geschaffen wurde, um „Missverständnisse“ hervorzurufen)], sondern einfach unsinnig!

- Ihre berechtigte Kritik an übertriebenen und sogar falschen Darstellungen in den Medien teile ich. Hier geht es jedoch ausschließlich um diesen Wikipedia-Artkel. Sie haben nicht dargestellt, wo genau dieser Artikel verbessert werden sollte oder könnte. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Dass die Inflation - also idR die Preiserhöhungen durch die Händler - die reale Kaufkraft schrumpfen lässt, ist sebstverständlich! Das gilt immer, egal ob es ein Steuersystem gibt oder nicht und auch unabhängig vom Tarif! Ebenso selbstverständlich ist es, dass die Steuerzahler nach Zahlung der Steuer, weniger zum Konsumieren übrig haben als vorher. Nur, das gilt für alle Steuertarife mit Belastung größer null und ist unabhängig von der Inflationsrate! Die Progression des Tarifs führt nicht dazu, dass jemand der mehr verdient, nachher weniger hat; weder nominal noch real!

- Das stimmt nominal. Wird aber auch im Artikel nicht anders behauptet. Real stimmt es nur dann, wenn der Einkommenszuwachs größer ist als die Preissteigerung plus kalte Progression. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Genau dies führt mein Rechenbeispiel auch vor: Wer ein zu versteuerndes Einkommen von 24.000,- Euro pro Periode hat und eine Lohnerhöhung von 2% auf 24.480,00 Euro erhält, hat eine steuerliche Mehrbelastung von 0,27% Prozentpunkten. Sein Perioden-Netto steigt von 20.045,86 Euro auf 20.379,22 Euro. Bei 2% Inflation entspricht dies einer realen Kaufkraft von 19.971,64 Euro. Damit steht der Steuerpflichtige aber 326,69 Euro besser da, als im Fall ohne Lohn- (und Steuer-)Erhöhung, dann läge die reale Kaufkraft des Netto nämlich nur bei 19.644,94 Euro; von „kalter Progression“ keine Spur.

- Die mathematischen Zusammenhänge habe ich oben versucht zu erläutern, worauf ich verweise. Lesen Sie sich bitte im Artikel mal die Abschitte „Missverständnisse“ und „Berechnung“ durch. Sie werden Ihre Aussage dort sinngemäß wiederfinden. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Daher ist eine kausale Verbindung der Bergriffe „Inflation“ und „Progression“ über den Kunstbegriff „kalte Progression“ einfach unsinnig.

- Die Definition der kalten Progression scheint bei Ihnen nicht ganz angekommen zu sein. --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

--Michael Bertha (Diskussion) 22:58, 5. Aug. 2014 (CEST)

- Hallo Herr Bertha,

- Detailfragen beantworte ich oben im Text inline. Grundsätzlich möchte ich darauf hinweisen, dass diese Diskussionsseite dazu dient, den Artikel zu verbessern und nicht persönliche Standpunkte darzustellen. Soweit Ihre Zeilen angeblich falsche Aussagen im Artikel behaupten, habe ich versucht, Ihre Thesen zu widerlegen oder meine Flüchtigkeitsfehler zu korrigieren.

- Ihre Kritik ist aber so drastisch formuliert (leider ohne Belege), das Sie sogar eine komplette Löschung des Artikel fordern. Das geht so nicht! Entweder Sie stellen einen begründeten Löschantrag (wovon ich dringend abrate) oder Sie arbeiten an der Verbesserung des Artikels mit (dann bitte mit geeigneten Belegen).

| a | b | c | d | e | f | g | h | i | j | k | l | m | n | o |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Steuer- pflichtiger |

zvE-Erhöhung in % |

zvE-Index | zvE in Euro | Steuer in Euro (Tarif 2014) |

Steuersatz in % |

zvE minus Steuer in Euro |

Änderung des zvE minus Steuer in % |

Index zvE minus Steuer |

Inflation in % |

Preisindex | Änderung des zvE minus Steuer (preisbereinigt) |

Steuer, wenn Steuersatz gleich geblieben wäre in Euro |

Steueränderung verursacht durch "kalte Progression" in Euro / Jahr |

Jahr |

| g = d − e | l = i / k − 1 | n = e − m | ||||||||||||

| A | 100 | 24.000 | 3.954,14 | 16,47558% | 20.045,86 | 100 | 2014 | |||||||

| A | 2,00% | 102 | 24.480 | 4.100,78 | 16,75155% | 20.379,22 | 1,663% | 101,663 | 2,00% | 102 | −0,33% | 4.033,22 | 67,56 | 2015 |

| B | 100 | 30.000 | 5.863,69 | 19,54563% | 24.136,31 | 100 | 2014 | |||||||

| B | 2,00% | 102 | 30.600 | 6.064,14 | 19,81745% | 24.535,86 | 1,655% | 101,655 | 2,00% | 102 | −0,34% | 5.980,96 | 83,18 | 2015 |

| alle Beträge beziehen sich auf 1 Jahr | ||||||||||||||

- Vielen Dank! --Udo (Diskussion) 20:15, 15. Aug. 2014 (CEST)

Von wegen...

Nehmen wir mal an jemand verdiene 13090 Euro im Jahr: nach Grundtabelle zahlt er dann 860 Euro Steuern.

Nach einer Gehaltserhöhung von nur einem Euro monatlich würde er 13102 Euro im Jahr verdienen und bezahlt gemäß der gleichen Tabelle nun 883 Euro Steuern.

13090 - 860 = 12230 13102 - 883 = 12219 Differenz = -11

Praktisch entsteht also bei einer derart kleinen Gehaltserhöhung ein Verlust. Das ist der Beweis, dass es durchaus vorkommen kann, dass nach einer geringfügigen Gehaltserhöhung ein geringerer Netto-Verdienst entsteht. Hier wird im Artikel jedoch behauptet: Eine Lohnerhöhung führt unter keinen Umständen dazu, dass nach der Lohnerhöhung weniger Geld in der Tasche ist als vorher. Das ist also eine Falschaussage im Artikel! --≡c.w. 13:31, 4. Nov. 2014 (CET)

- Vielleicht zuviel Whisky zu dir genommen? Ich schlage vor, du benutzt einen Einkommensteuerrechner, z.B. den des BMF. Die von dir benutzte Tabelle hat - wie du ja leicht feststellen kannst - 100er Stufen. Tatsächlich wird die Einkommensteuer aber genau abgerechnet, und zwar

- 13090 - 881 = 12209

- 13102 - 884 = 12218

- Differenz = +9

Also? Este (Diskussion) 16:06, 4. Nov. 2014 (CET)

Nein: bis 2003 hat nicht einmal das Finanzamt gerechnet, es gab amtliche Tabellen, nach denen wurde die Steuer ermittelt. Nicht jeder Kleinbetrieb muss auch eine Buchhaltung durchführen, nicht jeder Kleinbetrieb muss somit die Steuerschuld stufenlos berechnen. Kleinbetriebe (zum Beispiel in der Land- und Forstwirtschaft), welche vom Arbeitnehmer die Steuer einbehalten und an das Finanzamt abführen, müssen also immer noch nicht rechnen: sie dürfen nach wie vor individuelle Lohnsteuertabellen erstellen und benutzen. Üblicherweise werden in den Jahreslohnsteuertabellen 36 Euro-Schritte verwendet. Und da kann es schon vorkommen, dass der Arbeitnehmer vorher günstiger stand als nachher.

Und nebenbei: für diese Unterstellung, mit der du deinen Diskussionsbeitrag beginnst, solltest du dich einfach schämen. So etwas gehört sich nicht! --≡c.w. 16:27, 4. Nov. 2014 (CET)

- Was nein? Stimmt meine Berechnung nicht? Du kannst deine Behauptungen sicherlich mit entsprechenden Gesetzesstellen belegen?Este (Diskussion) 16:59, 4. Nov. 2014 (CET)

- Wieso ich? Wenn ich die Richtigkeit einer im Artikel gemachten Aussage anzweifle, muss ich meine Zweifel doch nicht durch Gesetzestext belegen. Das sollte schon derjenige tun, der diese pauschale Aussage im Artikel verteidigt. Meine Berechnung ist ein Beispiel bei Verwendung einer Lohnsteuertabelle. Deine Berechnung ist ein Beispiel für eine stufenlose Berechnung. Du müsstest jetzt beweisen, dass eine stufenlose Berechnung _ausnahmslos_ Pflicht ist oder diese Aussage im Artikel dahingehend korrigieren, dass sie nur bei einer stufenlosen Berechnung gilt.

- Selbst wenn... die Lohnsteuertabellen waren einmal Bestandteil der Steuergesetzgebung. Es müsste dann also diese Aussage zumindest zeitlich eingeschränkt werden.

- Was absolut nicht geht: Aussagen von Politikern von vor mehr als 10 Jahren (und so alt sind diese Zitate über die Auswirkungen der Lohnsteuer tatsächlich) mit dem derzeit gültigen Gesetzestext konfrontieren.

- Nebenbei: der Einzelnachweis Nr.6 (NDR) enthält nicht wie im Artikel behauptet: Das Zitat: "...und dann rutscht man im Steuersystem auch noch eine Stufe höher und hat damit weniger Geld in der Tasche als zuvor." ist irreführend.

- Eigentlich gehört ein QS-Baustein in den Artikel... --≡c.w. 17:40, 4. Nov. 2014 (CET) (Allein schon!)

- Nachtrag: Da der Artikel nicht zwischen Deutschland und Österreich unterscheidet, müsstest du also in deiner Argumentation beide Staaten berücksichtigen! --≡c.w. 17:58, 4. Nov. 2014 (CET)

- Abgesehen von der flapsigen Bemerkung über den Whisky (er kann's halt einfach nicht lassen) stimme ich Este ansonsten inhaltlich voll und ganz zu.

- Beleg 1: bmf-steuerrechner.de mit zvE = 13090 €

- Beleg 2: bmf-steuerrechner.de mit zvE = 13102 €

- Damit ist dein Beispiel widerlegt. Sorry!

- Die völlig zu Recht kritisierte Aussage des NDR (Panorama) ist deswegen nicht zutreffend, weil sie den Eindruck erweckt, das nomimale Einkommen (="Geld in der Tasche") sei nach der Lohnerhöhung weniger geworden als vor der Lohnerhöhung. Die Kritik an dieser irreführenden Aussage ist durch die Ausführungen im Artikel und die Berechnungbeispiele hinreichend und logisch nachvollziehbar belegt. Das Argument, stufige Tabellen seien möglich, zieht hier nicht, weil ihre Verwendung nicht vorgeschrieben ist. Wenn das Firmen machen, ist das deren Problem. Entscheidend ist letztlich nur die Berechnung aufgrund der jährlichen Einkommensteuererklärung.

- Die Situation bis 2003 mit den 36 Euro-Stufen ist ja zum Glück abgeschafft worden. --Udo (Diskussion) 22:03, 4. Nov. 2014 (CET)

- Abgesehen von der flapsigen Bemerkung über den Whisky (er kann's halt einfach nicht lassen) stimme ich Este ansonsten inhaltlich voll und ganz zu.

- Was nein? Stimmt meine Berechnung nicht? Du kannst deine Behauptungen sicherlich mit entsprechenden Gesetzesstellen belegen?Este (Diskussion) 16:59, 4. Nov. 2014 (CET)

- Du meinst wohl, eine starke Behauptung sei besser als ein schwacher Beweis? Ich sehe mein Beispiel nicht als widerlegt an. Es gab mindestens eine Zeit, in welcher dein BMF-Steuerrechner nicht galt, sondern stattdessen amtliche Lohnsteuertabellen vorgeschrieben wurden. Aus dieser Zeit stammt auch die Formulierung, dass man, wenn man in der Steuertabelle hochrutscht, weniger Geld in der Tasche hat, als zuvor. Für diesen Fall gilt mein Rechenbeispiel. Wenn du ein anderes Beispiel bringen möchtest, dann musst du schon die gleichen Ausgangsbedingungen nehmen.

- Eine stufenlose Berechnung war eben nicht immer zulässig. Das sollte in dem Artikel auch zum Ausdruck kommen. Wenn Journalisten trotzdem die alten Slogans noch verwenden, dann deshalb, weil sie in der Bevölkerung noch so in Erinnerung sind. Wenn man diesen Darstellungen widerspricht, dann muss man dazusagen, dass sie nicht mehr gültig sind. So zu tun, als wenn sie nie gültig waren, ist einfach sachlich falsch. --≡c.w. 22:48, 4. Nov. 2014 (CET)

- Du führt ja offenbar schon Rückzugsgefechte bzw. Ablenkungsmanöver.

1. Deine Beispielrechnung ist eindeutig widerlegt. Zeigt dir das dein Radar nicht an?

2. Du hast bei deinem Beispiel den Steuertarif 2014 benutzt. Jetzt kommst du daher und behauptest, es wären die Jahre 2003 und vorher gemeint gewesen und ich hätte die falschen Ausgangsbedingungen benutzt.

3. Auch als noch der Stufentarif mit 36 Euro galt, gibt es bei den von dir verwendeten Zahlen nach der Lohnerhöhung nicht weniger als vorher. Und selbst wenn es im Grenzbereich zu einem geringen Belastungssprung kam, dann müsste man dem entgegenhalten, dass es bis zum Erreichen der Stufengrenze von 36 Euro bei den vorhergehenden Lohnerhöhungen von 1-35 eben auch zu keiner Mehrbelastung kam. Aber dir kommt es ja offenbar nur darauf an, Stimmung zu machen.

4. Im übrigen vermischt du in deiner Argumentation ständig zu versteuerndes Einkommen und Bruttoeinkommen. Das passiert allerdings den meisten, die meinen, weil sie einmal eine Lohnsteuerkarte gesehen haben, verstünden sie etwas vom Steuerrecht.

5. Zeig mir mal den Arbeitnehmer, der sich gefallen lässt, dass der Arbeitgeber heute noch nach einer von ihm selbst erstellten Einkommensteuertabelle (oder Lohnsteuertabelle) mit 100er Stufen abrechnet.

6. Und wenn ein Politiker oder sonst vermeintlich Sachkundiger heute behauptet, nach einer Lohnerhöhung wäre weniger in der Tasche als vorher, dann muss er sich die heutige Rechtslage entgegenhalten lassen und nicht die von vor 10 Jahren.

7. Und wie Udo schon bemerkte: Heute wird jedenfalls am Schluss immer stufenlos abgerechnet – und nur das zählt.

8. Und wenn dann deine Argumentation vollständig zusammengebrochen ist, ja dann verweist man einfach auf Österreich. Dort könnte ja vielleicht deine Ansicht zutreffen. Este (Diskussion) 09:35, 5. Nov. 2014 (CET)

Nachtrag: Ja Udo - bei solchen Leuten kann ich es nicht lassen! Este (Diskussion) 10:10, 5. Nov. 2014 (CET)

- Das von mir anfangs gegebene Beispiel ist zeitlos und bezugslos und sollte nur zeigen, dass mathematisch der genannte Nachteil entstehen kann. Welche Tabelle dafür genommen wird, ist dabei unerheblich, es könnte auch eine Tabelle von vor 2003 genommen werden, das rechnerische Ergebnis (negative oder positive Zahl) würde nur wenig abweichen. Welche Zahlen aus einer beliebigen Tabelle genommen werden, ist ebenfalls unerheblich. Dass ich da eine Tabelle von 2014 genommen habe geschah nur deswegen, weil diese von mir am schnellsten gefunden wurde. Ob es nun 100er Stufen sind oder 36er – es ging mir um das Prinzip. Um ein Prinzip anschaulich darzustellen, können beispielhafte Daten schon mal überhöht eingesetzt werden. Aber dieses Prinzip wird hier erfolgreich ignoriert, anstatt die Möglichkeit zu nutzen, diesen Abschnitt so umzuformulieren, dass

- die Herkunft eines solchen oft publizierten Zusammenhangs erläutert wird;

- und dann begründet wird, warum das heute nicht mehr zutreffen kann.

- Ich habe nicht den Eindruck erwecken wolle, dass ich was von Steuerrecht verstünde – aber ich verstehe was von Mathematik.

- Argumentation zusammengebrochen? Inwiefern bitte? Die Zwischenüberschrift ===Missverständnisse=== trifft auf jedenfall für den im Artikelabschnitt folgenden Inhalt zu. Es ist extrem missverständlich einschließlich der Kommentation des Einzelnachweises (es sollte dort schon als Kommentar markiert sein, sonst sucht man in der Quelle vergeblich). Ich habe es gelernt, in Formulierungen gezielt nach Missverständlichkeiten zu suchen (und wenn man etwas missverstehen kann, dann nehme ich diese Gelegenheit konsequent wahr!) Ziel dabei ist, eine unmissverständliche Formulierung zu erstellen. Mein Versuch, dafür hier eine gemeinsame Position zu finden, ist allerdings gescheitert. Deswegen muss ich aber kein „Rückzugsgefecht“ führen.

- Es gibt tatsächlich Wikipedianer, deren Auftreten ist einfach widerlich. Natürlich kann man unterschiedlicher Meinung zu einem Thema sein, aber das ist kein Grund, Andere zu beschimpfen. Du musst hier kein Verteidigungsgefecht um den Inhalt des Artikels führen. Der ist mir sowas von egal. Ich bin auf die Informationen dieses Artikels nicht angewiesen (ich kam nur zufällig darauf). Ich kann mir für die steuerlichen Angelegenheiten meines Kleinbetriebs (den hast du ja offensichtlich schon gefunden) ein renommierte Steuerberatungskanzlei leisten. (Und die wird ihre notwendigen Informationen nicht aus Wikipediaartikeln beziehen.)

- Das ist übrigends auch so eine absolut unsympathische Eigenschaft: das Hinterherschnüffeln bis in die Privatsphäre hinein. Aber für die Einschätzung „widerlich“ muss ich keine Steigerungsform mehr bringen. (EOD) --≡c.w. 14:50, 5. Nov. 2014 (CET)

- @Charly Whisky: Eine Antwort inline zu erstellen (an der passenden Stelle) ist durchaus üblich. Deshalb ist dieser Revert überflüssig gewesen. Nun ja, und du merkst nicht mal, dass ich einen Kompromissvorschlag mache. Langsam kann ich Este verstehen.

- Hier nun nochmal mein Beitrag:

- OK. In der Tat war im Tarif 2002-2003 (!) folgendes möglich:

- zvE = 13103 € ==> StB = 1437,96 € inkl. Soli

- zvE = 13104 € ==> StB = 1447,46 € inkl. Soli

- also zvE: plus 1 € ==> StB: plus 9,50 €

- Beleg 1: bmf-steuerrechner.de mit zvE = 13103 €

- Beleg 2: bmf-steuerrechner.de mit zvE = 13104 €

- Soweit die Fakten. Aber was bedeutet das nun in der Praxis? Zunächst mal 1 Euro zvE-Steigerung pro Jahr!!! Also 8,33 Cent pro Monat. Ist so eine Erhöhung praxisnah? Ist das nicht eher Haarspalterei? Sollten wir nicht von einer normalen Erhöhung von mind. 1 % ausgehen? Dann haben wir ein Plus von 131 € und der Effekt ist nicht mehr messbar.

- zvE = 13234 € ==> StB = 1477,-- € inkl. Soli

- also zvE: plus 131 € ==> StB: plus 39,04 €

- Außerdem gehört das der Vergangenheit an.

- Vorschlag: Man könnte im Artikel noch erwähnen, dass in bestimmten ungünstigen Fällen bei grob gestuften Tariftabellen paradoxe Sprünge auftreten könnten, dies jedoch durch die heutige, moderne Tarifgestaltung ausgeschlossen ist. --Udo (Diskussion) 08:41, 6. Nov. 2014 (CET)

- Das von mir anfangs gegebene Beispiel ist zeitlos und bezugslos und sollte nur zeigen, dass mathematisch der genannte Nachteil entstehen kann. Welche Tabelle dafür genommen wird, ist dabei unerheblich, es könnte auch eine Tabelle von vor 2003 genommen werden, das rechnerische Ergebnis (negative oder positive Zahl) würde nur wenig abweichen. Welche Zahlen aus einer beliebigen Tabelle genommen werden, ist ebenfalls unerheblich. Dass ich da eine Tabelle von 2014 genommen habe geschah nur deswegen, weil diese von mir am schnellsten gefunden wurde. Ob es nun 100er Stufen sind oder 36er – es ging mir um das Prinzip. Um ein Prinzip anschaulich darzustellen, können beispielhafte Daten schon mal überhöht eingesetzt werden. Aber dieses Prinzip wird hier erfolgreich ignoriert, anstatt die Möglichkeit zu nutzen, diesen Abschnitt so umzuformulieren, dass

Relation

Mit der kalten Progression beschäftigen sich Heerscharen von Menschen. Gibt es nicht wichtigere Themen, die -- zugegebenermaßen -- schwieriger zu greifen sind?

Aus den Abschätzungen hier und im Artikel folgt, dass das Anwachsen des Einkommens und der damit verbundenen höheren Steuer, bei gleichbleibender Kaufkraft, zu einem Verlust in der Größenordnung von 0.5% führt.

Verdiene ich 40 kEUR im Jahr, belastet mich die kalte Progression mit 200 EUR im Jahr -- ca. 20 EUR im Monat.

Die kalte Progression verursacht eine Mehrbelastung von 10 bis 40 EUR pro Monat, abh. von der Höhe des Einkommens.

Das sind Peanuts im Vergleich zur Rentenbelastung (Finanzierung sachfremder Leistungen) oder Kosten für die Krankenversicherung (beispielsweise überteuerte Ausgaben für Arzneimittel mit unbelegter Wirksamkeit).

-- Dieter (nicht signierter Beitrag von 78.35.156.14 (Diskussion) 11:58, 9. Dez. 2014 (CET))

- Ja, das sehe ich ähnlich. Allerdings summiert sich diese Belastung über beispielsweise 10 Jahre durchaus zu relevanten Beträgen, wenn nichts getan wird. Wichtig wäre es, bei diesem Thema die Gleichmäßigkeit der Besteuerung nach der Leistungsfähigkeit und das Sozialstaatsprinzip zu beleuchten. --Udo (Diskussion) 15:49, 9. Dez. 2014 (CET)

- Im Zusammenhang Steuergerechtigkeit: Ein Tarif auf Rädern führt zunächst mal dazu, dass Spitzenverdiener deutlich stärker entlastet werden als die Kleinverdiener, um die sich die Streiter wider diese besonders unmenschliche Form der Progression ja angeblich immer sorgen. Passt man im Dreijahrestakt den Grundfreibetrag entsprechend dem langjährigen Inflationsmittelwert um 6% an, dann beträgt die Entlastung durch die Erhöhung des Freibetrages um 501,24 bei 10.000 EUR und einem dementsprechenden Grenzzszeuersatz von rund 17,5% so 7,30 pro Monat, während der Spitzensteuersatzzahler inkl. Soli um 19,76 EUR mtl entlastet wird. --Feliks (Diskussion) 15:22, 10. Dez. 2014 (CET)

Sinnfreiheit des ganzen Artikels

Eine steigende Progression ist in der Einkommensteuer für höhere Einkommen doch auch vorgesehen.

Mit der Kunstbegriff der "kalten Progression" hingegen stellt man nur fest, das diese auch tatsächlich funktioniert und logischerweise demnach auch Auswirkungen auf sich verändernde Realeinkommen haben, die nach höheren Einkommenssteigerungen als geringeren, auch stärker vom Spitzensteuersatz erfasst werden.

Wieso muss man diese Feststellung überhaupt als neu verkaufen und wo liegt darin das "Problem" das der Artikel nennt, wenn man sowieso kein Befürworter einer Flat Tax ist? Selbst nur ein Inflationsausgleich über alle Steuerstufen hinweg zielt doch in diese selbe Richtung. --IrrtNie (Diskussion) 09:04, 20. Okt. 2013 (CEST)

- Du hast die Definition des Begriffs nicht verstanden. Lies den ersten Absatz des Artikels noch mal ganz genau. --Oreg (Diskussion) 11:06, 22. Okt. 2013 (CEST)

- Was aber an der Sinnfreiheit des Artikels nichts ändert... --Itu (Diskussion) 05:48, 30. Apr. 2014 (CEST)

- Doch, denn wer versteht, was sich hinter dem Begriff "kalte Progression" wirklich verbirgt (und was nicht), der muss feststellen, dass der Effekt der kalten Progression tatsächlich eine reale Steuererhöhung steht, die keineswegs zwangsläufig mit der gewöhnlichen Steuerprogression einhergeht. SchnitteUK (Diskussion) 23:11, 27. Jan. 2015 (CET)

- Wie würde die "gewöhnliche" Steuerprogression aussehen, die keine kalte Progression erzeugt? Anyway: Artikel zu sinnfreien Schlagwörtern sind nicht automatisch sinnfrei, und der Subtext des Begriffs ist aus Sicht seiner Verwender ohnehin nicht sinnfrei: Steuern sind uncool. --Feliks (Diskussion) 08:09, 28. Jan. 2015 (CET)

- Eine Steuerprogression, bei der die Grenzwerte der einzelnen tax brackets inflationsindexiert sind, erzeugt keine kalte Progression. Dennoch ist es nach wie vor ein progressiver Steuertarif. Der Effekt, der übrigbleibt, ist also die "gewöhnliche" Steuerprogression unter Ausblendung der kalten. SchnitteUK (Diskussion) 22:57, 30. Jan. 2015 (CET)

- Wie würde die "gewöhnliche" Steuerprogression aussehen, die keine kalte Progression erzeugt? Anyway: Artikel zu sinnfreien Schlagwörtern sind nicht automatisch sinnfrei, und der Subtext des Begriffs ist aus Sicht seiner Verwender ohnehin nicht sinnfrei: Steuern sind uncool. --Feliks (Diskussion) 08:09, 28. Jan. 2015 (CET)

- Doch, denn wer versteht, was sich hinter dem Begriff "kalte Progression" wirklich verbirgt (und was nicht), der muss feststellen, dass der Effekt der kalten Progression tatsächlich eine reale Steuererhöhung steht, die keineswegs zwangsläufig mit der gewöhnlichen Steuerprogression einhergeht. SchnitteUK (Diskussion) 23:11, 27. Jan. 2015 (CET)

- Was aber an der Sinnfreiheit des Artikels nichts ändert... --Itu (Diskussion) 05:48, 30. Apr. 2014 (CEST)

Der ganze Artikel ist viel zu kompliziert formuliert. Das lässt sich sicher auch griffiger formulieren. Vielleicht so: alles wird teurer und als Entschädigung, als Ausgleich, bekommt ein Arbeitnehmer auch mehr Geld - damit er sich das gleiche kaufen kann wie vorher. Jetzt muss er mehr Prozente Steuer zahlen als vorher. Das kommt daher, weil die Steuersätze nicht oder nicht genug an die gestiegenen Lebenshaltungskosten angepasst wurden. Bei der normalen Progression bekommt der AN mehr Lohnerhöhung, als ihm die Inflation wegfressen würde. (nicht signierter Beitrag von 2.246.91.73 (Diskussion) 20:28, 8. Mai 2015 (CEST))

- +1 für OMA

Der Bund der Steuerzahler ediert anonym unter IP mit

who is: [1] edit: [2] --Feliks (Diskussion) 14:43, 10. Dez. 2014 (CET)

- Ist für sich genommen nicht verwerflich. SchnitteUK (Diskussion) 22:59, 30. Jan. 2015 (CET)

Nicht sinnvolle Definition, Progression bei Stufentarif

Die kalte Progression ist der Teil der Progression, der auf die Inflationsabgeltung zurück zu führen ist. Daher muss man ihre Definition aus derjenigen der Steuerprogression (insgesamt) ableiten. Wie die Progression (soweit man darunter den Anstieg der prozentuellen Steuerbelastung meint) selbst tritt sie nur ein, wenn das Einkommen steigt, und ist niedriger als der Vorteil einer Inflationsanpassung des Einkommensteuertarifs und anderer steuerrechtlicher Beträge, wenn die Einkommenssteigerung unter der Inflation liegt. Die Inflationsanpassung ist nur für jene Steuerpflichtigen gleich hoch wie die kalte Progression, deren Einkommen mindestens im Ausmaß der Inflation steigt, sonst liegt sie darüber. Beim Österreich-Teil wird behauptet, dass nur an den Stufengrenzen Progression auftritt. Tatsächlich ist natürlich jeder Stufentarif mit ansteigenden Grenzsteuersätzen im gesamten Einkommensteuerbereich über der Steuerfreigrenze progressiv. In der Schweiz liegt übrigens der Grenzsteuersatz der vorletzten Stufe über der verfassungsmäßig erlaubten höchsten Durchschnittsbelastung, bis am Ende dieser Stufe diese erreicht wird. Daher ist die Steuer für höhere Einkommen proportional und sie unterliegen daher keiner (kalten) Progression. (nicht signierter Beitrag von 85.158.226.1 (Diskussion) 16:54, 11. Sep. 2015 (CEST))

- Ich habe die Formulierung im Abschnitt Österreich geändert. Die Definition der kalten Progression zielt auf den Verlust an Realeinkommen im Zusammenwirken von Preis- und Einkommenssteigerung ab. Gruß --Udo (Diskussion) 08:07, 12. Sep. 2015 (CEST)

Kalte Progression im engeren Sinne

Das derzeit hier als Beispiel angeführte Diagramm zeigt in Wirklichkeit die Änderung der Realeinkommen in Folge von kalter Progression, Inflation und Lohnerhöhung. So steht es ja auch in der Legende. Die Auswirkung der kalten Progression wird dadurch von den anderen Einflüssen überlagert und ist daher nicht auf den ersten Blick ersichtlich.

Daher passt dieses Diagramm besser zu dem Abschnitt "Berechnung", weil sich dieser im ersten Absatz mit der Auswirkung auf die Realeinkommen befasst.

Für die grafische Darstellung der kalten Progression habe ich in einer Veröffentlichung der Konrad Adenauer Stiftung *) zu diesem Thema ein aussagekräftigeres Diagramm gefunden. Dieses habe ich mit Hilfe einer Tabellenkalkulation nachgebaut.

- grafische Darstellung der kalten Progression alt - neu

-

bisher: Kalte Progression aufgrund der Einkommensteuer in Deutschland

-

neu: Kalte Progression aufgrund der progressiven Einkommensteuer in Deutschland auf der Basis von 2016.

Das neue Diagramm zeigt deutlich, dass sich die kalte Progression hauptsächlich am Ende der jeweiligen Progressionszonen auswirkt. Mit zunehmenden Einkommen geht der Einfluss der kalten Progression tangential gegen Null (im Diagramm aus Gründen der Übersichtlichkeit nicht dargestellt, bei einem zvE von ~250.000 gibt es darüber hinaus bedingt durch die Reichensteuer noch einen kleinen Sprung). Diese Abgrenzung ist von essenzieller Bedeutung, weil ich in Diskussionen immer wieder auf Leute treffe die glauben, die kalte Progression beträfe hauptsächlich Bezieher hoher Einkommen. Das ist nachweislich nicht der Fall. Siehe auch obige Diskussion über Sinnfreiheit des ganzen Artikels.

Zwar erscheint die Auswirkung der kalten Progression relativ zum Einkommen zunächst gering. Aber über die Jahre kumuliert sich das zu einer schönen Summe, wenn der Einkommensteuertarif nicht an die Inflation angepasst wird. Zumal die Einbußen bei den Reallöhnen noch heftiger ausfallen, wenn aus Gründen wie etwa "zur Sicherung der Arbeitsplätze" die Lohnsteigerungen geringer als die Teuerung ausfallen oder bei Tarifabschlüssen durch vom Einkommen unabhängige Einmalzahlungen höhere Tarifgruppen benachteiligt werden.

Falls es keine Einwände gibt, dann werde ich den Artikel entsprechend ändern. Anregungen und Anmerkungen werde ich gerne im Rahmen meiner Möglichkeiten berücksichtigen.

Gruß

--Dreisatz (Diskussion) 16:47, 14. Aug. 2016 (CEST)

*) Thilo Schaefer: Einkommensteuer ohne kalte Progression. Konrad Adenauer Stiftung, November 2014

Edit: habe das Diagramm jetzt relativ zum Nettoeinkommen gerechnet, da das bisherige Diagramm sowie das KAS-Diagramm auch so gerechnet wurde

--Dreisatz (Diskussion) 00:11, 15. Aug. 2016 (CEST)

- Verstehst du unter "Nettoeinkommen" das zu versteuernde Einkommen (zvE) abzüglich Einkommensteuer (ESt)? Das wird im Artikel (teils) als "Einkommen nach Steuer" bezeichnet. Zur Unterscheidung: Das Nettoeinkommen im allgemeinen Sprachgebrauch ist das Bruttoeinkommen minus SV-Beiträge minus ESt. Gruß--Udo (Diskussion) 10:43, 17. Aug. 2016 (CEST)

- Richtig, ich werde die Legende / Beschreibung entsprechend anpassen --Dreisatz (Diskussion) 12:11, 18. Aug. 2016 (CEST)

- Was hier mit Netto-Einkommen gemeint ist, ist immer noch nicht klar.

- Auf welche Stelle im Artikel beziehst Du Dich konkret? Wo wird der Begriff "Netto-Einkommen" verwendet? --Dreisatz (Diskussion) 07:23, 24. Jan. 2017 (CET)

- Da gibt es einmal das Einkommen nach Einkommen-Steuer im Ausgangsjahr und das im Vergleichsjahr. Wird hier nur das Ausgangsjahr oder nur das Vergleichsjahr verwendet, oder das jeweils zugehörige Jahr? Letzteres hielte ich für unszulässig, da die Änderung damit zweifach in die Berechnung einginge, und die Steuer ja auch nicht aus dem Nettoeinkommen beglichen wird.

- Die kalte Progression mindert die Kaufkraft, welche sich durch das Einkommen nach Steuern ergibt. Ich habe mich daher bei meinen Berechnungen auf das Einkommen nach Steuern bezogen. --Dreisatz (Diskussion) 07:23, 24. Jan. 2017 (CET)

- Zudem lässt der ganze Artikel offen, ob - und wenn ja, wo - hier der Soli, der ja einen Aufschlag auf die Einkommensteuer darstellt, mit berücksichtigt wird, oder nicht.

- Meinst Du jetzt den Artikel der KAS oder den Artikel bei Wikipedia? Ich weiß gar nicht, ob der prozentuale Aufschlag durch den Soli bei der prozentualen Wirkung der kalten Progression einen Unterschied macht. --Dreisatz (Diskussion) 07:23, 24. Jan. 2017 (CET)

- Persönlich hielte ich die (prozentuale) Änderung der Kaufkraft des Netto-Einkommens nach ESt und Soli für am interessantesten. wurde ja auch schon zu Beginn dieses Abschnitts so ähnlich angedeutet (nach wie vor über den Achsen Inflation und Änderung des Nominal-Einkommens). Das scheint aber nach derzeitiger Diagramm-Beschriftung auch nicht der Fall. Allgemein sollte vielleicht auch nur der Fall einer Einkommenssteigerung in jeweiligen Höhe der Inflation betrachtet werden, da dies den Effekt der kalten Progression von anderen Effekten (wie der Inflation selbst) isoliert. -- Käptn Weltall (Diskussion) 12:45, 21. Jan. 2017 (CET)

- Ich habe mir die Berechnung der KAS nochmal vorgenommen, und werde nicht ganz schlau daraus. Ich bin davon ausgegangen, dass mit "Belastung" die Einkommensteuer ohne Soli nach der Steuerformel 2014 gemeint ist. Wie die prozentuale Steigerung zustande kommt, bleibt unklar, eine Berechnugs-Formel wird nicht angegeben. Das Verhältnis von Durchschnittssteuersatz Folgejahr zu Durchschnittssteuersatz 2014 bei einer Steigerung des Jahreseinkommens in Höhe der Inflation kann nicht gemeint sein, da hier beim Übergang vom steuerfreien Grundbetrag (8354 Eur) in die Besteuerung eine unendliche Steigerung (Teilen durch Null) zustande käme. Das gleiche gilt für die absolute Besteuerung (Selbst eine Besteuerung von einem Cent gegenüber Null ergibt Unendlich). Da die Berechnungsgrundlage der KAS hier nicht dokumentiert ist, sollte man auf diese Zahlenbasis IMHO besser verzichten.

- Wir können den Bezug zu dem Artikel der KAS durch den Bezug zu der selbst erstellten Grafik ersetzen. Die Berechnungsgrundlage ist in der Legende dokumentiert. Ich habe auf der Basis 2016 eine Steuertabelle in einer Tabellenkalkulation erstellt und dann fiktiv für verschiedene Inflationsraten durchgerechnet, wie sich die kalte Progression auswirkt. Die Lohnsteigerung habe ich aus Gründen der Vereinfachung in Höhe der Inflation angenommen. Wenn der Staat nun alle Eckwerte entsprechend der Inflation anheben würde, dann ergäbe sich in keinem Bereich der Steuerkurve eine Mehrbelastung. Wenn aber, wie in 2017, lediglich der Grundfreibetrag um 2% angehoben wird, die übrigen Eckwerte aber nur um 0,7%, dann verpufft die Wirkung bereits ab mittleren Einkommen und in Wahrheit greift der Finanzminister den besserverdienenden Angestellten wie in den Jahren zuvor in die Taschen. Erst recht, wenn die Beitragsbemessungsgrenzen im selben Zeitraum drastisch angehoben werden, von 2016 nach 2017 um 2,4 bzw. 2,6%. Die Erhöhung der Beitragsbemessungsgrenze wirkt auf Einkommen oberhalb dieser Grenzen wie eine Beitragserhöhung. Man sollte daher bei der Diskussion über die kalte Progression stets auch die Entwicklung bei den übrigen Steuern und Abgaben im Auge behalten, damit sich ein stimmiger Gesamteindruck einstellt. Der Bund der Steuerzahler hat kürzlich für verschiedene Musterhaushalte die "Steuerentlastung" 2017 mal unter Berücksichtigung verschiender EInflüsse für ausgesuchte Musterhaushalte nachgerechnet. Weder Single, noch Alleinerzieher oder Doppelverdiener werden entlastet. Lediglich für ein Rentnerehepaar mit einer Brotto-Rente von 1680 € wird die Belastung mit Steuern und Abgaben geringer. Die kalte Progression hatten sie da noch gar nicht mit reingerechnet --Dreisatz (Diskussion) 07:23, 24. Jan. 2017 (CET)

- Interessant fände ich die Minderung des realen Netto-Einkommens bei Einkommens-Steigerung in Höhe der Inflation (gleiches Brutto-Real-Einkommen wie im Vorjahr = realer Inflationsausgleich im Tarif-Einkommen). Der relative Vergleich der Besteuerung (etwa 1 Cent zu null Cent, s.o.) erscheint nicht sinnvoll. -- Käptn Weltall (Diskussion) 16:33, 21. Jan. 2017 (CET)

- Die Begriffe Brutto- und Nettoeinkommen sind mehrdeutig. Im Zusammenhang mit der Kalten (Steuer)Progression) geht es immer um den Bezug zur Bemessungsgrundlage (D: zu versteuerndes Einkommen, A: Einkommen, CH: steuerbares Einkommen). Ich halte daher die Verwendung des Begriffspaares "Einkommen vor Steuer" und "Einkommen nach Steuer" für sinnvoll, damit die unscharfen Begriffe Brutto und Netto vermieden werden.

- Der Artikel gliedert sich einerseits in den allgemeinen Teil, der den Sachverhalt länderunabhängig erklären soll, und andererseits in länderspezifische Abschnitte für D, A, CH. Der Soli gehört deshalb in den Abschnitt für D. Allerdings würde die Einberechnung des Soli keine grundsätzlich neuen Erkenntnisse liefern.

- Gruß--Udo (Diskussion) 14:31, 22. Jan. 2017 (CET)

Auswertung erkennbar parteiischer Webseiten von Gegnern und Befürwortern sowie private Berechnungen

Beides entspricht nicht unseren Regeln, weil es TF bzw. OR ist. Was die "Stiftung Marktwirtschaft" und die "Steuermythen" so erzählen, ist erst dann interessant, wenn es von zitierbaren Quellen rezipiert wurde. Oder wenn sich einer der dortigen Akteure die Mühe macht, daraus nen Aufsatz oder ein Buch zu schreiben. Unzulässig ist auch die Methode, den Standpunkt einer Seite mit Belegnennung so zu paraphrasieren, dass er schon mal halbwegs unstabil dasteht, um ihn dann mit eigener Argumentation zu widerlegen. Abgesehen davon, dass modifiziertes Strohmannargumentewiderlegen kein großer Sport ist, ist es auch TF. --Feliks (Diskussion) 09:32, 8. Sep. 2016 (CEST)

- => Hinweis: Die vorstehende Kritik gehört zu dieser Änderung.--Udo (Diskussion) 15:52, 24. Jan. 2017 (CET)

- Soweit wir uns darin einig sind, was die kalte Progression eigentlich ist (IMHO: die Minderung des realen Netto-Einkommens bei gleichbleibendem realem Brutto-Einkommen), brauchen wir die Interpretationen diverser Interessen-Vertreter nicht zur Beschreibung des Effekts. Die verschiedenen Bewertungen der Folgen einer Nicht-Berücksichtigung in der Steuerformel sollte in einem entprechenden Kapitel dargestellt werden, ansonsten besteht für mich kein Anlass, entsprechende Lobby-Gruppen überhaupt zu referenzieren. -- Käptn Weltall (Diskussion) 16:55, 21. Jan. 2017 (CET)

- Es scheint nur wenige Quellen zu dem Thema zu geben, die von Lobbygruppen unabhängig sind. Sonst hätte ich nicht die ganze Berechnung selbst durchführen müssen. Es scheint halt auch so zu sein, dass der gemeine Steuerzahler keine Lobby hat. Sonst gäbe es keine kalte Progression. --Dreisatz (Diskussion) 07:23, 24. Jan. 2017 (CET)

- Das Problem ist, dass eigene Berechnungen, zumindest wenn sie wie hier erkennbar deutlichst über 2+2=4 hinausgehen, leider Original Research und damit für den ANR unzulässig sind. Natürlich sind sie für eine Plausibilitätsprüfung auf der Disk sicher eine Hilfe. --Feliks (Diskussion) 09:13, 24. Jan. 2017 (CET)

- Immer diese Abkürzungen, die kaum einer versteht, der nicht jeden Tag hier reinschaut. Egal, was jetzt ANR bedeuten mag, aber Dein Einwand trifft doch wohl auf alle selbst erstellten Diagramme in dem Artikel zu, oder? --Dreisatz (Diskussion) 13:54, 24. Jan. 2017 (CET)

- ANR = WP:Artikelnamensraum. Gruß--Udo (Diskussion) 15:19, 24. Jan. 2017 (CET)

Die Meinung, alles was über 2+2=4 hinausgeht sei unzulässig, halte ich für übertrieben. Zum Vergleich drei Diagramme in diesem Artikel, die alle die Kalte Progression in Deutschland darstellen. Nur sind die Berechnungsmethoden unterschiedlich. Das mittlere ist von mir und verwendet die im Artikel oben unter Kalte Progression#Berechnung vorgestellten Formeln für das Realeinkommen. Deshalb weisen die Spitzen nach unten.

-

Bild: Gnosis

-

Bild: Udo.Brechtel, Änderung des Realeinkommens

-

Bild: Dreisatz

Wie man sieht, sind die Kurvenverläufe ähnlich. Beim Bild von Dreisatz erscheinen die Spitzen zwar an der richtigen Stelle, jedoch sehr steil. Um das nachvollziegen zu können, wäre die genaue Formel in der Bildbeschreibung hilfreich. Beste Grüße--Udo (Diskussion) 15:34, 24. Jan. 2017 (CET)

- Wie könnte das aussehen? Am liebsten würde ich die ganze Datei hochladen, aber das scheint hier nicht möglich. Unter "Einkommensteuer (Deutschland)" steht eine einfache Formel. Für die Berechnung fiktiver Werte habe ich aber die mathematischen Parameter aus den Eckwerten berechnet. Das wären mehrere Formeln, die ich da in die Beschreibung einfügen müsste. Gruß --Dreisatz (Diskussion) 20:21, 24. Jan. 2017 (CET)

- Also bitte nicht die komplette Steuerformel, die kannst du mit S = S(zvE) abkürzen. Es geht um die Funktion y = f(x), wobei y die senkrechte Achse, und x (=zvE) die waagrechte Achse darstellt. Gruß--Udo (Diskussion) 20:54, 24. Jan. 2017 (CET)

- Wie gesagt, das ist keine einfache Formel. Ich habe das mit Hilfe einer Tabellenkalkulation ermittelt und das Diagramm wird dann aus den Tabellenwerten gerechnet. Ich kann aber sämtliche Berechnungen in das Diagramm einfügen, die notwendig sind, um das Ergebnis nachzuvollziehen. Einfacher wäre es natürlich, wenn ich die ganze Datei hochladen könnte Gruß --Dreisatz (Diskussion) 07:39, 25. Jan. 2017 (CET)

- Ich denke, es ist nicht nötig, deine ganze Datei hochzuladen. Worauf ich hinaus will, ist eine Formel in der Art, wie sie unter Residualeinkommenselastizität beschrieben ist. Das ist eine wissenschaftlich anerkannte Betrachtung. Ich vermute, dass deine Formel dem sehr nahe kommt. Momentan fehlt mir leider ein wenig die Zeit, aber ich werde bald versuchen, deine Angaben in der Bildbeschreiung in eine Formel umzusetzen. Dann sehen wir weiter. Gruß--Udo (Diskussion) 09:08, 25. Jan. 2017 (CET)

- Also bitte nicht die komplette Steuerformel, die kannst du mit S = S(zvE) abkürzen. Es geht um die Funktion y = f(x), wobei y die senkrechte Achse, und x (=zvE) die waagrechte Achse darstellt. Gruß--Udo (Diskussion) 20:54, 24. Jan. 2017 (CET)

Wie gesagt, auf privaten Berechnungen basierende Diagramme sind WP:TF, zumal da durchgängig mit Inflationsraten von 2-3% gerechnet wird, die tatsächliche Inflation der letzten vier Jahre aber bei rund 0,8% lag. --Feliks (Diskussion) 08:59, 25. Jan. 2017 (CET)[3]

- Müssen dann etwa alle folgenden Diagramme gelöscht werden?

- Falls ja, dann müssten womöglich 90% aller Diagramme in der gesamten Wikipedia gelöscht werden, weil sie über 2+2=4 hinausgehen.

- Falls nein, was ist dann der konkrete Nachbesserungsbedarf bei dem Bild von Dreisatz? Mein Vorschlag wäre, das Bild als allgemeines Beispiel umzubauen, ohne Bezug zu Deutschland.

- Beste Grüße--Udo (Diskussion) 09:28, 25. Jan. 2017 (CET)

- Drohen mit irgendwelchen BNS-Störaktion hilft nichts. Es geht darum, dass Diagramme und Tabellen mit Inflationssätzen von 2-3%, die sich aber explizit auf Jahre mit deutlich niedrigerer Inflation beziehen, im Artikel auch nicht als fiktiver Anschauungsbeispiele dienen können, sondern allenfalls als "alternative Fakten" --Feliks (Diskussion) 09:48, 25. Jan. 2017 (CET)

- Wenn ich dich recht verstehe findest du das Bild von Dreisatz als WP:TF, weil es Zusammenhänge herstellt, die in der Realität tatsächlich nicht zutreffen? --Udo (Diskussion) 10:31, 25. Jan. 2017 (CET)

- TF ist es, Zusammenhänge herzustellen, die konkret sonst so noch keiner dargestellt hat. Wenn diese Zusammenhänge dann noch z.T. auf Basis von deutlich überhöht (sprich falsch) bezifferten Inflationsraten hergestellt werden, dann ist es obendrein manipulativ-falsche TF. Übrigens wäre es auch TF, als Erster Zusammenhänge herzustellen, die in der Realität tatsächlich zutreffen. --Feliks (Diskussion) 12:13, 25. Jan. 2017 (CET)

- Deine erste Annahme trifft bereits nicht zu. Die Grafik stammt im Original von der KAS. Da man schlecht fremdes geistiges Eigentum in Wikipedia verwenden kann, habe ich versucht, die zur Berechnung notwendigen Tabellen nachzubauen. Darüber hinaus habe ich das für verschiedene beispielhaft angenommene Inflationsraten und Kompensationen gerechnet, um den Einfluß der jeweiligen Parameter herauszustellen. Im übrigen zeigen die bislang hier verwendeten Grafiken den gleichen Effekt, also ist die eigentliche Aussage nicht einmal neu. Neu ist lediglich die Skalierung und die Art der Darstellung, wodurch der Einfluß der kalten Progression besonsers hervorgehoben wird. Gruß --Dreisatz (Diskussion) 13:57, 25. Jan. 2017 (CET)

- Du hast eine sehr strenge Auslegung des Begriffs Theoriefindung. Die Erläuterung eines bekannten Prinzips anhand von mathematisch fundierten Rechenbeispielen oder als darauf beruhende Grafik wäre aber keine Theoriefindung, oder?--Udo (Diskussion) 12:41, 25. Jan. 2017 (CET)

- TF ist es, Zusammenhänge herzustellen, die konkret sonst so noch keiner dargestellt hat. Wenn diese Zusammenhänge dann noch z.T. auf Basis von deutlich überhöht (sprich falsch) bezifferten Inflationsraten hergestellt werden, dann ist es obendrein manipulativ-falsche TF. Übrigens wäre es auch TF, als Erster Zusammenhänge herzustellen, die in der Realität tatsächlich zutreffen. --Feliks (Diskussion) 12:13, 25. Jan. 2017 (CET)

- Wenn ich dich recht verstehe findest du das Bild von Dreisatz als WP:TF, weil es Zusammenhänge herstellt, die in der Realität tatsächlich nicht zutreffen? --Udo (Diskussion) 10:31, 25. Jan. 2017 (CET)

- Drohen mit irgendwelchen BNS-Störaktion hilft nichts. Es geht darum, dass Diagramme und Tabellen mit Inflationssätzen von 2-3%, die sich aber explizit auf Jahre mit deutlich niedrigerer Inflation beziehen, im Artikel auch nicht als fiktiver Anschauungsbeispiele dienen können, sondern allenfalls als "alternative Fakten" --Feliks (Diskussion) 09:48, 25. Jan. 2017 (CET)

- Die Erläuterung eines bekannten Prinzips anhand von mathematisch fundierten Rechenbeispielen mit realen Jahreszahlen und fiktiven Inflationsraten (2014 real 0,9%, in den Grafiken aber 2-3%) ist Irreführung der Leser. --Feliks (Diskussion) 14:32, 25. Jan. 2017 (CET)

- @Feliks, ist dann das Bild von Gnosis auch irreführend? Beste Grüße--Udo (Diskussion) 08:23, 26. Jan. 2017 (CET)

- Was meinst Du mit Inflation? Den Verbraucherpreisindex? Nun, davon gibt es alleine schon zwölf. Einen für Nahrung und alkoholfreie Getränke. Einen für Alkoholika. Einen für Bekleidung und Schuhe, einen für Brennstoffe. usw... , siehe Destatis Wenn Du ein Haus bauen möchtest, dürfte Dich auch der Preisindex für Wohgebäude interessieren. Und wenn Du alle paar Jahre ein neues Auto kaufst wirst Du feststellen, dass insbesondere deutsche Hersteller ihre Listenpreise meist weit stärker anheben, als es die offiziellen Zahlen vermuten lassen. Kurzum, wenn man erst mal realisiert, dass die Inflation sehr stark von dem persönlichen "Warenkorb" abhängt, ist es dann nicht naheliegend, verschiedene Werte für "die" Inflation anzunehmen? --Dreisatz (Diskussion) 23:06, 25. Jan. 2017 (CET)

- @Dreisatz, du musst aber schon zugeben, dass deine Grafik den Sachverhalt übertrieben darstellt, oder? Beste Grüße--Udo (Diskussion) 08:23, 26. Jan. 2017 (CET

- Nein, das finde ich nicht. Im Gegenteil, der Sachverhalt wird hierbei erst richtig deutlich. Die Skalierung sagt ja klar, dass der Effekt unter 1% liegt. Erst durch die KAS-Grafik ist mir erst mal klar geworden, bei welchem Einkommen die kalte Progression am meisten wirkt. Die anderen Grafiken zeigen dies zwar auch, aber da muss man schon genauer hinauschauen. Manipulativ wäre es, wenn ich beispielsweise die Skalierung unterbrochen hätte, um einen Bereich künstlich hervorzuheben (siehe Buch "Lügen mit Zahlen: Wie wir mit Statistiken manipuliert werden"). Das ist aber in diesem Fall gar nicht nötig. Ich schaue mal, dass ich die nötigen Ergänzungen und Anregungen am kommenden WE noch in die Grafik bzw. die Legende reinsetze. Gruß --Dreisatz (Diskussion) 13:58, 26. Jan. 2017 (CET)

- @Dreisatz, du musst aber schon zugeben, dass deine Grafik den Sachverhalt übertrieben darstellt, oder? Beste Grüße--Udo (Diskussion) 08:23, 26. Jan. 2017 (CET

- Die Erläuterung eines bekannten Prinzips anhand von mathematisch fundierten Rechenbeispielen mit realen Jahreszahlen und fiktiven Inflationsraten (2014 real 0,9%, in den Grafiken aber 2-3%) ist Irreführung der Leser. --Feliks (Diskussion) 14:32, 25. Jan. 2017 (CET)

Aktualisierung des Abschnitts "Entwicklung in Deutschland"

Im Textabschnitt

https://de.wikipedia.org/wiki/Kalte_Progression#Entwicklung_in_Deutschland

endet die Diskussion mit dem Stand 2016. Das möchte ich aktualisieren; z. B. durch:

Die langjährige politische Debatte hat dazu geführt, dass Mitte 2015 der damalige Bundesfinanzminister Schäuble ankündigte, die kalte Progression ab dem Jahr 2016 regelmäßig zu dämpfen. Dem folgend wurde bislang in allen Einkommensteuertarifen der Jahre 2016 bis 2022 die Verbraucherpreisinflation berücksichtigt. Schätzungen zufolge haben diese Tarifindexierung die Steuerzahler:innen im Zeitraum 2016 bis 2021 um insgesamt rund 32 Mrd. Euro entlastet. (Quelle mit näheren Details: http://link.springer.com/article/10.1007/s10273-021-2945-y )